भारतीय अर्थव्यवस्था

भारत में बैंकिंग की प्रवृत्ति एवं प्रगति संबंधी रिपोर्ट

- 28 Dec 2019

- 52 min read

प्रीलिम्स के लिये

आरबीआई एवं पीएसबी से संबंधित तथ्य

मेन्स के लिये

बैंकों की पूंजी पर्याप्तता के संबंध में आरबीआई रिपोर्ट का महत्त्व

चर्चा में क्यों ?

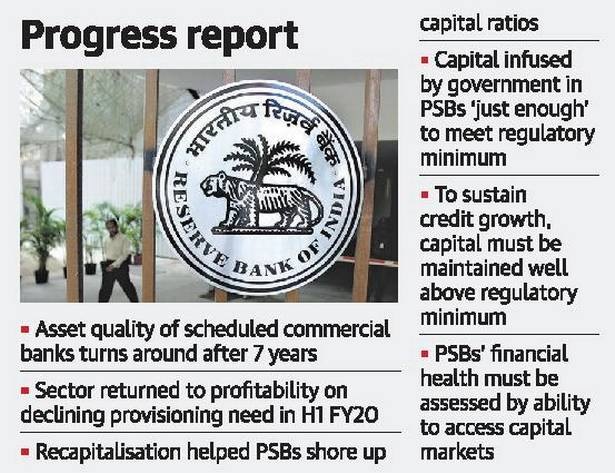

हाल ही में भारतीय रिज़र्व बैंक (Reserve Bank of India-RBI) द्वारा भारत में बैंकिंग की प्रवृत्ति एवं प्रगति संबंधी रिपोर्ट-2018,19 (Report On Trends And Progress Of Banking In India-2018,19) जारी की गई है।

मुख्य बिंदु:

- उल्लेखनीय है कि चालू वित्त वर्ष की दूसरी तिमाही में देश की विकास दर पिछले छह वर्षों के न्यूनतम स्तर (4.5 प्रतिशत) पर पहुँच गई थी।

- भारत में बैंकिंग क्षेत्र की स्थिति व्यापक आर्थिक क्रिया-कलापों में परिवर्तन पर निर्भर होती है।

रिपोर्ट से संबंधित प्रमुख बिंदु:

NPA की स्थिति:

- भारत में बैंकिंग की प्रवृत्ति एवं प्रगति संबंधी रिपोर्ट के अनुसार, बैंकों का सकल गैर-निष्पादनकारी परिसंपत्ति (Non-Performing Assets) अनुपात सितंबर 2019 को समाप्त तिमाही में 9.1 फीसदी पर स्थिर रहा।

- RBI की इस रिपोर्ट के अनुसार, वार्षिक आधार पर बैंकों के NPA में कमी के साथ सुधार देखा गया है।

- जहाँ वित्तीय वर्ष 2017-18 में बैंकों का सकल NPA अनुपात 11.2 प्रतिशत था, वह वित्तीय वर्ष 2018-19 में घटकर 9.1 प्रतिशत पर आ गया, इस आधार पर सकल NPA अनुपात में वार्षिक रूप से 2.1 प्रतिशत की कमी आई है।

RBI द्वारा तत्काल सुधारात्मक कार्रवाई (Prompt Corrective Action-PCA) के तहत बैंकों के प्रदर्शन की निगरानी:

- वर्तमान में 6 बैंक [4 सार्वजनिक बैंक (PSBs), 2 निजी क्षेत्र के बैंक (PVBs)] PCA फ्रेमवर्क के अंतर्गत आते हैं।

- RBI द्वारा इन छह बैंकों तथा ऐसे बैंक जिन्हें PCA के दायरे से बाहर किया गया है, की निरंतर निगरानी विभिन्न वित्तीय संकेतकों के माध्यम से की जा रही है।

- RBI द्वारा इन बैंकों के शीर्ष प्रबंधन के साथ बैठकें भी आयोजित की जा रही हैं।

क्रेडिट ग्रोथ (Credit Growth) में कमी:

- वित्तीय वर्ष 2019-20 की पहली छमाही के दौरान बैंकिंग प्रदर्शन में समग्र सुधार के बावजूद बैंकों की क्रेडिट ग्रोथ में कमी चिंता के के रूप में सामने आई है।

सहकारी बैंकों के बीच स्वैच्छिक विलय को प्रोत्साहन:

- सहकारी बैंक दोहरी चुनौतियाँ का सामना कर रहे हैं, पहली चुनौती न केवल अनुसूचित वाणिज्यिक बैंकों बल्कि सूक्ष्म वित्त बैंकों तथा भुगतान बैंकों से बढती हुई प्रतिस्पर्द्धा है तथा दूसरी चुनौती इन बैंकों द्वारा धोखाधड़ी से संबंधित घटनाओं को रोकने की आंतरिक अक्षमता है।

- सहकारी बैंकों को अपने कॉरपोरेट गवर्नेंस को उन्नत करने और अपनी वित्तीय स्थिति को मजबूत बनाने के लिये सुधारों को शुरू करने की आवश्यकता है।

एनबीएफसी (Non-Banking Financial Company-NBFCs) क्षेत्र बुरी तरह प्रभावित:

- वित्तीय वर्ष 2018-19 में गैर- बैंकिंग क्षेत्र की कई बड़ी कंपनियों द्वारा भुगतान दायित्वों को समय पर पूरा नहीं कर पाने के कारण एनबीएफसी क्षेत्र का सकल NPA अनुपात बढ़ा है। यह वित्तीय वर्ष 2018-19 में बढकर 6.1 प्रतिशत पर पहुँच गया है।

- NBFC क्षेत्र में पर्याप्त मात्रा में प्रोवीजनिंग के परिणामस्वरूप सकल NPA अनुपात में तो अधिक वृद्धि हुई है, परंतु निवल NPA अनुपात में मामूली वृद्धि हुई है।

- वहीं वित्तीय वर्ष 2019-20 (सितंबर तक) में एनबीएफसी क्षेत्र के सकल NPA अनुपात में मामूली वृद्धि के साथ पूंजी गुणवत्ता में कमी देखी गई है।

NBFCs को ऋण प्रदान करने में चूक:

- वित्तीय वर्ष 2019-20 में (सितंबर तक) एक प्रमुख एनबीएफसी द्वारा धोखाधड़ी तथा उसकी रेटिंग नीचे आने के कारण बैंकों द्वारा को ऋण प्रदान करने में कमी आई है।

- हालाँकि NBFCs के कुल ऋणों में बैंक ऋणों की हिस्सेदारी एक वर्ष पहले के 24.7 प्रतिशत से बढ़कर सितंबर 2019 के अंत में 26.9 प्रतिशत हो गई।

वृहद आर्थिक परिवर्तन:

- वैश्विक स्तर पर नीति निर्माता नियामक ढाँचे को मज़बूत कर रहे हैं और बैंकों के लिये अंतरराष्ट्रीय स्तर पर स्वीकृत मानदंडों को लागू कर रहे हैं।

- इन वैश्विक नीतियों का तत्काल परिणाम नहीं देखा जा सकता है, लेकिन दीर्घकालिक प्रभाव के रुप में ये नीतियाँ वैश्विक बैंकिंग प्रणाली की सुदृढ़ता और लचीलेपन को बढ़ाएंगी।

सहकारी बैंकों के लिये एक स्वतंत्र निरीक्षण प्रणाली की आवश्यकता:

- सहकारी बैंकों में एक अच्छे आंतरिक नियंत्रण तंत्र और निगरानी प्रणालियों की कमी धोखाधड़ी को रोकने की क्षमता को सीमित कर रही है।

- सहकारी बैंकों में सुधार सुनिश्चित करने के लिये एक स्वतंत्र और प्रभावी निरीक्षण प्रणाली की आवश्यकता की ज़रूरत महसूस की गई है।

तीव्र समाधान के लिये राष्ट्रीय कंपनी कानून न्यायाधिकरण (National Company Law Tribunal -NCLT) में अधिक सदस्यों तथा पीठों की आवश्यकता:

- निर्णय प्रक्रिया में तेज़ी लाने के लिये सहायक बुनियादी ढाँचे में सुधार करना एक अपरिहार्य शर्त है।

- हालाँकि NCLT की दो नई पीठें स्थापित की जा रही हैं, परंतु त्वरित निर्णय के लिये अभी अधिक पीठ तथा सदस्यों की आवश्यकता है।

कमज़ोर कोर्पोरेट प्रशासन तथा धोखाधड़ी की निगरानी की आवश्यकता:

- सार्वजनिक क्षेत्र के बैंकों के शेयरधारक निदेशकों के लिये तय किये गए ‘उपयुक्त एवं उचित’ (Fit and Proper) मानदंडों के संबंध में दिये गए दिशा-निर्देशों की व्यापक समीक्षा अगस्त 2019 में की गई थी।

- संशोधित दिशा-निर्देश नए निदेशकों के लिये उचित योग्यता तथा अधिक परिश्रम से संबंधित प्रावधान करते हैं।

वृद्धिशील ऋणों का 69% ऋण निजी बैंकों द्वारा प्रदत्त:

- वित्तीय वर्ष 2018-19 में निजी बैंकों की वृद्धिशील ऋणों में भागीदारी 69% थी, अतः बकाया ऋण में उनकी हिस्सेदारी बढ़ गई।

- वहीं वित्तीय वर्ष 2019-20 में सभी बैंक समूहों की ऋण वृद्धि में गिरावट आई है।

50 प्रतिशत से अधिक की धोखाधड़ी के लिये सार्वजनिक क्षेत्र के बैंक ज़िम्मेदार:

- वित्तीय वर्ष 2018-19 में दर्ज किये गए कुल धोखाधड़ी के 55.4% मामले और इनमें शामिल कुल राशि का 90.2 % सार्वजनिक क्षेत्र के बैंकों से संबंधित है।

- ये आँकड़े इन बैंकों में परिचालन जोखिमों से निपटने के लिये मुख्य रूप से पर्याप्त आंतरिक प्रक्रियाओं, व्यक्तियों और प्रणालियों की कमी को दर्शाते हैं।

फिनटेक (Fin Techs) तथा बिगटेक (Big Techs) कंपनियों से प्रतिस्पर्द्धा:

- बैंकों को गैर-पारंपरिक संस्थाओं जैसे- फिनटेक तथा बिगटेक से कड़ी प्रतिस्पर्द्धा का सामना करना पड़ रहा है क्योंकि ये संस्थाएँ डिजिटल क्षेत्र में नवाचार का लाभ उठा रही हैं।

- ये संस्थाएँ नवाचार को बढ़ावा देने और एक समान पर्यवेक्षण और विनियामक ढाँचे को लागू करने के बीच संतुलन स्थापित करने में बैंकिंग नियामकों के सामने कठिन चुनौती प्रस्तुत कर रही हैं।

कृषि ऋण माफी का भी असर:

- RBI द्वारा कृषि कर्ज की समीक्षा के लिये गठित आंतरिक कार्यकारी समूह के अनुसार, उन राज्यों में NPA का स्तर बढ़ा है जहाँ 2017-18 और 2018-19 में कृषि कर्ज माफी की घोषणा की गई।

भारतीय दिवाला और शोधन अक्षमता कोड (Insolvency and Bankrupty Code-IBC) के तहत वसूली:

- वित्तीय वर्ष 2018-19 में IBC के तहत तनावग्रस्त परिसंपत्तियों की वसूली में सुधार आया है, कुल तनावग्रस्त संपत्तियों की आधी से अधिक IBC के तहत वसूली गई हैं।

- हालाँकि वित्तीय वर्ष 2018-19 में प्रमुख समाधान तंत्रों (लोक अदालत को छोड़कर) द्वारा वसूली गई राशि में कमी आई है।