भारतीय अर्थव्यवस्था

प्रतिभूति रहित ऋण के लिये RBI के सख्त पूंजी मानदंड

- 22 Nov 2023

- 55 min read

प्रिलिम्स के लिये :RBI ने प्रतिभूति रहित ऋण, भारतीय रिज़र्व बैंक (RBI), बैंक एक्सपोज़र पर जोखिम भार, एनबीएफसी (गैर बैंकिंग वित्तीय कंपनियों) के लिये पूंजी मानदंडों को सख्त किया। मेन्स के लिये:RBI ने प्रतिभूति रहित ऋण, समावेशी विकास और इससे उत्पन्न होने वाले मुद्दों के लिये पूंजी मानदंडों को सख्त किया है। |

स्रोत: इंडियन एक्सप्रेस

चर्चा में क्यों?

हाल ही में भारतीय रिज़र्व बैंक (RBI) ने व्यक्तिगत ऋण, क्रेडिट कार्ड से प्राप्य आदि जैसे प्रतिभूति रहित ऋणों की जाँच करने के लिये बैंक एक्सपोज़र पर जोखिम भार बढ़ा दिया है।

- प्रतिभूति रहित ऋणों पर जोखिम भार बढ़ाने का RBI का कदम इन श्रेणियों को ऋण देने वाले बैंकों के लिये पूंजी से जोखिम-भारित संपत्ति अनुपात (CRAR) की आवश्यकता को बढ़ाने का एक तरीका है।

- प्रतिभूति रहित ऋण एक ऐसा ऋण है जिसे प्राप्त करने के लिये किसी को कोई संपार्श्विक प्रदान करने की आवश्यकता नहीं होती है। यह ऋणदाता द्वारा उधारकर्त्ता की साख पर जारी किया जाता है और इसलिये प्रतिभूति रहित ऋण की स्वीकृति के लिये उत्कृष्ट क्रेडिट स्कोर होना एक शर्त है।

पूंजी पर्याप्तता अनुपात (CAR) क्या है?

- CAR किसी बैंक की उपलब्ध पूंजी का एक माप है जिसे बैंक के जोखिम-भारित क्रेडिट एक्सपोज़र के प्रतिशत के रूप में व्यक्त किया जाता है।

- पूंजी पर्याप्तता अनुपात, जिसे पूंजी-से-जोखिम भारित संपत्ति अनुपात (CRAR) के रूप में भी जाना जाता है, का उपयोग जमाकर्त्ताओं की सुरक्षा और विश्व में वित्तीय प्रणालियों की स्थिरता एवं दक्षता को बढ़ावा देने के लिये किया जाता है।

बैंक एक्सपोज़र पर जोखिम भार क्या है?

- परिचय:

- बैंक एक्सपोज़र पर जोखिम भार, बैंकों द्वारा रखी गई विभिन्न प्रकार की परिसंपत्तियों से जुड़े जोखिम का आकलन करने के लिये केंद्रीय बैंकों या वित्तीय पर्यवेक्षी अधिकारियों जैसे नियामकों द्वारा उपयोग की जाने वाली विधि को संदर्भित करता है।

- यह विधि उस पूंजी की मात्रा को निर्धारित करती है जिसे बैंकों को संभावित घाटे को कवर करने के लिये बफर के रूप में इन परिसंपत्तियों के खिलाफ रखने की आवश्यकता होती है।

- परिसंपत्तियों की विभिन्न श्रेणियों को सौंपा गया जोखिम भार उनकी कथित जोखिम क्षमता पर आधारित होता है।

- कम जोखिम वाली संपत्तियों को कम जोखिम भार मिलता है, जिससे बैंकों को उनके खिलाफ कम पूंजी आवंटित करने की आवश्यकता होती है, जबकि उच्च जोखिम वाली संपत्तियों में अधिक जोखिम भार होता है, जिससे अधिक पूंजी आवंटन की आवश्यकता होती है।

- उदाहरण:

- नकदी या सरकारी प्रतिभूतियों जैसी कम जोखिम वाली संपत्तियों का जोखिम भार 0% या बहुत कम प्रतिशत हो सकता है। इसका तात्पर्य यह है कि बैंकों को इन परिसंपत्तियों के विरुद्ध न्यूनतम पूंजी आवंटित करने की आवश्यकता है।

- असुरक्षित उपभोक्ता ऋण, कॉर्पोरेट ऋण या डेरिवेटिव जैसी उच्च जोखिम वाली परिसंपत्तियों का जोखिम भार उनके कथित जोखिम के आधार पर 20% से 150% तक या अधिक हो सकता है। इसका अर्थ है कि बैंकों को इन परिसंपत्तियों से होने वाले संभावित नुकसान के खिलाफ बफर के रूप में अधिक पूंजी आवंटित करनी चाहिये।

प्रतिभूति रहित ऋण और इसकी आवश्यकता से संबंधित RBI का कदम क्या है?

- बढ़ा हुआ जोखिम भार:

- RBI ने उपभोक्ता ऋण, क्रेडिट कार्ड से प्राप्य और NBFC जैसी कुछ श्रेणियों में बैंकों के जोखिम पर को बढ़ा दिया है।

- बैंकों के असुरक्षित व्यक्तिगत ऋण और उपभोक्ता टिकाऊ ऋण पर जोखिम-भार 100% से बढ़ाकर 125% कर दिया गया है तथा क्रेडिट कार्ड पर जोखिम भार 125% से बढ़ाकर 150% कर दिया गया है।

- इसके अलावा NBFC के असुरक्षित व्यक्तिगत और उपभोक्ता टिकाऊ ऋण तथा क्रेडिट कार्ड पर जोखिम भार 100% से बढ़ाकर 125% कर दिया गया है।

- इसका अर्थ है कि बैंकों और वित्तीय संस्थानों को इन विशिष्ट ऋण श्रेणियों से होने वाले संभावित नुकसान के खिलाफ बफर के रूप में अधिक पूंजी अलग रखने की आवश्यकता है।

- हालाँकि RBI ने NBFC द्वारा माइक्रोफाइनेंस ऋणों को जोखिम-भार वृद्धि से छूट दी है।

- RBI ने उपभोक्ता ऋण, क्रेडिट कार्ड से प्राप्य और NBFC जैसी कुछ श्रेणियों में बैंकों के जोखिम पर को बढ़ा दिया है।

- उचित कदम की आवश्यकता:

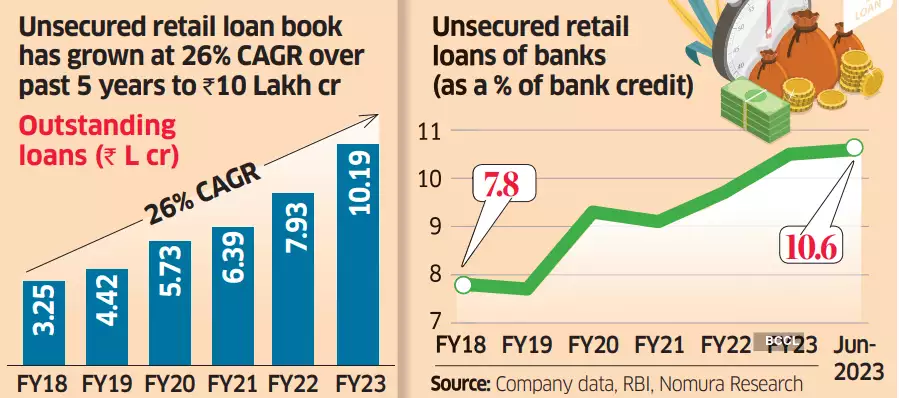

- अनियंत्रित वृद्धि पर नियंत्रण: प्रतिभूति रहित ऋण, विशेष रूप से उपभोक्ता ऋण, कम जोखिम वाली ऋण परिसंपत्तियों की वृद्धि दर की सीमा को पार करते हुए तेज़ी से बढ़ रहे थे। यह अनियंत्रित वृद्धि वित्तीय प्रणाली की स्थिरता के लिये जोखिम पैदा कर सकती है।

- ये ऋण संपार्श्विक द्वारा समर्थित नहीं होते हैं, जिससे ऋणदाताओं के लिये ये जोखिमपूर्ण हो जाते हैं। यदि उधारकर्त्ता आर्थिक मंदी या व्यक्तिगत वित्तीय मुद्दों के कारण इन ऋणों पर चूक करते हैं, तो इससे बैंकों और अन्य ऋण देने वाले संस्थानों को गंभीर ऋण हानि हो सकती है।

- जोखिम न्यूनीकरण: बैंकों, गैर बैंकिंग वित्तीय कंपनियों (Non Banking Financial Companies- NBFC) और क्रेडिट कार्ड प्रदाताओं द्वारा प्रदान किये गए उपभोक्ता ऋणों पर जोखिम भार बढ़ाकर, RBI का लक्ष्य वित्तीय संस्थानों के लिये इन ऋणों को अधिक पूंजी-गहन बनाना है।

- इससे पूंजीगत आवश्यकताओं को संबंधित जोखिमों के साथ संरेखित करने में मदद मिलती है, जिससे ऋणदाताओं के लिये ऐसे ऋण देना अधिक महँगा हो जाता है।

- जोखिम वृद्धि पर नियंत्रण: इन अग्रिमों के लिये बोर्ड-निगरानी प्रक्रियाएँ स्थापित करने से यह सुनिश्चित करने में मदद मिलती है कि बैंकों के पास उचित जोखिम मूल्यांकन तंत्र मौजूद हैं। इस कदम का उद्देश्य असुरक्षित खुदरा ऋण से जुड़े जोखिम को बढ़ने से रोकना है।

- वित्तीय स्थिरता को बनाए रखना: व्यापक लक्ष्य ऋण देने की प्रथाओं में असंतुलन को दूर करके वित्तीय स्थिरता बनाए रखना है और यह सुनिश्चित करना है कि असुरक्षित खुदरा ऋणों में तेज़ी से वृद्धि बैंकिंग तथा वित्तीय क्षेत्रों के लिये प्रणालीगत जोखिम पैदा न करे।

बैंकों के लिये प्रतिभूति रहित ऋण का वर्तमान परिदृश्य क्या है?

- बड़े बैंकों के लिये माइक्रोफाइनेंस संस्थानों को छोड़कर प्रतिभूति रहित ऋण उनके कुल ऋण का केवल 5-13% है। इसके अलावा NBFC को दिये गए ऋण बैंकों हेतु 5-12% हैं।

- विश्लेषकों के अनुमान के अनुसार, कुल प्रभावित बही का हिस्सा, जो NBFC और प्रतिभूति रहित ऋण है, इंडसइंड बैंक के लिये सबसे कम 10% है तथा अन्य प्रमुख बैंकों के लिये 15 से 20% तक है।

- NBFC में सबसे अधिक प्रभावित SBI कार्ड होगा, क्योंकि 100% ऋण असुरक्षित है।

- दूसरे स्थान पर बजाज फाइनेंस है क्योंकि इसका प्रतिभूति रहित ऋण कुल ऋण का 38% है, इसके बाद आदित्य बिड़ला कैपिटल है जिसका असुरक्षित उपभोक्ता ऋण में 20% निवेश है।

यह कदम बैंकों तथा NBFC को कैसे प्रभावित करेगा?

- ऋण ग्रहण करने की लागत पर प्रभाव:

- इन विनियामक परिवर्तनों के कारण उपभोक्ताओं के लिये ऋण दरों में वृद्धि हो सकती है।

- बैंकों द्वारा गैर-बैंकिंग वित्तीय संस्थानों को दी जाने वाली उधार दरों में बढ़ोतरी से कॉर्पोरेट बॉण्ड प्रभावित हो सकते हैं,जिससे इन संस्थानों के लिये दरों में वृद्धि तथा ऋण प्रसार में वृद्धि होगी।

- संबद्ध ऋणों से संबंधित जोखिमों का समाधान:

- उच्च पूंजी आवश्यकताओं से प्रतिभूति रहित ऋणों की वृद्धि को धीमा करने तथा संभावित रूप से ऐसे ऋणों से संबंधित प्रणालीगत जोखिमों का समाधान किये जाने की उम्मीद है।

आगे की राह

- बैंकों तथा NBFC को प्रतिभूति रहित ऋणों के लिये अपने जोखिम मॉडल एवं ऋण देने की प्रथाओं का पुनर्मूल्यांकन करने की आवश्यकता है।

- वे ऋण पात्रता आकलन पर अधिक ध्यान केंद्रित कर सकते हैं तथा ऋण देना जारी रखते हुए जोखिम प्रबंधन के लिये वैकल्पिक रणनीतियों पर विचार कर सकते हैं।

- प्रतिभूति रहित ऋणों पर बढ़ते जोखिम-भार के प्रभाव को संतुलित करने के लिये वित्तीय संस्थान अधिक सुरक्षित ऋणों पर ध्यान केंद्रित करके अथवा अन्य क्रेडिट योग्य क्षेत्रों की खोज कर अपने ऋण पोर्टफोलियो में विविधता ला सकते हैं।