मुद्रास्फीति | 06 Dec 2023

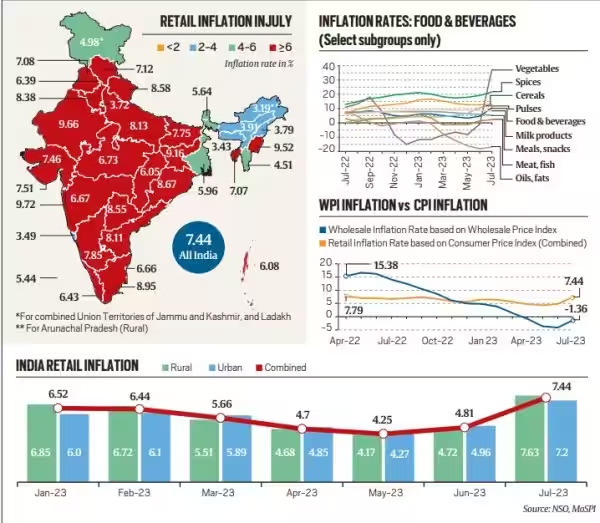

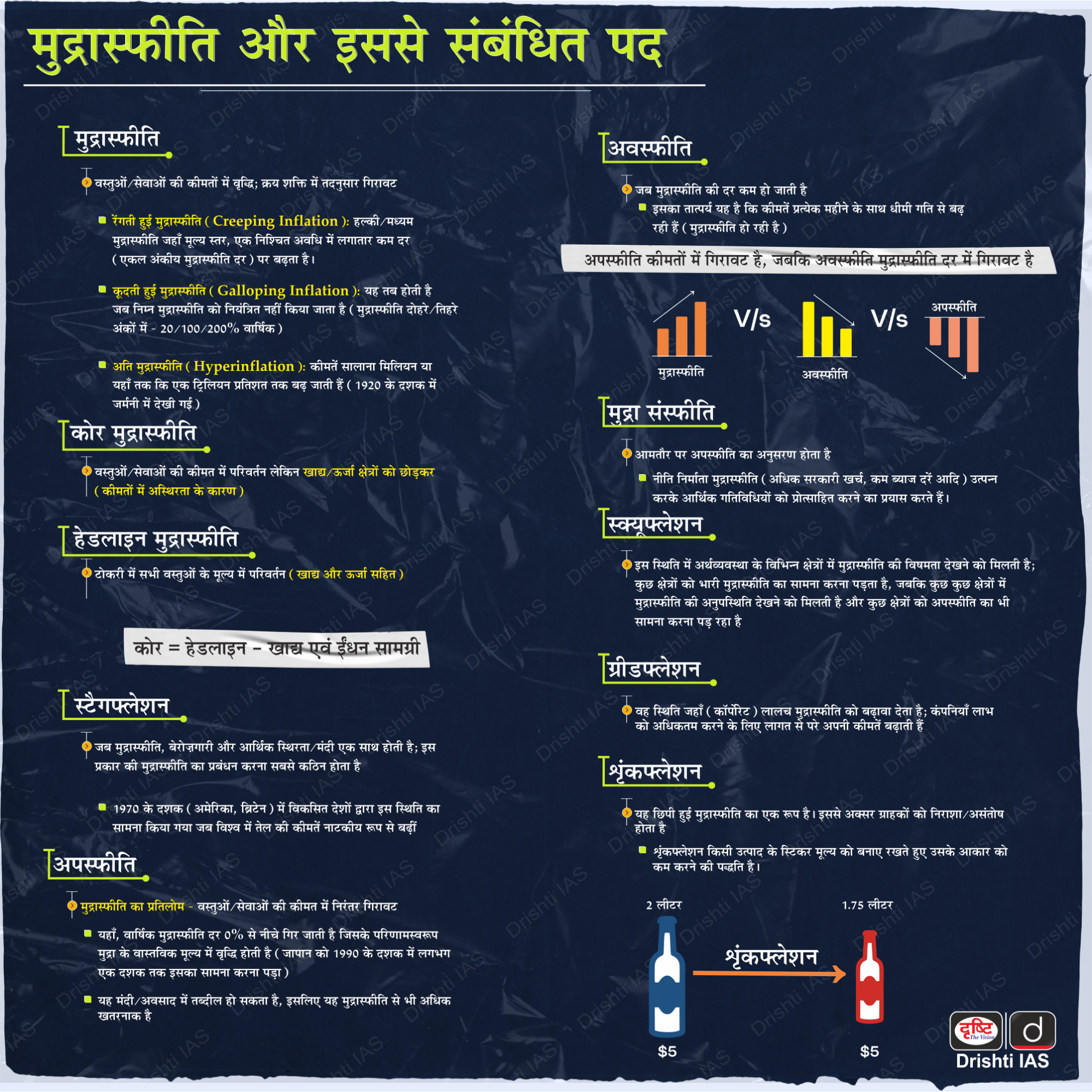

प्रिलिम्स के लिये:खुदरा मुद्रास्फीति, भारतीय रिजर्व बैंक, मौद्रिक नीति, सकल घरेलू उत्पाद (GDP), अंतर्राष्ट्रीय मुद्रा कोष, मौद्रिक नीति समिति, थोक मूल्य सूचकांक (WPI), उपभोक्ता मूल्य सूचकांक, कोर मुद्रास्फीति, हेडलाइन मुद्रास्फीति, अवस्फीति, राष्ट्रीय सांख्यिकी कार्यालय (NSO), आवधिक श्रम बल सर्वेक्षण (PLFS), राजकोषीय नीति। मेन्स के लिये:अर्थव्यवस्था की वृद्धि और विकास पर मुद्रास्फीति का प्रभाव तथा रोज़गार के अवसरों के सृजन के साथ इसका संभावित संबंध। |

मुद्रास्फीति क्या है?

- परिचय:

- अंतर्राष्ट्रीय मुद्रा कोष (International Monetary Fund- IMF) द्वारा दी गई परिभाषा के अनुसार, मुद्रास्फीति (Inflation) एक निश्चित अवधि में कीमतों में वृद्धि की दर है, जिसमें समग्र मूल्य वृद्धि या विशिष्ट वस्तुओं एवं सेवाओं की व्यापक माप शामिल है।

- यह जीवन यापन की बढ़ती लागत को दर्शाता है और इंगित करता है कि एक निर्दिष्ट अवधि, आमतौर पर एक वर्ष में, वस्तुओं और/या सेवाओं की लागत का एक समुच्चय कितना महँगा हो गया है।

- आर्थिक असमानताओं और बड़ी आबादी के कारण भारत में मुद्रास्फीति का प्रभाव विशेष रूप से महत्त्वपूर्ण है।

- प्रासंगिकता:

- मूल्य स्थिरता:

- मुद्रास्फीति का मध्यम स्तर बनाए रखना अक्सर आर्थिक स्थिरता की दृष्टि से वांछनीय माना जाता है क्योंकि यह खर्च और निवेश को प्रोत्साहित करता है, क्योंकि उपभोक्ता एवं व्यवसाय समय के साथ मुद्रा के मूल्य में थोड़ी गिरावट की उम्मीद करते हैं।

- केंद्रीय बैंक नीति उपकरण:

- केंद्रीय बैंक, जैसे कि अमेरिका में फेडरल रिज़र्व या यूरोपीय केंद्रीय बैंक, और भारतीय रिज़र्व बैंक मुद्रास्फीति लक्ष्यीकरण को एक प्रमुख मौद्रिक नीति उपकरण के रूप में उपयोग करते हैं। वे लक्ष्य मुद्रास्फीति दरें निर्धारित करते हैं तथा इन लक्ष्यों को प्राप्त करने के लिये ब्याज दरों को समायोजित करते हैं।

- वास्तविक ब्याज दरें:

- मुद्रास्फीति वास्तविक ब्याज दरों को प्रभावित करती है, जो मुद्रास्फीति के लिये समायोजित नाममात्र ब्याज दरें हैं। जब मुद्रास्फीति को ब्याज दरों में शामिल किया जाता है, तो यह उधार लेने की वास्तविक लागत और बचत पर रिटर्न का अधिक सटीक माप प्रदान करता है।

- आय पुनर्वितरण:

- मुद्रास्फीति आय और धन के वितरण को प्रभावित कर सकती है। देनदारों को मुद्रास्फीति से लाभ हो सकता है क्योंकि वे उस पैसे से ऋण चुकाते हैं जिसका वास्तविक मूल्य कम होता है।

- इसके विपरीत, पैसे का वास्तविक मूल्य घटने पर ऋणदाता क्रय शक्ति खो सकते हैं। यह गतिशीलता धन और आय वितरण में बदलाव ला सकती है।

- निवेश को प्रोत्साहित करना:

- मध्यम मुद्रास्फीति निवेश और आर्थिक गतिविधियों को प्रोत्साहित कर सकती है। जब कीमतें बढ़ने की उम्मीद होती है, तो व्यक्ति तथा व्यवसाय उच्च रिटर्न की उम्मीद के कारण पैसा जमा करने के बजाय खर्च एवं निवेश करने की अधिक संभावना रखते हैं।

- नाममात्र वेतन समायोजन:

- मुद्रास्फीति नाममात्र वेतन समायोजन की अनुमति देती है। भले ही वास्तविक मज़दूरी (मुद्रास्फीति के लिये समायोजित) स्थिर रहे या थोड़ी कम हो जाए, नाममात्र मज़दूरी (वास्तविक डॉलर राशि) बढ़ सकती है।

- इससे अस्थिर वेतन को रोकने और श्रम बाज़ार में समायोजन को सुविधाजनक बनाने में सहायता मिल सकती है।

- वैश्विक प्रतिस्पर्द्धात्मकता पर प्रभाव:

- मुद्रास्फीति किसी देश की वैश्विक प्रतिस्पर्द्धात्मकता को प्रभावित कर सकती है। यदि कोई देश अपने व्यापारिक साझेदारों की तुलना में अधिक मुद्रास्फीति का अनुभव करता है, तो उसे अंतर्राष्ट्रीय व्यापार में चुनौतियों का सामना करना पड़ सकता है क्योंकि उसकी वस्तुएँ और सेवाएँ अपेक्षाकृत अधिक महँगी हो जाती हैं।

- कराधान प्रभाव:

- मुद्रास्फीति करों के वास्तविक मूल्य को प्रभावित कर सकती है। जब कीमतें बढ़ती हैं, तो व्यक्ति उच्च कर के दायरे में आ सकते हैं, जिससे सरकार के लिये कर राजस्व में वृद्धि होगी।

- हालाँकि यदि टैक्स ब्रैकेट को मुद्रास्फीति के लिये समायोजित नहीं किया जाता है, तो व्यक्तियों को आय में वास्तविक वृद्धि के बिना उच्च कर का भुगतान करते हुए "ब्रैकेट क्रीप" का अनुभव हो सकता है।

- मूल्य स्थिरता:

मुद्रास्फीति के विभिन्न कारण क्या हैं?

- मुद्रास्फीति की मांग:

- मांगजनित मुद्रास्फीति (Demand Pull Inflation) तब होती है जब वस्तुओं और सेवाओं की मांग उनकी आपूर्ति से अधिक हो जाती है। जब अर्थव्यवस्था में समग्र मांग अधिक होती है, तो उपभोक्ता उपलब्ध वस्तुओं तथा सेवाओं के लिये अधिक भुगतान करने को तैयार होते हैं, जिससे कीमतों में सामान्य वृद्धि होती है।

- उच्च उपभोक्ता व्यय वाली एक उभरती अर्थव्यवस्था अतिरिक्त मांग उत्पन्न कर सकती है, जिससे कीमतों पर दबाव बढ़ सकता है।

- मांगजनित मुद्रास्फीति (Demand Pull Inflation) तब होती है जब वस्तुओं और सेवाओं की मांग उनकी आपूर्ति से अधिक हो जाती है। जब अर्थव्यवस्था में समग्र मांग अधिक होती है, तो उपभोक्ता उपलब्ध वस्तुओं तथा सेवाओं के लिये अधिक भुगतान करने को तैयार होते हैं, जिससे कीमतों में सामान्य वृद्धि होती है।

- लागतजनित मुद्रास्फीति (Cost Push Inflation):

- लागतजनित मुद्रास्फीति वस्तुओं और सेवाओं की उत्पादन लागत में वृद्धि से प्रेरित होती है। यह बढ़ी हुई आय, कच्चे माल की बढ़ी हुई लागत या आपूर्ति शृंखला में व्यवधान जैसे कारकों के कारण हो सकता है।

- CPI आँकड़े के अनुसार, मार्च 2022 में ‘तेल एवं वसा’ में मुद्रास्फीति बढ़कर 18.79% हो गई क्योंकि रूस-यूक्रेन संघर्ष के कारण उत्पन्न भू-राजनीतिक संकट ने खाद्य तेल की कीमतों को बढ़ा दिया।

- लागतजनित मुद्रास्फीति वस्तुओं और सेवाओं की उत्पादन लागत में वृद्धि से प्रेरित होती है। यह बढ़ी हुई आय, कच्चे माल की बढ़ी हुई लागत या आपूर्ति शृंखला में व्यवधान जैसे कारकों के कारण हो सकता है।

- अंतर्निहित या वेतन-मूल्य मुद्रास्फीति:

- इस प्रकार की मुद्रास्फीति को अक्सर मज़दूरी और कीमतों के बीच फीडबैक लूप के रूप में वर्णित किया जाता है। जब श्रमिक अधिक वेतन की मांग करते हैं, तो व्यवसाय बढ़ी हुई श्रम लागत को कवर करने के लिये कीमतें बढ़ा सकते हैं। यह श्रमिकों को उच्च वेतन की मांग करने के लिये प्रेरित करता है और यह चक्र जारी रहता है।

- श्रमिक संघों द्वारा सामूहिक सौदेबाज़ी के परिणामस्वरूप उच्च मज़दूरी दर प्राप्त हो सकती है, जिससे उत्पादन लागत में वृद्धि हो सकती है और बाद में वस्तुओं तथा सेवाओं की कीमतें बढ़ सकती हैं।

- इस प्रकार की मुद्रास्फीति को अक्सर मज़दूरी और कीमतों के बीच फीडबैक लूप के रूप में वर्णित किया जाता है। जब श्रमिक अधिक वेतन की मांग करते हैं, तो व्यवसाय बढ़ी हुई श्रम लागत को कवर करने के लिये कीमतें बढ़ा सकते हैं। यह श्रमिकों को उच्च वेतन की मांग करने के लिये प्रेरित करता है और यह चक्र जारी रहता है।

- मौद्रिक मुद्रास्फीति:

- मौद्रिक मुद्रास्फीति अक्सर किसी अर्थव्यवस्था में धन आपूर्ति में वृद्धि से जुड़ी होती है। जब चलन में पैसा अधिक होता है, तो उपभोक्ताओं के पास अधिक क्रय शक्ति होती है, जिससे मांग और कीमतें बढ़ सकती हैं।

- केंद्रीय बैंक अधिक पैसा छापने या धन आपूर्ति बढ़ाने वाली नीतियों को लागू करके मौद्रिक मुद्रास्फीति में योगदान कर सकता है।

- मौद्रिक मुद्रास्फीति अक्सर किसी अर्थव्यवस्था में धन आपूर्ति में वृद्धि से जुड़ी होती है। जब चलन में पैसा अधिक होता है, तो उपभोक्ताओं के पास अधिक क्रय शक्ति होती है, जिससे मांग और कीमतें बढ़ सकती हैं।

- आपूर्ति संबंधी संकट:

- आपूर्ति आघात तब लगते हैं जब वस्तुओं और सेवाओं की आपूर्ति में अचानक तथा अप्रत्याशित व्यवधान होता है। प्राकृतिक आपदाओं, भू-राजनीतिक घटनाओं या अन्य अप्रत्याशित परिस्थितियों के कारण आपूर्ति में कमी हो सकती है, जिससे कीमतें बढ़ सकती हैं।

- सूखे के कारण कृषि उत्पादन प्रभावित होने से फसलों की आपूर्ति में कमी आ सकती है, जिससे खाद्य पदार्थों की कीमतें बढ़ सकती हैं।

- आपूर्ति आघात तब लगते हैं जब वस्तुओं और सेवाओं की आपूर्ति में अचानक तथा अप्रत्याशित व्यवधान होता है। प्राकृतिक आपदाओं, भू-राजनीतिक घटनाओं या अन्य अप्रत्याशित परिस्थितियों के कारण आपूर्ति में कमी हो सकती है, जिससे कीमतें बढ़ सकती हैं।

- अंतर्निहित अपेक्षाएँ:

- यदि लोगों को भविष्य में कीमतें बढ़ने की उम्मीद है, तो वे अपने व्यवहार को तद्नुसार समायोजित कर सकते हैं। इससे एक स्वतः साधक पूर्वानुमान (Self-fulfilling prophecy) लगाया जा सकता है जहाँ व्यवसाय लागत और उपभोक्ताओं की प्रत्याशा में कीमतें बढ़ाते हैं, आगे बढ़ोतरी की उम्मीद से अब और अधिक खरीदारी हो सकती है जिससे मुद्रास्फीति में योगदान मिल सकता है।

- यदि व्यक्तियों का मानना है कि भविष्य में मुद्रास्फीति बढ़ेगी, तो वे अधिक मज़दूरी की मांग कर सकते हैं और व्यवसाय बढ़ी हुई लागत की प्रत्याशा में कीमतें बढ़ा सकते हैं।

- यदि लोगों को भविष्य में कीमतें बढ़ने की उम्मीद है, तो वे अपने व्यवहार को तद्नुसार समायोजित कर सकते हैं। इससे एक स्वतः साधक पूर्वानुमान (Self-fulfilling prophecy) लगाया जा सकता है जहाँ व्यवसाय लागत और उपभोक्ताओं की प्रत्याशा में कीमतें बढ़ाते हैं, आगे बढ़ोतरी की उम्मीद से अब और अधिक खरीदारी हो सकती है जिससे मुद्रास्फीति में योगदान मिल सकता है।

भारत में मुद्रास्फीति मापने के विभिन्न तरीके क्या हैं?

भारत में मुद्रास्फीति को मापने के लिये उपयोग किये जाने वाले दो प्राथमिक सूचकांक उपभोक्ता मूल्य सूचकांक (CPI) और थोक मूल्य सूचकांक (WPI) हैं।

|

उपभोक्ता मूल्य सूचकांक (CPI) |

थोक मूल्य सूचकांक (WPI): |

विनिर्माण हेतु निर्माता मूल्य सूचकांक (PPIM): |

|

|

|

बढ़ती महँगाई के प्रभाव क्या हैं?

- क्रय शक्ति में कमी:

- मुद्रास्फीति धन की क्रय शक्ति को नष्ट कर देती है, जिसका अर्थ है कि समान धनराशि के साथ, व्यक्ति कम सामान और सेवाएँ खरीद सकते हैं।

- उदाहरण के लिये यदि मुद्रास्फीति 5% है, तो जिस उत्पाद की कीमत पिछले वर्ष 100 रुपए थी, उसकी कीमत इस वर्ष 105 रुपए होगी।

- क्रय शक्ति में यह कमी व्यक्तियों के जीवन स्तर को प्रभावित कर सकती है और बचत के वास्तविक मूल्य को कम कर सकती है।

- ब्याज दरें और निवेश:

- केंद्रीय बैंक अक्सर ब्याज दरें बढ़ाकर मुद्रास्फीति की प्रतिक्रिया देते हैं। उच्च ब्याज दरें व्यवसायों और व्यक्तियों के लिये उधार लेने की लागत को बढ़ा सकती हैं, जिससे संभावित रूप से निवेश तथा आर्थिक विकास धीमा हो सकता है।

- उदाहरण के लिये यदि ब्याज दरें बढ़ती हैं, तो बंधक ऋण की लागत बढ़ जाती है, जिससे आवास बाज़ार और निर्माण उद्योग प्रभावित होता है। इससे ट्विन बैलेंस शीट समस्या उत्पन्न होती है।

- अनिश्चितता और योजना चुनौतियाँ:

- उच्च या अप्रत्याशित मुद्रास्फीति अर्थव्यवस्था में अनिश्चितता उत्पन्न कर सकती है। जब कीमतें लगातार बदल रही हों तो व्यवसायों के लिये भविष्य हेतु योजना बनाना चुनौतीपूर्ण हो सकता है।

- व्यवसायों को दीर्घकालिक योजना बनाने में कठिनाई होती है और अनिश्चितता के कारण निवेश निर्णय लेने में झिझक हो सकती है। यह सरकार को निवेश को बढ़ावा देने के लिये मजबूर करता है तथा क्राउडिंग आउट इफेक्ट को जन्म देता है।

- सट्टा व्यवहार और संपत्ति की कीमतें:

- मुद्रास्फीति कभी-कभी वित्तीय बाज़ारों में परिकल्पना व्यवहार (Speculative Behavior) को भी जन्म दे सकती है क्योंकि निवेशक ऐसी परिसंपत्तियों की तलाश करते हैं जो मुद्रास्फीति दर से अधिक रिटर्न प्रदान कर सकें। यह परिसंपत्ति मूल्य बुलबुले में योगदान कर सकता है।

- उदाहरण के लिये उच्च मुद्रास्फीति की अवधि के दौरान, रियल एस्टेट की कीमतें बढ़ सकती हैं क्योंकि निवेशक रियल एसेट्स को मुद्रास्फीति के खिलाफ बचाव के रूप में देखते हैं जैसा कि वर्ष 2008 में अमेरिका में सबप्राइम लेंडिंग में वित्तीय संकट के दौरान देखा गया था।

- सामाजिक और राजनीतिक परिणाम:

- लगातार और उच्च मुद्रास्फीति के सामाजिक तथा राजनीतिक परिणाम हो सकते हैं। इससे जनता में असंतोष, विरोध प्रदर्शन और वेतन वृद्धि की मांग उत्पन्न हो सकती है।

- उच्च मुद्रास्फीति का सामना करने वाली सरकारें इन चिंताओं को दूर करने के लिये नीतियाँ लागू कर सकती हैं, लेकिन ऐसे उपायों की प्रभावशीलता भिन्न हो सकती है और इसके व्यापक आर्थिक प्रभाव हो सकते हैं।

- उदाहरण के लिये श्रीलंका, वेनेज़ुएला, ज़िम्बाब्वे आदि देशों में।

मुद्रास्फीति को नियंत्रित करने के विभिन्न तरीके क्या हैं?

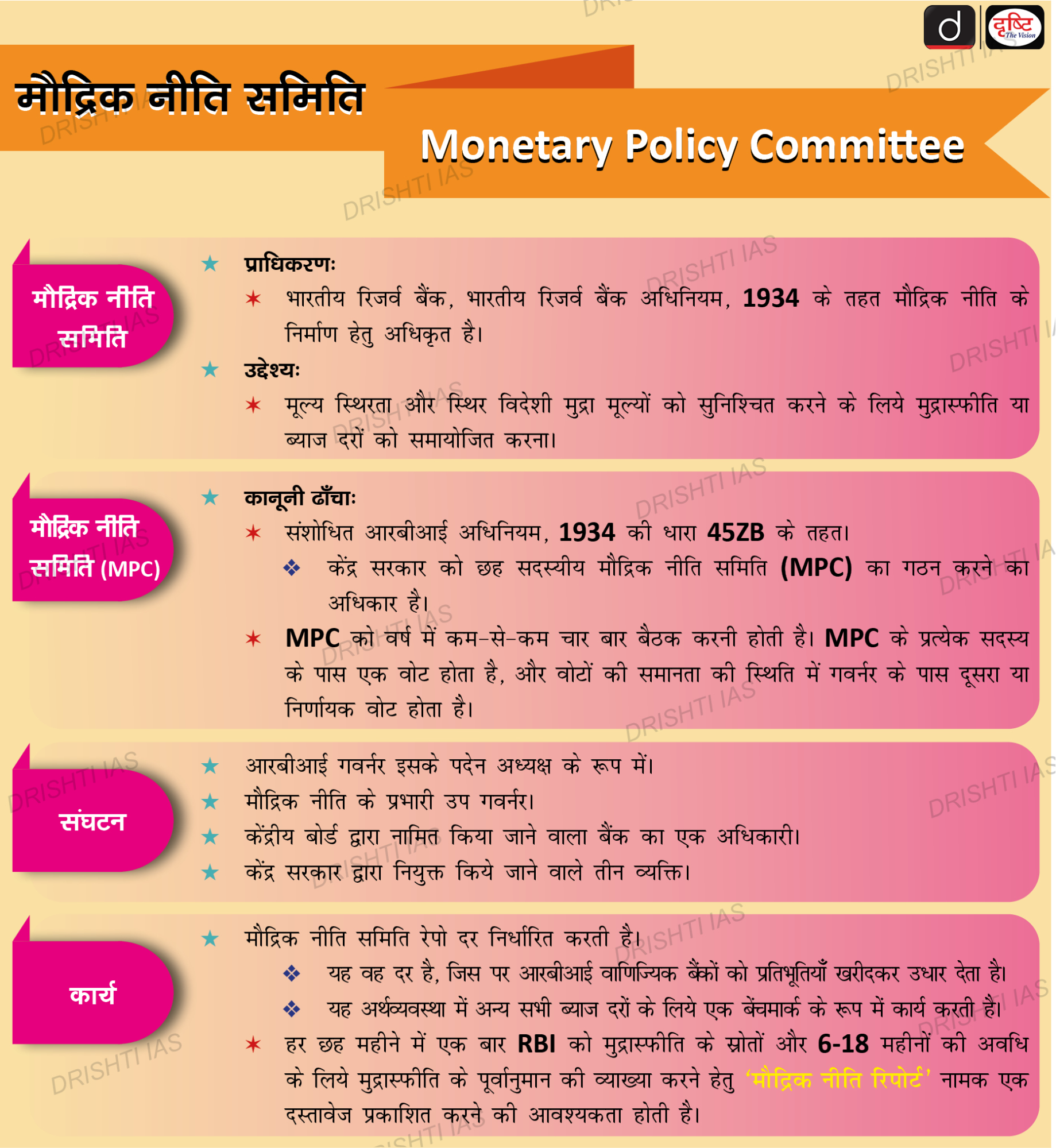

- मौद्रिक नीति: भारत का केंद्रीय बैंक भारतीय रिज़र्व बैंक (RBI) मौद्रिक नीति के माध्यम से मुद्रास्फीति को नियंत्रित करने में महत्त्वपूर्ण भूमिका निभाता है। RBI अर्थव्यवस्था में धन आपूर्ति और ऋण को प्रभावित करने के लिये रेपो दर जैसी प्रमुख ब्याज दरों को समायोजित करता है।

- RBI खुले बाज़ार में सरकारी प्रतिभूतियों को खरीद या बेचकर खुला बाज़ार परिचालन (OMO) कर सकता है। ये परिचालन धन की आपूर्ति को प्रभावित करते हैं, जिससे मुद्रास्फीति प्रभावित होती है।

- राजकोषीय नीति उपाय: सरकार मुद्रास्फीति को प्रबंधित करने के लिये कराधान और सार्वजनिक व्यय जैसी राजकोषीय नीतियों का उपयोग करती है।

- उचित राजकोषीय उपाय मांग पर अंकुश लगाने और मुद्रास्फीति के दबाव को नियंत्रित करने में सहायता कर सकते हैं। उच्च कर खर्च योग्य आय को कम कर सकते हैं तथा खर्च व मुद्रास्फीति पर अंकुश लगा सकते हैं।

- खाद्य मूल्य प्रबंधन: यह देखते हुए कि भारत में खाद्य कीमतें अक्सर मुद्रास्फीति में महत्त्वपूर्ण योगदान देती हैं, सरकार खाद्य आपूर्ति और कीमतों को प्रबंधित करने के लिये विभिन्न योजनाएँ लागू करती है।

- न्यूनतम समर्थन मूल्य (MSP) और सार्वजनिक वितरण प्रणाली (PDS) ऐसी पहल के उदाहरण हैं।

- बफर स्टॉक संचालन: सरकार कमी के समय कीमतों को स्थिर करने के लिये आवश्यक वस्तुओं का बफर स्टॉक बनाए रखती है।

- सभी महत्त्वपूर्ण अनाजों और दालों के लिये मूल्य समर्थन योजना (PSS) को प्रभावी ढंग से लागू करने की आवश्यकता है। PSS के तहत केंद्रीय नोडल एजेंसियाँ राज्य सरकारों की सक्रिय भूमिका के साथ दालों, तिलहन और गरी (Copra) की खरीद करती हैं।

- व्यापार नीतियों का प्रबंधन: सरकार माल की आपूर्ति को प्रभावित करने और मूल्य स्तर को नियंत्रित करने के लिये आयात तथा निर्यात नियमों सहित व्यापार नीतियों का प्रबंधन करती है।

- घरेलू बाज़ारों को स्थिर करने के लिये कुछ आयात या निर्यात पर प्रतिबंध लगाए जा सकते हैं। विदेश व्यापार नीति को आयात और निर्यात लक्ष्यों के साथ-साथ इन चिंताओं का सटीक समाधान करना चाहिये।

- जमाखोरी विरोधी उपाय: बाज़ार में कृत्रिम कमी और मूल्य हेरफेर को रोकने के लिये सरकार नियमित जाँच करती है तथा जमाखोरी एवं काला बाज़ारी गतिविधियों के खिलाफ कार्रवाई करती है।

- इससे निष्पक्ष बाज़ार बनाए रखने और मुद्रास्फीति को नियंत्रित करने में सहायता मिलती है। आवश्यक वस्तु अधिनियम, 1955 थोक विक्रेताओं द्वारा जमाखोरी को रोकने में काफी हद तक अप्रभावी रहा है।

- विनिमय दर प्रबंधन: सरकार अंतर्राष्ट्रीय व्यापार में प्रतिस्पर्द्धा सुनिश्चित करने के लिये विनिमय दर की निगरानी और प्रबंधन करती है तथा एक स्थिर विनिमय दर आयात की लागत को नियंत्रित करके मूल्य स्थिरता में योगदान कर सकती है।

- विनिमय दरों को विनियमित करने के लिये सरकार द्वारा सार्वजनिक ऋण और विनिमय दर प्रबंधन एजेंसी की स्थापना की जानी चाहिये।

- वित्तीय समावेशन पहल: प्रधानमंत्री जन-धन योजना (PMJDY) जैसी योजनाओं के माध्यम से वित्तीय समावेशन में सुधार से बचत को औपचारिक बैंकिंग प्रणाली में लाने में मदद मिल सकती है। यह निवेश के लिये धन का एक स्थिर स्रोत प्रदान करके मुद्रास्फीति के दबाव को कम कर सकता है।

सिविल सेवा परीक्षा, विगत वर्ष के प्रश्नप्रिलिम्स:प्रश्न 1. भारतीय रिज़र्व बैंक द्वारा बैंक दर को कम करना _______की ओर जाता है:(2011) (a) बाज़ार में अधिक तरलता उत्तर: A प्रश्न.2 निम्नलिखित कथनों पर विचार कीजिये: (2020)

उपर्युक्त कथनों में से कौन-सा/से सही है/हैं? (a) केवल 1 और 2 उत्तर: (a) प्रश्न 3. यदि RBI प्रसारवादी मौद्रिक नीति का अनुसरण करने का निर्णय लेता है, तो वह निम्नलिखित में से क्या नहीं करेगा? (2020)

नीचे दिये गए कूट का उपयोग करके सही उत्तर चुनिये: (a) केवल 1 और उत्तर: (b) |