राष्ट्रीय शहरी सहकारी वित्त और विकास निगम लिमिटेड | 14 Mar 2024

प्रिलिम्स के लिये:राष्ट्रीय शहरी सहकारी वित्त और विकास निगम लिमिटेड, शहरी सहकारी बैंक, बहु-राज्य सहकारी समिति अधिनियम, 2002, बैंकिंग विनियमन अधिनियम, 1949, एन.एस. विश्वनाथन समिति, लघु वित्त बैंक। मेन्स के लिये:UCB से संबंधित प्रमुख मुद्दे, भारत में बैंकिंग क्षेत्र से संबंधित मुद्दे। |

स्रोत: द हिंदू

चर्चा में क्यों?

हाल ही में केंद्रीय सहकारिता मंत्री ने शहरी सहकारी बैंकों के लिये एक प्रमुख संगठन, राष्ट्रीय शहरी सहकारी वित्त और विकास निगम लिमिटेड (National Urban Cooperative Finance and Development Corporation Limited- NUCFDC) का उद्घाटन किया।

- NUCFDC को गैर-बैंकिंग वित्तीय कंपनियाँ और शहरी सहकारी बैंकिंग क्षेत्र के लिये एक स्व-नियामक संगठन के रूप में कार्य करने हेतु भारतीय रिज़र्व बैंक की मंज़ूरी मिल गई है।

शहरी सहकारी बैंक क्या हैं?

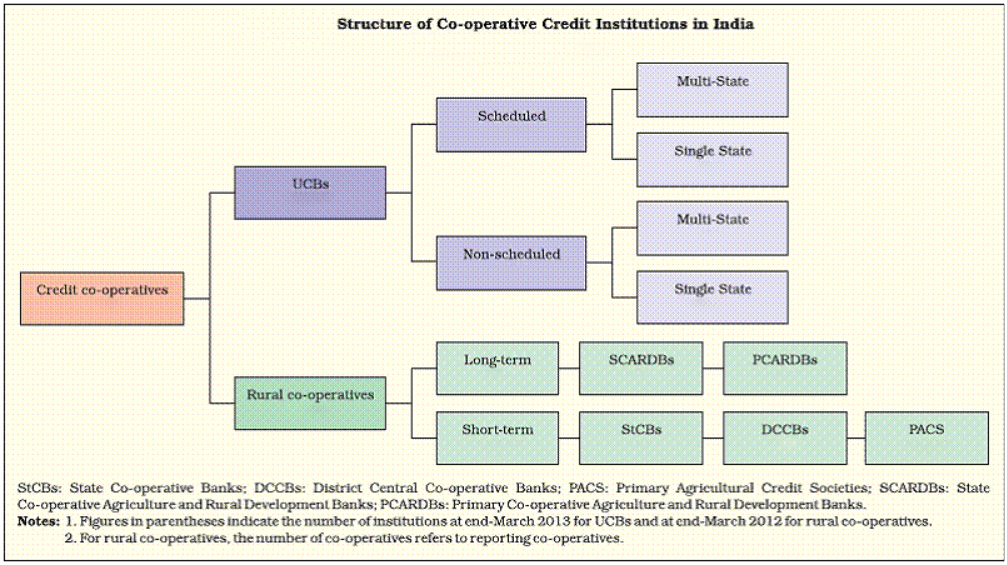

- परिचय: सहकारी बैंक वित्तीय संस्थान हैं जिनका स्वामित्व और संचालन उनके सदस्यों द्वारा किया जाता है, जो बैंक के ग्राहक भी हैं।

- किसी गाँव या विशिष्ट समुदाय जैसे समुदाय की वित्तीय ज़रूरतों का समर्थन करने के लिये लोग संसाधनों को एकत्रित करने और ऋण जैसी बैंकिंग सेवाएँ प्रदान करने हेतु एक साथ आते हैं।

- भारत में, वे संबंधित राज्य के सहकारी समिति अधिनियम या बहु-राज्य सहकारी समिति अधिनियम, 2002 के तहत पंजीकृत हैं।

- शहरी सहकारी बैंक (UCB) शहरी और अर्द्ध-शहरी क्षेत्रों में स्थित प्राथमिक सहकारी बैंकों को संदर्भित करते हैं।

- किसी गाँव या विशिष्ट समुदाय जैसे समुदाय की वित्तीय ज़रूरतों का समर्थन करने के लिये लोग संसाधनों को एकत्रित करने और ऋण जैसी बैंकिंग सेवाएँ प्रदान करने हेतु एक साथ आते हैं।

- इतिहास:

- भारत में शहरी सहकारी बैंकिंग आंदोलन की शुरुआत 19वीं सदी के अंत में हुई, जो ब्रिटेन और जर्मनी में सफल सहकारी प्रयोगों से प्रभावित था।

- बड़ौदा रियासत में "अन्योन्या सहकारी मंडली" को भारत की सबसे प्रारंभिक पारस्परिक सहायता समिति माना जाता है।

- इसके अलावा पहली शहरी सहकारी ऋण सोसायटी अक्तूबर, 1904 में तत्कालीन मद्रास प्रांत के कैनजीवरम (कांजीवरम) में पंजीकृत की गई थी।

- भारत में शहरी सहकारी बैंकिंग आंदोलन की शुरुआत 19वीं सदी के अंत में हुई, जो ब्रिटेन और जर्मनी में सफल सहकारी प्रयोगों से प्रभावित था।

- नियामक: रिज़र्व बैंक बैंकिंग विनियमन अधिनियम, 1949 की धारा 22 और 23 के प्रावधानों के तहत शहरी सहकारी बैंकों के बैंकिंग कार्यों को नियंत्रित करता है।

- इसके अलावा राज्य सहकारी बैंक, ज़िला केंद्रीय सहकारी बैंक और शहरी सहकारी बैंक, जो जमा बीमा तथा क्रेडिट गारंटी निगम के साथ पंजीकृत हैं, का बीमा किया जाता है।

- चार स्तरीय संरचना:

- वर्ष 2021 में RBI ने एन.एस. विश्वनाथन समिति की नियुक्ति की जिसने UCB के लिये 4-स्तरीय संरचना का सुझाव दिया।

- टियर-1 में इकाइयों एवं वेतन अर्जक (जमा राशि की परवाह किये बिना) के लिये सभी UCB और 100 करोड़ रुपए तक की जमा राशि वाले अन्य सभी UCB शामिल हैं।

- टियर-2 100 करोड़ रुपए से 1,000 करोड़ रुपए के बीच जमा के UCB शामिल हैं।

- टियर-3 1,000 करोड़ रुपए से 10,000 करोड़ रुपए के बीच जमा राशि वाले UCB शामिल हैं।

- टियर-4 में 10,000 करोड़ रुपए से अधिक जमा वाले UCB हैं।

- वर्ष 2021 में RBI ने एन.एस. विश्वनाथन समिति की नियुक्ति की जिसने UCB के लिये 4-स्तरीय संरचना का सुझाव दिया।

- न्यूनतम पूंजी तथा RWA: एक ही ज़िले में कार्यरत टियर-1, UCB की न्यूनतम शुद्ध संपत्ति ₹2 करोड़ होनी चाहिये तथा अन्य सभी यूसीबी के लिये न्यूनतम शुद्ध संपत्ति ₹5 करोड़ होनी चाहिये।

- टियर-1, UCB को निरंतर आधार पर जोखिम भारित परिसंपत्तियों के 9% के जोखिम भारित संपत्ति अनुपात के लिये न्यूनतम पूंजी को बनाए रखना होगा।

- टियर-2 से 4 UCB को निरंतर आधार पर 12% RWA की भारित परिसंपत्तियों के जोखिम के लिये न्यूनतम पूंजी बनाए रखनी होगी।

- 500 मिलियन रुपए की न्यूनतम शुद्ध संपत्ति वाले UCB तथा 9% और उससे अधिक के जोखिम (भारित) संपत्ति अनुपात को बनाए रखने वाले UCB लघु वित्त बैंकों में स्वैच्छिक संक्रमण के लिये आवेदन करने हेतु पात्र हैं।

- वर्तमान स्थिति: वर्तमान में भारत में 1,514 UCB हैं, जो कृषि के कुल ऋण का 11% भाग हैं। UCB का कुल जमा आधार 5.26 ट्रिलियन रुपए है।

नोट: नाबार्ड को बैंकिंग विनियमन अधिनियम, 1949 के तहत राज्य सहकारी बैंकों, ज़िला केंद्रीय सहकारी बैंकों एवं क्षेत्रीय ग्रामीण बैंकों के वैधानिक निरीक्षण के संचालन की ज़िम्मेदारी सौंपी गई है।

- विनियामक शक्तियाँ भारतीय रिज़र्व बैंक के पास निहित हैं।

यूसीबी से संबंधित प्रमुख मुद्दे क्या हैं?

- उच्च गैर-निष्पादित परिसंपत्तियाँ: गैर-निष्पादित परिसंपत्तियाँ UCB (2.10%) के लिये एक महत्त्वपूर्ण चिंता बनी हुई हैं। खराब क्रेडिट मूल्यांकन प्रथाएँ, अपर्याप्त जोखिम प्रबंधन ढाँचे एवं कमज़ोर क्षेत्रों में जोखिमपूर्ण NPA के उच्च स्तर में योगदान करते हैं, जिससे लाभप्रदता और स्थिरता प्रभावित होती है।

- सीमित प्रौद्योगिकी को अपनाना: सीमित तकनीकी अवसंरचना एवं डिजिटल क्षमताएँ UCB की आधुनिक बैंकिंग सेवाएँ प्रदान करने के साथ बड़े वाणिज्यिक बैंकों के साथ प्रतिस्पर्द्धा करने की क्षमता में बाधा डालती हैं।

- प्रौद्योगिकी में अपर्याप्त निवेश से अक्षमताओं तथा परिचालन जोखिम सहित ग्राहकों की बढ़ती अपेक्षाओं को पूरा करने में कठिनाइयाँ पैदा होती हैं।

- धोखाधड़ी और कुप्रबंधन: कई UCBs (जैसे– शहरी सहकारी बैंक, सीतापुर, उत्तर प्रदेश) में धोखाधड़ी, गबन एवं कुप्रबंधन के मामले सामने आए हैं, जिससे इनमें जमाकर्त्ताओं का विश्वास कम होने के साथ इनकी प्रतिष्ठा खराब हो रही है।

- वित्त वर्ष 2022-23 में RBI ने 8 सहकारी बैंकों के लाइसेंस रद्द कर दिये।

आगे की राह

- पारदर्शिता और जवाबदेहिता: UCBs की विश्वसनीयता को बढाने हेतु इसे अपने संचालन एवं वित्तीय रिपोर्टिंग में अधिक पारदर्शिता अपनाने की आवश्यकता है। इसमें नियमित ऑडिट के साथ सदस्यों के बीच स्पष्ट संचार शामिल है।

- सक्रिय क्रेडिट जोखिम प्रबंधन: ऋण गतिविधियों से संबंधित जोखिमों की पहचान, मूल्यांकन एवं निगरानी के लिये इन्हें मज़बूत क्रेडिट जोखिम प्रबंधन प्रथाओं को लागू करना आवश्यक है।

- इसमें ऋणी का संपूर्ण क्रेडिट मूल्यांकन करना शामिल है, जिसमें उनकी वित्तीय स्थिति, पुनर्भुगतान क्षमता एवं क्रेडिट इतिहास का व्यापक विश्लेषण किया जाता है।

- इसके अतिरिक्त स्पष्ट क्रेडिट नीतियाँ, जोखिम ग्रेडिंग सिस्टम एवं प्रारंभिक चेतावनी संकेतक जैसी पहलों से UCBs को प्रारंभिक चरण में संभावित NPAs का पता लगाने तथा डिफॉल्ट को रोकने के लिये समय पर सुधारात्मक कार्रवाई करने में मदद मिल सकती है।

- क्षमता निर्माण: बैंकिंग परिचालन, जोखिम प्रबंधन और ग्राहक सेवा में अपने कौशल, ज्ञान तथा विशेषज्ञता को बढ़ाने के लिये UCBs को कर्मचारियों के प्रशिक्षण एवं क्षमता निर्माण की दिशा में निवेश करना चाहिये।

UPSC सिविल सेवा परीक्षा, विगत वर्ष के प्रश्नप्रश्न. भारत में ‘शहरी सहकारी बैंकों’ के संदर्भ में निम्नलिखित कथनों पर विचार कीजिये: (2021)

उपर्युक्त कथनों में से कौन-सा/से सही है/हैं? (a) केवल 1 उत्तर:(b) |