बैड बैंक | 09 Jun 2022

प्रिलिम्स के लियें:बैड बैंक, गैर-निष्पादित परिसंपत्तियाँ, एनएआरसीएल। मेन्स के लिये:बैड बैंक और संबद्ध चुनौतियाँ। |

चर्चा में क्यों?

हाल ही में वित्त मंत्रालय ने घोषणा की है कि राष्ट्रीय परिसंपत्ति पुनर्निर्माण कंपनी (NARCL), भारतीय ऋण समाधान कंपनी (IDRCL) के साथ मिलकर बैंकों के बैड लोन के पहले सेट का समाधान करने का प्रयास करेगी।

- पिछले कुछ वर्षों में भारतीय बैंकों की बैलेंसशीट की स्थिति में काफी सुधार हुआ है, उनका सकल गैर-निष्पादित परिसंपत्ति (GNPA) अनुपात वित्त वर्ष 2018 में 11.2% से घटकर वित्त वर्ष 2022 की दूसरी तिमाही में 6.9% हो गया है।

- IDRCL एक सेवा कंपनी/परिचालन इकाई है जो परिसंपत्ति का प्रबंधन करती है और बाज़ार के पेशेवरों तथा विशेषज्ञों को इसमें शामिल करती है। सार्वजनिक क्षेत्र के बैंक (PSB) एवं सार्वजनिक वित्तीय संस्थानों के पास अधिकतम 49% हिस्सेदारी होती है और शेष हिस्सेदारी निजी क्षेत्र के ऋणदाताओं के पास होती है।

- सरकार पहले ही NARCL द्वारा जारी की जाने वाली सुरक्षा रसीदों (SR) के लिये 30,600 करोड़ रुपए की संप्रभु गारंटी की घोषणा कर चुकी है, जो बैंकों से 2 लाख करोड़ रुपए के गैर-निष्पादित ऋण की खरीदारी करेगी।

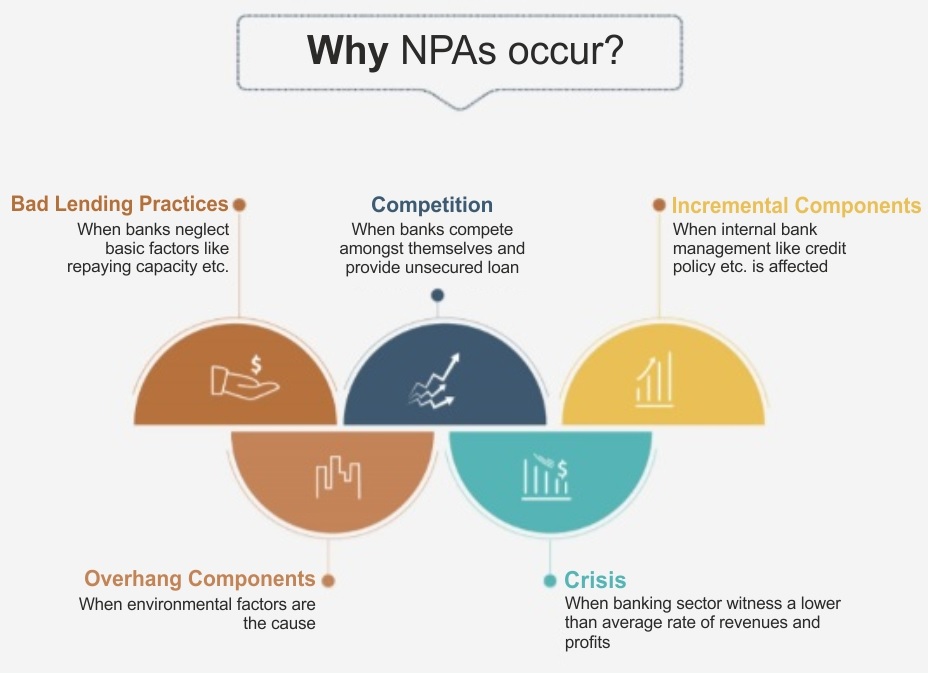

गैर-निष्पादित परिसंपत्ति (NPA):

- NPA उन ऋणों या अग्रिमों के वर्गीकरण को संदर्भित करता है, जो डिफाॅल्ट हो जाते हैं या जिनके मूलधन या ब्याज़ का अनुसूचित भुगतान बकाया होता है।

- अधिकतर मामलों में ऋण को गैर-निष्पादित के रूप में तब वर्गीकृत किया जाता है, जब ऋण का भुगतान न्यूनतम 90 दिनों की अवधि के लिये न किया गया हो।

- सकल गैर-निष्पादित परिसंपत्ति उन सभी ऋणों का योग है जिन्हें वित्तीय संस्थान से ऋण प्राप्त करने वाले व्यक्तियों द्वारा चुकाया नहीं गया है।

- शुद्ध गैर-निष्पादित परिसंपत्तियाँ वह राशि है जो सकल गैर-निष्पादित परिसंपत्तियों से ‘प्रोविज़न अमाउंट’ की कटौती के बाद प्राप्त होती है।

बैड बैंक:

- बैड बैंक एक वित्तीय इकाई है जिसे बैंकों से गैर-निष्पादित परिसंपत्ति (NPA), या बैड लोन खरीदने के लिये स्थापित किया गया है।

- बैड बैंक स्थापित करने का उद्देश्य बैंकों को उनकी बैलेंसशीट से बैड लोन को समाप्त कर बोझ को कम करना है और उन्हें बिना किसी बाधा के ग्राहकों को फिर से उधार देना है।

- बैंक से बैड लोन की खरीद के बाद बैड बैंक NPA को पुनर्गठित करने और उन निवेशकों को बेचने का प्रयास कर सकता है जो इसे खरीदने में रुचि रखते हैं।

- बैड बैंक अपने परिचालन में लाभ कमा सकता है यदि वह वाणिज्यिक बैंक से ऋण प्राप्त करने के लिये भुगतान की तुलना में अधिक कीमत पर ऋण का प्रबंधन करता है।

- हालांँकि आमतौर पर एक बैड बैंक का प्राथमिक उद्देश्य लाभ कमाना नहीं होता है, इसका उद्देश्य बैंकों पर बोझ को कम करना, तनावग्रस्त संपत्तियों का रख-रखाव करना और उन्हें अधिक सक्रिय रूप से उधार देना है।

बैड बैंक के लाभ और हानि:

- लाभ:

- एकल अनन्य इकाई (Single Exclusive Entity):

- यह एक ही अनन्य इकाई के तहत बैंकों के सभी बैड लोन को समेकित करने में मदद कर सकता है।

- बैड बैंक के विचार को अतीत में अमेरिका, जर्मनी, जापान और अन्य देशों में आजमाया गया है।

- 2008 के वित्तीय संकट के बाद यू.एस. ट्रेज़री द्वारा कार्यान्वित संकटग्रस्त संपत्ति कार्यक्रम, जिसे TRP के रूप में भी जाना जाता है, को एक बैड बैंक के विचार के अंतर्गत तैयार किया गया था।

- मुक्त पूंजी उपयोग की स्वतंत्रता:

- संकटग्रस्त बैंकों के बही-खाते से डूबे हुए ऋणों को समाप्त कर बैड बैंक 5 लाख करोड़ रुपए से अधिक की मुक्त पूंजी की मदद कर सकता है, जिन्हें इन फँंसे हुए ऋणों के प्रावधानों के रूप में बैंकों द्वारा बंद कर दिया गया है।

- इससे बैंकों को अपने ग्राहकों को अधिक ऋण देने के लिये मुक्त पूंजी का उपयोग करने की स्वतंत्रता मिलेगी।

- पूंजी बफर में सुधार:

- यह कार्य बैंक के भंडार को बढ़ाकर नहीं बल्कि बैंकों के पूंजी बफर में सुधार कर बैंक ऋण प्रदान करने में मदद कर सकता है।

- इस हद तक कि सरकार द्वारा स्थापित एक नया बैड बैंक पूंजी को मुक्त करके बैंकों के पूंजी बफर में सुधार कर सकता है, यह अधिक आत्मविश्वास के साथ फिर से उधार देने में बैंकों की मदद कर सकता है।

- एकल अनन्य इकाई (Single Exclusive Entity):

- हानि:

- सरकार की एक ईकाई से दूसरी इकाई में संपत्ति का हस्तांतरण:

- सरकार द्वारा समर्थित बैड बैंक केवल सार्वजनिक क्षेत्र के बैंकों जो सरकार के स्वामित्व में हैं, के हाथों से बैड एसेट्स को एक बैड बैंक में स्थानांतरित कर देगा, जिस पर फिर से सरकार का स्वामित्व होगा।

- यह मानने का कोई कारण नहीं है कि सरकार की एक ईकाई से दूसरी ईकाई में संपत्ति के हस्तांतरण से इन अशोध्य ऋणों का सफल समाधान हो जाएगा, जब इन संस्थाओं के सामने प्रोत्साहन का सेट अनिवार्य रूप से समान है।

- स्वामित्व की प्रकृति:

- निजी बैंकों के विपरीत, जो उन व्यक्तियों के स्वामित्व में हैं जिनके पास उन्हें अच्छी तरह से प्रबंधित करने के लिये मज़बूत वित्तीय स्थिति है, सार्वजनिक क्षेत्र के बैंकों का प्रबंधन नौकरशाहों द्वारा किया जाता है, जो अक्सर इन उधारदाताओं की लाभप्रदता सुनिश्चित करने के लिये समान प्रतिबद्धता नहीं रखते हैं।

- उस हद तक कि एक बैड बैंक के माध्यम से बैंकों को बाहर निकालने से वास्तव में बैड लोन संकट की मूल समस्या का समाधान नहीं होता है।

- नैतिकता:

- जिन वाणिज्यिक बैंकों को एक बैड बैंक द्वारा गारंटी दी जाती है, उनके द्वारा अपनी कार्यप्रणाली को सुधारने की बहुत कम संभावना होती है

- आखिरकार एक बैड बैंक द्वारा प्रदान किया गया सुरक्षा जाल इन बैंकों को लापरवाही से उधार देने के और अधिक कारण देता है तथा इस प्रकार यह बैड लोन संकट को और बढ़ा देता है।

- सरकार की एक ईकाई से दूसरी इकाई में संपत्ति का हस्तांतरण:

चुनौतियाँ:

- गतिशील पूंजी:

- महामारी-ग्रस्त अर्थव्यवस्था में बैड संपत्ति के लिये खरीदारों को ढूँढना एक चुनौती होगी, खासकर जब सरकारें राजकोषीय घाटे के मुद्दे का सामना कर रही हैं।

- अंतर्निहित मुद्दे की अनदेखी:

- शासनिक सुधारों के बिना सार्वजनिक क्षेत्र के बैंक (कुल NPA में से 86% के लिये ज़िम्मेदार हैं) अतीत की तरह व्यवसाय कर सकते हैं और बैड ऋणों को समाप्त कर सकते हैं।

- बैड बैंक का विचार सरकारी मद (सार्वजनिक क्षेत्र के बैंकों) से दूसरे (बैड बैंक) को ऋण स्थानांतरित करने जैसा है।

- पुनर्पूंजीकरण के माध्यम से निपटने का प्रावधान:

- केंद्र सरकार ने पिछले कुछ वर्षों में बैंकों में पुनर्पूंजीकरण के माध्यम से लगभग 2.6 लाख करोड़ रुपए का निवेश किया है।

- बैड बैंक की अवधारणा का विरोध करने वाले लोगों का कहना है कि सरकार द्वारा बैंकों की बैलेंसशीट को ठीक करने के लिये पुनर्पूंजीकरण की व्यवस्था की गई है, इसलिये बैड बैंक की आवश्यकता नहीं है।

- बाज़ार से संबंधित मुद्दे:

- वाणिज्यिक बैंकों से बैड बैंक में बैड संपत्ति का स्थानांतरण बाज़ार द्वारा निर्धारित नहीं किया जाएगा।

आगे की राह

- जब तक सार्वजनिक क्षेत्र का बैंक प्रबंधन राजनेताओं और नौकरशाहों के प्रति निष्ठावान रहेगा तब तक उनके व्यवसाय में घाटे की स्थिति बनी रहेगी और उनके द्वारा मितव्ययी (Prudential) मानदंडों के आधार पर उधार दिया जाना जारी रहेगा। इसलिये एक बैड बैंक की स्थापना के बारे में बहस को बैंकिंग क्षेत्र में समग्र सुधारों के उचित कार्यान्वयन से पहले किया जाना चाहिये

- अतः बैड बैंक एक अच्छा विचार है, लेकिन मुख्य चुनौती बैंकिंग प्रणाली में अंतर्निहित संरचनात्मक समस्याओं से निपटने और उसके अनुसार सुधारों की घोषणा करने में है।

स्रोत: द हिंदू

बैड बैंक | 20 Jan 2021

चर्चा में क्यों?

हाल ही में भारतीय रिज़र्व बैंक (Reserve Bank of India) के गवर्नर एक बैड बैंक (Bad Bank) बनाने के प्रस्ताव पर विचार करने के लिये सहमत हुए हैं।

प्रमुख बिंदु

बैड बैंक के विषय में:

- बैड बैंक एक आर्थिक अवधारणा है जिसके अंतर्गत आर्थिक संकट के समय घाटे में चल रहे बैंकों द्वारा अपनी देयताओं को एक नए बैंक को स्थानांतरित कर दिया जाता है।

- तकनीकी रूप से बैड बैंक एक परिसंपत्ति पुनर्गठन कंपनी (Asset Reconstruction Company- ARC) या परिसंपत्ति प्रबंधन कंपनी (Asset Management Company- AMC) है जो वाणिज्यिक बैंकों के बैड ऋणों को अपने नियंत्रण में लेकर उनका प्रबंधन और समय के साथ धन की वसूली करती है।

- बैड बैंक ऋण देने और जमा स्वीकार करने की प्रकिया का भाग नहीं होता है, लेकिन वाणिज्यिक बैंकों की बैलेंस शीट ठीक करने में मदद करता है।

- अमेरिका स्थित मेल्लोन बैंक (Mellon Bank) द्वारा वर्ष 1988 में पहला बैड बैंक बनाया गया था, जिसके बाद स्वीडन, फिनलैंड, फ्राँस और जर्मनी सहित अन्य देशों ने इस अवधारणा में अपनाया।

- अमेरिका में इसके लिये तनावग्रस्त परिसंपत्ति राहत कार्यक्रम (Troubled Asset Relief Programme- TARP) व्यवस्था की गई है।

- आयरलैंड में वित्तीय संकट से उभरने के लिये वर्ष 2009 में राष्ट्रीय परिसंपत्ति प्रबंधन एजेंसी (National Asset Management Agency) की स्थापना की गई थी।

बैड बैंक की भारत में ज़रूरत:

- आर्थिक सुधार हेतु:

- RBI ने आशंका जताई है कि बैंकिंग क्षेत्र में महामारी के कारण बैड ऋणों में वृद्धि हो सकती है।

- सरकारी सहायता:

- निजी उधारदाताओं द्वारा वित्तपोषित और सरकार द्वारा समर्थित व्यावसायिक रूप से संचालित बैड बैंक, गैर-निष्पादित परिसंपत्तियों (Non-Performing Asset) से निपटने के लिये एक प्रभावी तंत्र हो सकता है।

- इस बैंक में सरकार की भागीदारी को बैड ऋण से निपटने की प्रक्रिया को तेज करने के साधन के रूप में देखा जाता है।

- बढ़ता NPA:

- वित्तीय स्थिरता रिपोर्ट (Financial Stability Report): RBI ने आपनी इस रिपोर्ट में उल्लेख किया है कि बैंकिंग क्षेत्र का सकल NPA सितंबर 2020 की तुलना में 7.5% से बढ़कर सितंबर 2021 में 13.5% तक हो सकता है।

- के वी कामथ कमेटी: भारत के कॉरपोरेट क्षेत्र में कोविड-19 महामारी के बाद 15.52 लाख करोड़ रुपए के कर्ज़ के कारण तनाव की स्थिति देखी जा रही है, हालाँकि इस क्षेत्र पर महामारी के पहले से ही 22.20 लाख करोड़ रुपए का कर्ज़ था।

- समिति ने कहा कि खुदरा व्यापार, थोक व्यापार, सड़क और वस्त्र जैसे क्षेत्रों में कंपनियों को तनाव का सामना करना पड़ रहा है।

- कोविड महामारी से पहले से ही तनाव ग्रस्त क्षेत्रों में गैर-बैंकिंग वित्तीय कंपनी (Non-Banking Financial Company), बिजली, स्टील, रियल एस्टेट और निर्माण शामिल हैं।

- अंतर्राष्ट्रीय उदाहरण: वित्तीय प्रणाली में तनाव की समस्या से निपटने के लिये कई अन्य देशों ने संस्थागत तंत्र की स्थापना की थी।

चुनौतियाँ:

- गतिशील पूंजी:

- महामारी-ग्रस्त अर्थव्यवस्था में बैड संपत्ति के लिये खरीदारों को ढूँढ़ना एक चुनौती होगी, खासकर जब सरकारें राजकोषीय घाटे के मुद्दे का सामना कर रही हैं।

- अंतर्निहित मुद्दे की अनदेखी:

- शासनिक सुधारों के बिना सार्वजनिक क्षेत्र के बैंक (कुल NPA में से 86% के लिये ज़िम्मेदार हैं) अतीत की तरह व्यवसाय कर सकते हैं और बैड ऋणों को समाप्त कर सकते हैं।

- बैड बैंक का विचार सरकारी जेब (सार्वजनिक क्षेत्र के बैंकों) से दूसरे (बैड बैंक) को ऋण स्थानांतरित करने जैसा है।

- पुनर्पूंजीकरण के माध्यम से निपटने का प्रावधान:

- केंद्र सरकार ने पिछले कुछ वर्षों में बैंकों में पुनर्पूंजीकरण के माध्यम से लगभग 2.6 लाख करोड़ रुपए का निवेश किया है।

- बैड बैंक की अवधारणा का विरोध करने वाले लोगों का कहना है कि सरकार द्वारा बैंकों की बैलेंस शीट को ठीक करने के लिये पुनर्पूंजीकरण की व्यवस्था की गई है, इसलिये बैड बैंक की आवश्यकता नहीं है।

- बाज़ार से संबंधित मुद्दे:

- वाणिज्यिक बैंकों से बैड बैंक में बैड संपत्ति का स्थानांतरण बाज़ार द्वारा निर्धारित नहीं किया जाएगा।

- नैतिक जोखिम:

- RBI के पूर्व गवर्नर रघुराम राजन ने कहा था कि बैड बैंक NPA को कम करने की प्रतिबद्धता के बिना एक नैतिक खतरा पैदा कर सकता है और बैंकों द्वारा दिये जाने वाले उधार को जारी रख सकता है।

पूर्व के प्रस्ताव:

- भारतीय बैंकों के संघ (Indian Banks’ Association) के नेतृत्व में बैंकिंग क्षेत्र ने सरकार और बैंकों से निष्पक्ष (Equity) योगदान का प्रस्ताव करते हुए NPA समस्या के समाधान के लिये एक बैड बैंक स्थापित करने का प्रस्ताव प्रस्तुत किया था।

- आर्थिक सर्वेक्षण, 2017 में भारतीय बैंकों से उच्च मूल्य के NPA खरीदने के लिये सार्वजनिक क्षेत्र की परिसंपत्ति पुनर्वास एजेंसी (Public Sector Asset Rehabilitation Agency- PARA) का सुझाव दिया गया है।

आगे की राह

- समग्र सुधार:

- जब तक सार्वजनिक क्षेत्र का बैंक प्रबंधन राजनेताओं और नौकरशाहों के प्रति निष्ठावान रहेगा तब तक उनके व्यवसाय में घाटे की स्थिति बनी रहेगी और उनके द्वारा मितव्ययी (Prudential) मानदंडों के आधार पर उधार दिया जाना जारी रहेगा। इसलिये एक बैड बैंक की स्थापना के बारे में बहस को बैंकिंग क्षेत्र में समग्र सुधारों के उचित कार्यान्वयन से पहले किया जाना चाहिये, जैसा कि वर्ष 2015 में शुरू की गई इंद्र धनुष (Indra Dhanush) योजना के तहत परिकल्पित था।

- टेलर मेड अप्रोच:

- यह एक चुनौती है जिसे कई मोर्चों पर सुधार की आवश्यकता है। सिर्फ बैड बैंक की स्थापना कर देना सुधार के लिये पर्याप्त नहीं हो सकता है। भारत के विभिन्न हिस्सों में मौजूद बैड लोन की समस्या का समाधान टेलर मेड अप्रोच (Tailor Made Approach) के माध्यम से करना और बैड बैंक का उपयोग अन्य सभी तरीकों के असफल होने पर ही अंतिम उपाय के रूप में किया जाना चाहिये।