भारत में राजकोषीय केंद्रीकरण संबंधी चिंताएँ | 08 Feb 2024

यह एडिटोरियल 07/02/2024 को ‘द हिंदू’ में प्रकाशित “Union government’s reins on financial transfers to States” लेख पर आधारित है। इसमें पड़ताल की गई है कि किस प्रकार केंद्र सरकार के कदम, जो राज्यों के लिये कुल वित्तीय हस्तांतरण को कम करते हैं, देश में राजकोषीय-सह-सहकारी संघवाद को कमज़ोर कर रहे हैं।

प्रिलिम्स के लिये:वित्त आयोग, वस्तु एवं सेवा कर (GST), GST परिषद, एकीकृत जीएसटी, ऊर्ध्वाधर और क्षैतिज हस्तांतरण, इनपुट टैक्स क्रेडिट, अनुच्छेद 275, GST मुआवजा। मेन्स के लिये:उन उपायों पर पुनर्विचार करने की आवश्यकता है जिनके माध्यम से भारत अपने वित्तीय संघवाद को मज़बूत कर सकता है। |

14वें वित्त आयोग (FC) की अनुशंसा अवधि (2015-16) की शुरुआत के बाद से केंद्र सरकार राज्यों को वित्तीय हस्तांतरण में कमी कर रही है। यह इस प्रसंग में विशेष रूप से अजीब है कि 14वें वित्त आयोग ने केंद्रीय कर राजस्व का 42% राज्यों को हस्तांतरित करने की अनुशंसा की है, जो कि 13वें वित्त आयोग की अनुशंसा से स्पष्ट रूप से 10% अंक वृद्धि को प्रकट करता है।

जम्मू-कश्मीर और लद्दाख (जिन्हें केंद्रशासित प्रदेशों के रूप में पुनः वर्गीकृत किया गया है) को किये जाने वाले हस्तांतरण को छोड़कर, 15वें वित्त आयोग ने 41% की इस अनुशंसा को बरकरार रखा है। यदि जम्मू-कश्मीर और लद्दाख के हिस्से को भी शामिल किया जाए तो यह 42% होगा। केंद्र सरकार ने न केवल राज्यों को वित्तीय हस्तांतरण में कमी की है बल्कि अपने विवेकाधीन व्यय को बढ़ाने के लिये अपने कुल राजस्व में भी वृद्धि की है।

राजकोषीय संघवाद:

- राजकोषीय संघवाद (Fiscal federalism) शब्द यह प्रकट करता है कि किसी देश में सरकार के विभिन्न स्तरों के बीच वित्तीय शक्तियों और उत्तरदायित्वों को किस प्रकार विभाजित किया जाता है।

- इसमें ऐसे प्रश्न शामिल हैं, जैसे कि केंद्र सरकार या राज्य सरकारों द्वारा कौन-से कार्य एवं सेवाएँ प्रदान की जानी चाहिये, राजस्व कैसे बढ़ाया जाना चाहिये एवं उनके बीच कैसे साझा किया जाना चाहिये और दक्षता एवं समानता सुनिश्चित करने के लिये हस्तांतरण या अनुदान किस प्रकार आवंटित किया जाना चाहिये।

केंद्र-राज्य वित्तीय संबंधों के विषय में विभिन्न उपबंध:

- संविधान का भाग XII: भारतीय संविधान ने करों के वितरण के साथ-साथ गैर-कर राजस्व और उधार लेने की शक्ति से संबंधित विस्तृत उपबंध किये हैं। इनके साथ ही राज्यों को संघ द्वारा सहायता अनुदान के संबंध में भी उपबंध किये गए हैं। अनुच्छेद 268 से 293 केंद्र और राज्यों के बीच वित्तीय संबंधों के उपबंधों से संबंधित हैं।

- अनुच्छेद 275 के तहत उपबंधित सहायता अनुदान प्रणाली में विशिष्ट उद्देश्यों या योजनाओं के लिये केंद्र सरकार से राज्य सरकारों को धन का विवेकाधीन हस्तांतरण शामिल है।

- वित्त आयोग अनुच्छेद 280 के तहत एक संवैधानिक निकाय है, जो केंद्र सरकार और राज्य सरकारों के बीच कर राजस्व के वितरण की अनुशंसा करने के लिये उत्तरदायी है। यह राज्यों के वित्तीय संसाधनों को बढ़ाने, राजकोषीय अनुशासन को बढ़ावा देने और राजकोषीय मामलों में स्थिरता सुनिश्चित करने के उपाय भी सुझाता है।

- वित्त आयोग संविधान के अनुच्छेद 280(3) के तहत राज्यों को करों के हस्तांतरण और सहायता अनुदान की अनुशंसा करने के अलावा केंद्र के कहने पर ‘सुदृढ़ वित्त के हित में’ किसी अन्य मुद्दे पर भी विचार कर सकता है।

- संविधान की सातवीं अनुसूची: संविधान केंद्र और राज्यों के बीच कर अधिरोपण की शक्तियों को निम्नलिखित प्रकार से विभाजित करता है:

- संसद को संघ सूची में शामिल विषयों पर कर लगाने की अनन्य शक्ति प्राप्त है

- राज्य विधानमंडल के पास राज्य सूची में सूचीबद्ध विषयों पर कर लगाने की अनन्य शक्ति है,

- समवर्ती सूची में उल्लिखित विषयों पर दोनों ही कर लगा सकते हैं, जबकि कराधान की अवशिष्ट शक्ति केवल संसद के पास है।

केंद्र सरकार के किन कदमों से राज्यों को कुल वित्तीय हस्तांतरण में कमी आई है?

- राजकोषीय शक्तियों का बढ़ता केंद्रीकरण :

- समय के साथ, केंद्र सरकार को प्राप्त होने वाले गैर-साझा करने योग्य राजस्व (non-shareable revenue), जैसे अधिभार एवं उपकरों (surcharges and cesses) का अनुपात बढ़ गया है।

- इसके परिणामस्वरूप, राज्य वृहत राजकोषीय स्वायत्तता की और केंद्र द्वारा संग्रहित सभी करों में बड़ी हिस्सेदारी की वकालत कर रहे हैं।

- राज्य कर स्वायत्तता का क्षरण:

- राज्यों की अपने राजस्व स्रोतों पर कर दरें निर्धारित करने की क्षमता व्यापक रूप से कम हो गई है। वस्तुओं के अंतर-राज्य व्यापार के लिये मूल्यवर्द्धित कर (value-added tax- VAT) के कार्यान्वयन के बाद यह क्षरण हुआ।

- परिणामस्वरूप, राज्यों को कर नीतियों और राजस्व सृजन रणनीतियों के निर्धारण में स्वायत्तता की हानि का अनुभव हुआ है।

- राज्य व्यय संबंधी लचीलेपन में बाधाएँ:

- सशर्त और आबंध अनुदानों की बढ़ती प्रमुखता के कारण राज्यों को अपने व्यय लचीलेपन में बाधाओं का सामना करना पड़ता है।

- ये अनुदान, जो राज्य सूची में सूचीबद्ध वस्तुओं को लक्षित करते हैं, उनकी विशिष्ट प्राथमिकताओं और स्थानीय आवश्यकताओं के अनुसार धन आवंटित करने में राज्यों की विवेक शक्ति को सीमित करते हैं।

- राज्य भिन्नताओं की उपेक्षा करते हुए समान राजकोषीय लक्ष्य:

- राजकोषीय उत्तरदायित्व और बजट प्रबंधन (Fiscal Responsibility and Budget Management- FRBM) अधिनियम, 2003 से उत्पन्न चुनौतियाँ सभी राज्यों पर समान राजकोषीय लक्ष्य (Uniform Fiscal Targets) लागू कर स्थिति को और खराब कर देती हैं।

- ये लक्ष्य अलग-अलग राज्यों की विविध राजकोषीय आवश्यकताओं और आर्थिक स्थितियों को ध्यान में रखने में विफल रहते हैं, जिससे अपने वित्त को प्रभावी ढंग से प्रबंधित करने की उनकी क्षमता सीमित हो जाती है।

- वस्तु एवं सेवा कर (GST) का कार्यान्वयन:

- 101वाँ संविधान संशोधन, जो संघ और राज्यों को अप्रत्यक्ष कराधान की समवर्ती शक्तियाँ प्रदान करता है, वर्ष 1951 में पहले वित्त आयोग की स्थापना के बाद से राजकोषीय दृष्टिकोण से सबसे दूरगामी परिवर्तन है।

- उस राज्य में अप्रत्यक्ष करों का संग्रह जहाँ वस्तुओं या सेवाओं का उपभोग किया जाता है, न कि उस राज्य में जहाँ उनका उत्पादन किया जाता है, संघवाद की ऊर्ध्वाधर एवं क्षैतिज दोनों गतिशीलता को बदल देता है।

- कर का बोझ अमीर और विनिर्माता राज्यों से उपभोक्ता राज्यों पर स्थानांतरित कर दिया गया है, जिससे क्षैतिज असंतुलन पैदा हो गया है।

- उदाहरण के लिये, एकीकृत जीएसटी (Integrated GST), जो वस्तुओं एवं सेवाओं के अंतर-राज्य आपूर्ति पर लगाया जाता है, गंतव्य राज्य में स्थानांतरित कर दिया गया है। उत्पत्ति के सिद्धांत से गंतव्य के सिद्धांत की ओर यह कदम राज्यों के बीच शक्ति संतुलन को फिर से स्थापित कर रहा है।

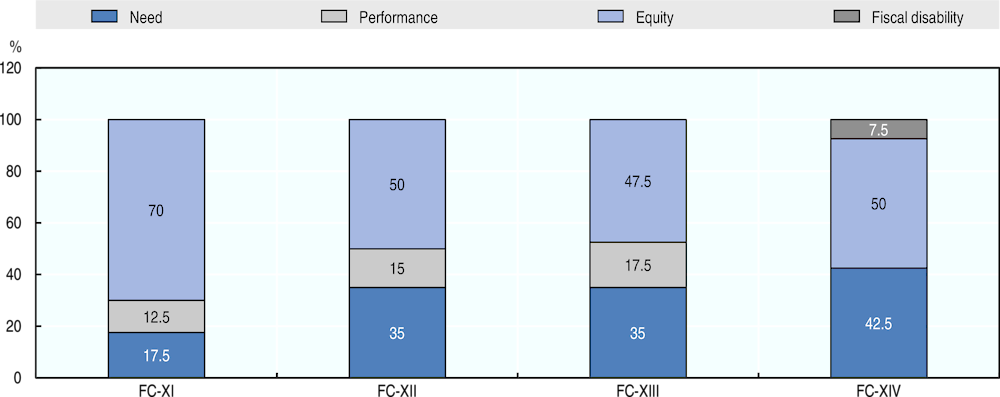

सभी केंद्रीय करों में राज्यों की हिस्सेदारी के वितरण के लिये मानदंड (11वें से 14वें वित्त आयोग के बीच)

राज्यों को राजकोषीय हस्तांतरण का वर्तमान परिदृश्य क्या है?

- सकल कर राजस्व में घटती हिस्सेदारी:

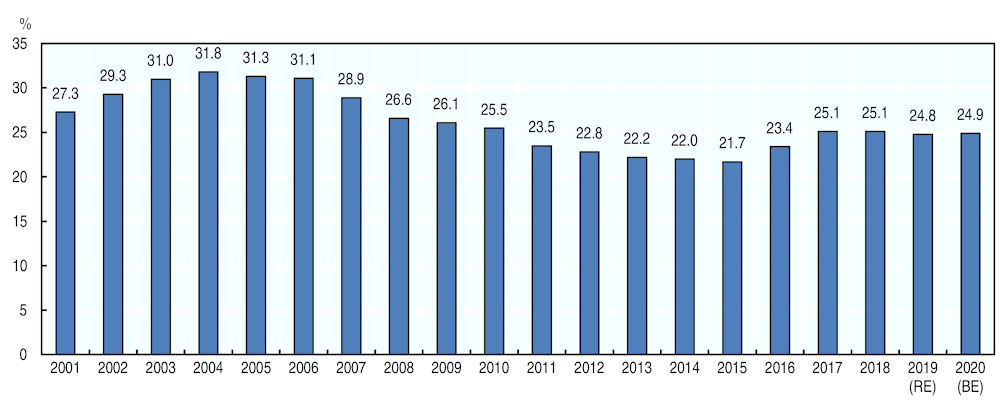

- यद्यपि 14वें और 15वें वित्त आयोग ने शुद्ध कर राजस्व में राज्यों की हिस्सेदारी क्रमशः 42% और 41% करने की अनुशंसा की, लेकिन सकल कर राजस्व की हिस्सेदारी वर्ष 2015-16 में केवल 35% और वर्ष 2023-24 में 30% ही रहा (बजट आकलन के अनुसार)।

- जबकि केंद्र सरकार का सकल कर राजस्व वर्ष 2015-16 में 14.6 लाख करोड़ रुपए से बढ़कर वर्ष 2023-24 में 33.6 लाख करोड़ रुपए हो गया, केंद्रीय कर राजस्व में राज्यों की हिस्सेदारी 5.1 लाख करोड़ रुपए से बढ़कर 10.2 लाख करोड़ रुपए ही हुई।

- राज्यों को सहायता अनुदान में कमी:

- राज्यों को सहायता अनुदान वर्ष 2015-16 में 1.95 लाख करोड़ रुपए से घटकर वर्ष 2023-24 में 1.65 लाख करोड़ रुपए हो गया। इस प्रकार, केंद्र सरकार के सकल कर राजस्व में सांविधिक वित्तीय हस्तांतरण की संयुक्त हिस्सेदारी 48.2% से घटकर 35.32% हो गई।

- उपकर और अधिभार श्रेणियों में बढ़ता कर संग्रह:

- इस अवधि के दौरान सकल राजस्व में राज्यों की हिस्सेदारी घटने का एक कारण यह है कि उपकर एवं अधिभार के तहत राजस्व संग्रह, केंद्रशासित प्रदेशों से राजस्व संग्रह और कर प्रशासन व्यय में कटौती के बाद उन्हें शुद्ध कर राजस्व प्राप्त हुआ।

- इन तीन कारकों में उपकर एवं अधिभार के माध्यम से राजस्व संग्रह सबसे अधिक है और इसकी वृद्धि हो रही है।

- इस गणना में जीएसटी उपकर शामिल नहीं है जो जून 2022 तक जीएसटी के कार्यान्वयन के कारण राज्यों के राजस्व नुकसान की भरपाई के लिये एकत्र किया जाता है।

- इस अवधि के दौरान सकल राजस्व में राज्यों की हिस्सेदारी घटने का एक कारण यह है कि उपकर एवं अधिभार के तहत राजस्व संग्रह, केंद्रशासित प्रदेशों से राजस्व संग्रह और कर प्रशासन व्यय में कटौती के बाद उन्हें शुद्ध कर राजस्व प्राप्त हुआ।

- वित्तीय केंद्रीकरण संबंधी चिंताएँ:

- केंद्र सरकार द्वारा राज्यों को प्रत्यक्ष वित्तीय हस्तांतरण के दो अन्य मार्ग भी हैं, यानी केंद्र प्रायोजित योजनाएँ (CSS) और केंद्रीय क्षेत्रक योजनाएँ (CS)।

- केंद्र सरकार CSS के माध्यम से राज्यों की प्राथमिकताओं को प्रभावित करती है जहाँ केंद्र सरकार आंशिक धन मुहैया कराती है, जबकि दूसरा हिस्सा राज्यों को देना होता है। दूसरे शब्दों में, केंद्र योजनाओं का प्रस्ताव करता है और राज्य उन्हें लागू करते हैं, साथ ही राज्यों के वित्तीय संसाधनों की प्रतिबद्धता भी तय की जाती है।

- वर्ष 2015-16 से 2023-24 के बीच 59 CSS के माध्यम से CSS के लिये आवंटन 2.04 लाख करोड़ रुपए से बढ़कर 4.76 लाख करोड़ रुपए हो गया।

- इस प्रकार, केंद्र सरकार राज्य को कमोबेश उतनी ही मात्रा में वित्तीय संसाधन देने के लिये बाध्य करती है।

- केंद्र सरकार द्वारा राज्यों को प्रत्यक्ष वित्तीय हस्तांतरण के दो अन्य मार्ग भी हैं, यानी केंद्र प्रायोजित योजनाएँ (CSS) और केंद्रीय क्षेत्रक योजनाएँ (CS)।

- समृद्ध बनाम कम समृद्ध राज्यों से जुड़े मुद्दे:

- CSS की साझीदारीपूर्ण योजनाओं का एक महत्त्वपूर्ण पहलू यह है कि जो राज्य अकेले राज्य बजट से समान वित्त देने का जोखिम उठा सकते हैं, वे समान स्तर के अनुदान का लाभ भी उठा सकते हैं। यह सार्वजनिक वित्त में अंतर-राज्य इक्विटी के संदर्भ में दो अलग-अलग प्रभाव पैदा करता है।

- समृद्ध राज्य CSS के कार्यान्वयन के माध्यम से समान वित्त देने और केंद्रीय वित्त का लाभ उठाने का जोखिम उठा सकते हैं।

- कम समृद्ध राज्यों को इन CSS के लिये अपने उधार लिये हुए वित्त देने होंगे, जिससे उनकी अपनी देनदारियाँ बढ़ जाएँगी। राज्यों के सार्वजनिक वित्त के ये अलग-अलग प्रक्षेपपथ सार्वजनिक वित्त में अंतर-राज्य असमानता को बढ़ाते हैं, जिसका प्रमुख कारण CSS है।

- CSS की साझीदारीपूर्ण योजनाओं का एक महत्त्वपूर्ण पहलू यह है कि जो राज्य अकेले राज्य बजट से समान वित्त देने का जोखिम उठा सकते हैं, वे समान स्तर के अनुदान का लाभ भी उठा सकते हैं। यह सार्वजनिक वित्त में अंतर-राज्य इक्विटी के संदर्भ में दो अलग-अलग प्रभाव पैदा करता है।

- संघ सरकार के पास सीमित व्यय उत्तरदायित्वों के साथ बड़ी वित्तीय शक्तियाँ:

- सांविधिक अनुदान के साथ, सकल कर राजस्व के अनुपात के रूप में कुल वित्तीय हस्तांतरण वर्ष 2023-24 में केवल 47.9% था।

- सकल कर राजस्व का 50% से अधिक अपने पास बनाए रखने के अलावा, केंद्र सरकार सकल घरेलू उत्पाद के 5.9% की सीमा तक राजकोषीय घाटा उठाती है। इस प्रकार, केंद्र सरकार के पास सीमित व्यय उत्तरदायित्वों के साथ वृहत वित्तीय शक्तियाँ मौजूद हैं।

वित्त का बेहतर हस्तांतरण सुनिश्चित करने के लिये कौन-से कदम उठाए जाने चाहिये?

- कर-साझाकरण सिद्धांतों पर पुनर्विचार करना: वित्त आयोगों को भारत के बदलते राजकोषीय संघवाद के संदर्भ में कर-साझाकरण सिद्धांतों की समीक्षा करने के लिये निर्देशित करने की आवश्यकता है। उनके विचारार्थ विषयों (terms of reference) को संघ और राज्यों द्वारा अप्रत्यक्ष कर आधार के समेकन पर सख्ती से संरेखित किया जाना चाहिये।

- अप्रत्यक्ष करों की सांविधिक हिस्सेदारी की पुनःअभिकल्पना: ये परिवर्तन आवश्यक बनाते हैं कि ऊर्ध्वाधर और क्षैतिज दोनों तरह के अप्रत्यक्ष करों की सांविधिक हिस्सेदारी का पुनरीक्षण और पुनःअभिकल्पना की जाए।

- उर्ध्वाधर हस्तांतरण (Vertical Devolution): वर्तमान प्रणाली के साथ उर्ध्वाधर साझाकरण के सिद्धांत को संरेखित करने के लिये विभाज्य पूल को फिर से परिभाषित करने के साथ शुरुआत करना आवश्यक है। उदाहरण के लिये, 16वें वित्त आयोग को IGST को पूरी तरह से पूल का हिस्सा बनाने के तौर-तरीके निर्दिष्ट करने की आवश्यकता होगी।

- क्षैतिज हस्तांतरण (Horizontal Devolution): राज्यों के बीच विभाज्य पूल के वितरण के मानदंडों पर फिर से विचार करना होगा। मौजूदा मानदंड, विशेष रूप से अनुदान को समान स्तर पर रखने के लिये, उत्पादन-आधारित कर प्रणाली में विकसित हो गए हैं। उपभोग-आधारित कर प्रणाली के निर्माण के लिये इसे फिर से अभिकल्पित या डिज़ाइन करने की आवश्यकता है।

- संग्रहण की लागत की गणना एवं आवंटन: जीएसटी के नए प्रशासन, जहाँ संघ और राज्य दोनों समान कर एकत्र करते हैं, के परिणामस्वरूप कर संग्रहण की लागत में उल्लेखनीय वृद्धि और व्यापक भिन्नता उत्पन्न हुई है। यह लागत 7% से 10% तक होती है।

- इस परिदृश्य में, आगामी वित्त आयोग को अप्रत्यक्ष करों को संग्रहित करने की लागत की गणना एवं आवंटन के लिये एक विधि की अनुशंसा करने का कार्य सौंपा जाना चाहिये।

- इसके अतिरिक्त, उन्हें इन करों को कम करने और उनकी संग्रह दक्षता में सुधार करने के तरीके भी सुझाने चाहिये।

- अनुदान तंत्र को नया स्वरूप प्रदान करना: वर्ष 1935 में ब्रिटिश बैंकर ओटो निमेयर (Otto Niemeyer) द्वारा परिकल्पित ‘अंतराल-पूर्ति’ दृष्टिकोण (‘gap-filling’ approach), जिसे संविधान के अनुच्छेद 275 के तहत जारी रखा गया, को जीएसटी परिषद द्वारा लाए गए मुआवजा कानून के आलोक में फिर से डिज़ाइन किया जाना चाहिये।

- जीएसटी क्षतिपूर्ति अनुदान के 31 मार्च 2026 तक बढ़ाए जाने के साथ, उसके बाद का वित्तीय वर्ष 16वें वित्त आयोग के लिये आधार वर्ष होगा और यह 2027 से 2032 तक प्रभावी रहेगा।

- यह बेहद स्पष्ट है कि प्रत्येक राज्य क्षतिपूर्ति योजना के विस्तार की मांग करेगा। इसलिये, क्षतिपूर्ति की आवश्यकता (जिसका सर्वप्रमुख कारण है जीएसटी की ओर संक्रमण से हुए नुकसान की भरपाई करना) की जाँच का कार्य 16वें वित्त आयोग को सौपना उपयुक्त होगा।

- संघीय वित्त की नई संस्थागत संरचना: नई संघीय वित्त संस्थागत संरचना में जीएसटी परिषद और वित्त आयोग के बीच एक औपचारिक संबंध होना चाहिये क्योंकि वे ही विभाज्य पूल का आकार तय करते हैं और इसे वितरित करते हैं।

- वित्त आयोगों को इस बात की जाँच करनी चाहिये कि जीएसटी परिषद उस अवधि के दौरान अपनी अनुशंसा के कार्यान्वयन की निगरानी के लिये राजकोषीय परिषद के रूप में कैसे कार्य कर सकती है जब यह कार्यशील नहीं हो।

निष्कर्ष:

14वें वित्त आयोग की अनुशंसा अवधि की शुरुआत के बाद से केंद्र सरकार द्वारा राज्यों को वित्तीय हस्तांतरण में महत्त्वपूर्ण कमी, विशेष रूप से हस्तांतरण में 42% की अनुशंसित वृद्धि को देखते हुए, चिंताजनक है।

केंद्र सरकार के सकल कर राजस्व में पर्याप्त वृद्धि के बावजूद, राज्यों को आवंटित हिस्सेदारी में आनुपातिक वृद्धि नहीं हुई है। CS और CSS पर निर्भरता अंतर-राज्य असमानता को आगे और बढ़ाती है तथा वित्तीय प्रबंधन में राज्य की स्वायत्तता को कम करती है।

यह परिदृश्य न केवल सहकारी संघवाद को कमज़ोर करता है बल्कि भविष्य में राज्यों के बीच वित्तीय संसाधनों के समतामूलक वितरण के बारे में भी चिंता पैदा करता है।

अभ्यास प्रश्न: भारत में केंद्र सरकार द्वारा राज्यों को होने वाले कम वित्तीय हस्तांतरण के, राजकोषीय संघवाद पर प्रभाव का विश्लेषण करते हुए इसके निहितार्थों की चर्चा कीजिये।

UPSC सिविल सेवा परीक्षा पिछले वर्ष के प्रश्न (PYQ)प्रिलिम्स:प्रश्न. निम्नलिखित मदों पर विचार कीजिये: (2018)

उपर्युक्त मदों में से कौन-सा/से GST (वस्तु और सेवा कर) के अंतर्गत छूट प्राप्त है/हैं? (a) केवल 1 उत्तर: c प्रश्न. 'वस्तु एवं सेवा कर (GST)' को लागू करने के सबसे संभावित लाभ क्या हैं/हैं? (2017)

नीचे दिये गए कूट का प्रयोग कर सही उत्तर चुनिये: (a) केवल 1 उत्तर: (a) प्रश्न: स्थानीय स्वशासन को एक अभ्यास के रूप में सर्वोत्तम रूप से समझाया जा सकता है। (2017) (a) संघवाद उत्तर: (b) प्र. निम्नलिखित में से कौन-सी भारतीय संघवाद की विशेषता नहीं है? (2017) (a) भारत में एक स्वतंत्र न्यायपालिका है। उत्तर: (a) |