अध्याय-8 (Vol-1) | 08 May 2020

एनबीएफसी सेक्टर में वित्तीय भंगुरता

Financial Fragility in the NBFC Sector

- पिछले कुछ वर्षों की घटनाओं पर गौर करें तो इन्फ्रास्ट्रक्चर लीजिंग एंड फाइनेंसिंग सर्विसेज की सहायक कंपनियों और दीवान हाउसिंग फाइनेंस लिमिटेड द्वारा भुगतान में चूक के बाद लिक्विड डेब्ट म्यूचुअल फंड्स (Liquid Debt Mutual Funds- LDMFs) में निवेशकों ने सामूहिक रूप से अपने निवेश को भुनाया। वस्तुतः इस चूक के कारण NBFC-फाइनेंसरों के पूरे समूह में भय उत्पन्न हो गया, जिससे NBFC क्षेत्र में धन (तरलता) का संकट पैदा हो गया।

- इस अध्याय में NBFC के समक्ष उत्पन्न कठिनाइयों पर प्रकाश डाला गया है।

भूमिका:

- भारत में शैडो बैंकिंग प्रणाली में तरलता की कमी प्रमुख गैर-बैंकिंग वित्तीय कंपनियों (NBFC) द्वारा ऋण दायित्वों में की गई चूक के कारण उत्पन्न हुई।

- इंफ्रास्ट्रक्चर लीजिंग एंड फाइनेंशियल सर्विसेज (IL&FS) की दो सहायक कंपनियों ने जून से सितंबर 2018 की अवधि में भुगतान में चूक की जबकि दीवान हाउसिंग फाइनेंस लिमिटेड (DHFL) ने जून से अगस्त 2019 की अवधि में भुगतान में चूक की।

- इन दोनों संस्थाओं ने अपरिवर्तनीय डिबेंचरों और वाणिज्यिक दस्तावेज़ो की बाध्यताओं के चलते लगभग 1500-1700 करोड़ रुपए की राशि के भुगतान को लेकर चूक की।

- भुगतान संबंधी इन चूकों के कारण म्यूचुअल फंडों ने दबाव में चल रही NBFC के कुल निवेश में कमी करने के लिये NBFC सेक्टर में अपने निवेश को बेचना शुरू कर दिया।

- इसके परिणामस्वरूप दबावग्रस्त NBFCs की इक्विटी कीमतों में गिरावट आई जिससे फंड जुटाने की NBFCs की क्षमता कम हो गई, परिणामतः समग्र साख वृद्धि और जीडीपी वृद्धि में एक साथ गिरावट दर्ज की गई।

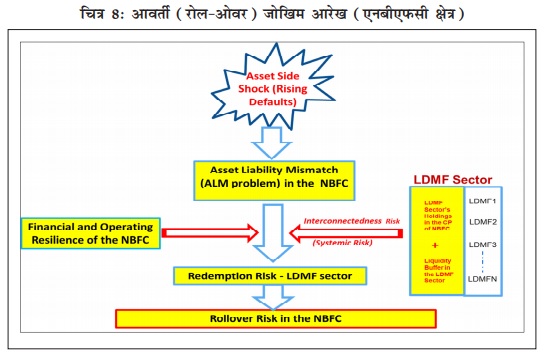

आवर्ती जोखिम (रोल ओवर रिस्क) का संकल्पनात्मक ढाँचा:

- एनबीएफसी लंबी अवधि (5-10 वर्ष) के गैर-परिवर्तनीय डिबेंचर (NCD) बाज़ार की तुलना में अल्पकालिक (1-3 महीने) वाणिज्यिक पत्र (CP) की माध्यम से बाजार में निम्न लागत पर पूंजी जुटाती हैं। किंतु इन्हें कुछ ही महीनों की अल्प अवधि में वाणिज्यिक पत्र (CP) ऋण के रोल ओवर करने के जोखिम का सामना करना पड़ता है। बारंबार मूल्य परिवर्तन के कारण NBFCs को उच्च वित्तीय लागत तथा खराब क्रेडिट स्थिति का सामना करना पड़ता है। इस प्रकार के पुनः-वित्तपोषण जोखिम को रोल ओवर जोखिम (Rollover Risk) कहते हैं।

- रोल ओवर जोखिम परिसंपत्ति-देयता प्रबंधन (Asset Liability Management-ALM), लिक्विड डेब्ट म्यूचुअल फंड (LDMF) सेक्टर और वित्तीय एवं परिचालन लचीलेपन के साथ जुड़े जोखिमों का एक संयोजन है।

- जब एक परिसंपत्ति पक्ष आघात (Asset-Side Shock) के करण NBFC के अपेक्षित भविष्य के नकद प्रवाह में गिरावट आती है तो यह NBFC में ALM समस्या और इसकी वजह से NBFC के जोखिम बोध को प्रतिकूल रूप से प्रभावित करती है।

- इस प्रकार के आघात एनबीएफसी की समस्याओं को तब और बढ़ा देते है जब इसकी देयता संरचना वाणिज्यिक पत्र जिसके लिये बार-बार पुनः वित्तपोषण आवश्यक होता है जैसे- अल्पावधिक थोक बिक्री वित्तपोषण पर अतिनिर्भर होती है।

- LDMF क्षेत्र एनबीएफसी क्षेत्र में अल्पकालिक थोक निधियों का एक प्राथमिक स्रोत है। इस प्रकार एनबीएफसी सेक्टर लिक्विड डेब्ट म्यूचुअल फंड्स (LDMF) सेक्टर के साथ जटिल रूप से संबद्ध है।

- LDMF सेक्टर में ऋण की समस्या और इसके द्वारा NBFC सेक्टर में रोल ओवर जोखिम की समस्याओं के महत्त्वपूर्ण संचालक त्रिआयामी है:

- पहला जोखिम NBFC में ALM समस्या की मात्रा से उत्पन्न होता है।

- दूसरा जोखिम LDF क्षेत्र के NBFC से परस्पर अंतर्संबंधित होने से उत्पन्न होता है। (यह जोखिम उस सीमा तक निर्भर करता है जहाँ NBFC विमोचन दबाव को अवशोषित करने के लिये अल्पकालिक थोक वित्तपोषण पर और LDMF क्षेत्र में तरलता बफर पर भरोसा करती है।)

- तीसरा जोखिम NBFC के अंतर्निहित लचीलेपन के कारण उत्पन्न होता है जैसा कि बैलेंस शीट की मज़बूती से परिलक्षित होता है तथा जो इसे सबसे पहले आघातों को अवशोषित करने की अनुमति देता है।

- ये तीनों जोखिम मिलकर रोल ओवर जोखिम उत्पन्न करते हैं।

HFC और खुदरा NBFC के बीच अंतर:

- HFC आवास ऋण जैसी लंबी अवधि (15 से 20 साल) की संपत्ति रखती है, जबकि खुदरा NBFC कंपनियाँ मध्यम अवधि वाली आस्तियाँ (आटो, उपभोक्ता वस्तु, स्वर्ण ऋण आदि) रखती हैं।

- खुदरा NBFC की तुलना में HFC अपनी संपत्ति एवं देनदारियों की औसत परिपक्वता के बीच अधिक अंतर का सामना करती हैं जो आमतौर पर एमएसएमई, ऑटोमोबाइल फाइनेंसिंग लोन या गोल्ड लोन जैसे कार्यशील पूंजी ऋण के रूप में छोटी अवधि के ऋण प्रदान करती हैं।

- HFC की तुलना में खुदरा NBFC अल्पकालिक थोक वित्तपोषण बाज़ार पर अधिक निर्भर रहती हैं।

- HFC में उधारियों के प्रतिशत के रूप में वाणिज्यिक पत्र का औसत स्तर 8.50% था, जबकि खुदरा NBFC में मार्च 2015 से मार्च 2019 तक यह 12.74% था। इस प्रकार खुदरा NBFC की तुलना में HFC में परस्पर संबद्धता संबंधी जोखिम कम हैं।

स्वास्थ्य स्कोर (Health Score):

- सर्वेक्षण में एक गतिशील स्वास्थ्य सूचकांक यानी स्वास्थ्य स्कोर के बारे में बताया गया है जो तर्क देता है कि इसे प्रभावी तौर पर प्रारंभिक चेतावनी प्रणाली के रूप में इस्तेमाल किया जा सकता है।

- सूचकांक -100 से +100 के बीच उच्च स्कोर के साथ होता है जो फर्म/सेक्टर की उच्च वित्तीय स्थिरता को दर्शाता है।

- सर्वेक्षण में पाया गया है कि स्वास्थ्य स्कोर में सुधार NBFCs द्वारा उत्पन्न रिटर्न में वृद्धि के साथ दृढ़ता से संबंधित है।

- सर्वेक्षण में स्वास्थ्य सूचकांक का उपयोग यह दिखाने के लिये भी किया गया है कि यह एनबीएफसी क्षेत्र में दबाव की पहचान करने में कैसे सक्षम होगा।

नीतिगत निहितार्थ:

- सर्वेक्षण बताता है कि एनबीएफसी की अधिक निगरानी को ट्रिगर करने के लिये स्वास्थ्य स्कोर का उपयोग किया जा सकता है। इसके अलावा स्वास्थ्य स्कोर के घटकों के रूझानों का विश्लेषण उचित सुधारात्मक उपायों पर प्रकाश डाल सकता है।

- अल्प पूंजी के कुशल आवंटन को सुनिश्चित करने हेतु एनबीएफसी को योग्य बनाने के लिये स्वास्थ्य स्कोर का उपयोग बेहतर रूप से पूंजी संचार के लिये आधार के रूप में किया जा सकता है।

- उपरोक्त विश्लेषण का उपयोग थोक मूल्य पर विवेकपूर्ण सीमा को निर्धारित करने के लिये भी किया जा सकता है जिसे छाया निधि प्रणाली में फर्मों के लिये अनुमति दी जा सकती है। ऐसा मानदंड उन अत्यधिक विवेकपूर्ण विनियमों के अनुरूप होगा जिसकी आवश्यकता प्रत्येक गैर बैंकिंग वित्तीय कंपनी की वित्तपोषण रणनीति के कारण उत्पन्न होने वाली प्रणालीगत जोखिम समस्याओं को स्वीकार करने के लिये होती है।

इस प्रकार नीति निर्माता इस साधन (स्वास्थ्य स्कोर) का प्रयोग NBFC सेक्टर में वित्तीय भंगुरता की निगरानी, विनियमन एवं उसको टालने के लिये कर सकते हैं।