अध्याय-7 (Vol-1) | 07 May 2020

बैंकों के राष्ट्रीयकरण की स्वर्ण जयंती

Golden Jubilee of Bank Nationalisation

वर्ष 2019 में भारत में बैंकों के राष्ट्रीयकरण का 50वाँ वर्ष पूर्ण हुआ, इसलिये यह आवश्यक है कि सार्वजनिक क्षेत्रो के बैंकों का एक वस्तुनिष्ठ मूल्यांकन किया जाए। वर्ष 1969 में बैंकों के राष्ट्रीयकरण की शुरुआत से ही भारत ने आर्थिक क्षेत्र में महत्त्वपूर्ण प्रगति की है जिससे भारत का स्थान विश्व की 5 सबसे बड़ी अर्थव्यवस्थाओं में से एक है किंतु अर्थव्यवस्था के आकार की दृष्टि से भारत का बैंकिंग क्षेत्र उस अनुपात में विकसित नहीं हो पाया है।

भूमिका:

- भारत की अर्थव्यवस्था के आकार की दृष्टि से इसके बैंक आनुपातिक रूप से छोटे तथा कम क्षमता वाले हैं। वर्ष 2019 में जबकि भारत की अर्थव्यवस्था पाँचवीं सबसे बड़ी अर्थव्यवस्था है, भारत का सिर्फ भारतीय स्टेट बैंक विश्व के शीर्ष 100 बैंकों की श्रेणी में 55वें स्थान पर है वहीं शीर्ष 100 बैंकों में चीन के 18 बैंक शामिल हैं।

- किसी भी देश को आर्थिक संवृद्धि का समर्थन करने के लिये एक कुशल बैंकिंग क्षेत्र की आवश्यकता होती है।

- सार्वजनिक क्षेत्र के बैंकों की साख वृद्धि में वर्ष 2013 के बाद से न केवल तेज़ी से गिरावट दर्ज की गई बल्कि वर्ष 2016 के बाद यह क्षेत्र शिथिल भी हो गया है। वहीं वर्ष 2010-19 के बीच नए निजी बैंकों (New Private Banks) ने प्रति वर्ष 15-29% के बीच साख वृद्धि दर्ज की किंतु वर्ष 2014 के बाद सार्वजनिक क्षेत्र के बैंकों की साख वृद्धि वर्ष 2019 में एकल अंकों (4.03%) तक पहुँच गई जबकि वर्ष 2010-13 में यह 15-28% थी।

- सर्वेक्षण बताता है कि यदि भारतीय बैंकों का आकार भी भारतीय अर्थव्यवस्था के अनुपात में बड़ा होता तो विश्व के 100 शीर्ष बैंकों में कम-से-कम 6 बैंक भारत के शामिल होते। इसी तरह 5 ट्रिलियन डॉलर की अर्थव्यवस्था बनने के लिये भारत को विश्व स्तर पर शीर्ष 100 में शामिल हो सकने वाले कम-से-कम 8 भारतीय बैंकों की आवश्यकता होगी।

- चूँकि भारतीय बैंकिंग क्षेत्र में बाज़ार हिस्सेदारी का 70% सार्वजनिक क्षेत्र के बैंकों के पास है, अतः भारतीय अर्थव्यवस्था का समर्थन करने तथा इसके आर्थिक सहयोग को बढ़ावा देने का दायित्व भी इन्ही बैंकों का बनता है।

- सार्वजनिक क्षेत्र के बैंकों (PSBs) में करदाताओं के 4,30,000 करोड़ रुपए से अधिक धन सरकार की इक्विटी के रूप में निवेश किया जाता है। वर्ष 2019 में पीएसबी में निवेश किये गए करदाताओं के प्रत्येक रुपए में से औसतन 23 पैसे का नुकसान हुआ। इसके विपरीत भारत में वर्ष 1991 के उदारीकरण के बाद ‘नए निजी बैंकों’ (NPBs) में निवेश किये गए निवेशक के प्रत्येक रुपए में से औसतन 9.6 पैसे का लाभ हुआ। चूँकि पीएसबी और एनपीबी एक ही घरेलू बाजार में काम करते हैं, इसलिये पीएसबी की कार्यकुशलता बढ़ाने की आवश्यकता है।

बैंकिंग संरचना: राष्ट्रीयकरण से अब तक

- वर्ष 1980 के राष्ट्रीयकरण के बाद राष्ट्रीय बैंकिंग बाज़ार में सार्वजनिक क्षेत्र के बैंकों की हिस्सेदारी 91% थी जो वर्तमान में घटकर 70% रह गई है। PSBs की हिस्सेदारी में आई 30% की गिरावट उदारीकरण के बाद नए निजी बैंकों के हिस्से में चली गई।

- केंद्र सरकार PSBs पर पूरी तरह से नियंत्रण रखती है परिणामतः बैंक की देयता के बेलआउट पर सरकार की वचनबद्धता बनी रहती है और सरकारी नियंत्रण के कारण PSBs अधिकारियों के निर्णय केंद्रीय सतर्कता आयोग और नियंत्रक एवं महालेखापरीक्षक की जाँच के अधीन होते हैं जिससे वे ऋण संबंधी मामलों में जोखिम लेने में सावधान रहते हैं।

राष्ट्रीयकरण के लाभ:

- ग्रामीण क्षेत्रों, कृषि एवं प्राथमिकता वाले क्षेत्रों में बैंकिंग संसाधनों का आवंटन बढ़ा है। जैसे-वर्ष 1969-80 के मध्य की अवधि में-

- ग्रामीण बैंकों की शाखाएँ 10 गुना बढ़ी है।

- ग्रामीण क्षेत्रों की साख में 20 गुना बढ़ोतरी हुई है।

- कृषि क्षेत्र की साख बढ़कर 40 गुना हो गई है। यह अपने शुरुआती आँकड़ों (जीडीपी का 2%) से बढ़कर वर्तमान में जीडीपी के 13% पर पहुँच गई है।

- हालाँकि उपरोक्त प्रवृत्तियों की व्याख्या में यह सतर्कता बरतनी आवश्यक है कि राष्ट्रीयकरण ही इन सब के लिये पूरी तरह से उत्तरदायी नहीं है, जबकि इस समयावधि में हरित क्रांति, गरीबी निवारण कार्यक्रम (जैसे- एकीकृत ग्रामीण विकास कार्यक्रम) और RBI द्वारा अपनाई गई नीतियाँ भी इसके लिये जिम्मेदार हैं।

सार्वजनिक क्षेत्र के बैंकों का कमज़ोर होना:

- वर्ष 2019 में सार्वजनिक क्षेत्र के बैंकों ने सकल एवं निवल NPA क्रमशः 7.4 लाख करोड़ रुपए और 4.4 लाख करोड़ रुपए दर्ज किये जो भारतीय बैंकिंग प्रणाली का लगभग 80% है। PSBs के सकल NPA उनके सकल अग्रिम का 11.59% रहा, जो वर्ष 2018 के 14.58% से कम रहा है और सकारात्मक प्रवृत्ति को दर्शाता है।

- भारतीय रिज़र्व बैंक के पर्यवेक्षी विवरण से पता चलता है कि वर्ष 2017- 2018 में दर्ज किये गए धोखाधड़ी के 5835 मामलों में से 92.9% और लगभग 41000 करोड़ रुपए की धोखाधड़ी राशि में से 85% PSBs की है।

- NPBs की तुलना में PSBs रिटर्न-ऑन-एसेट (RoA), रिटर्न-ऑन-इक्विटी (RoE) और कुछ संकेतक आदि कुल पूंजी पर्याप्तता अनुपात (TCAR) को प्रदर्शित करने में काफी कमज़ोर साबित हुए हैं।

- PSBs में एनपीए समस्याओं के लिये एक प्रमुख विश्लेषण यह है कि वर्ष 2004-11 के बीच भारतीय अर्थव्यवस्था के विकास के चरण में पीएसबी ने अपने ऋण पोर्टफोलियो में वृद्धि की किंतु यह ऋण वृद्धि की संदिग्ध गुणवत्ता थी। जब अर्थव्यवस्था की गति धीमी थी तो बैंकिंग प्रणाली के एनपीए में नाटकीय वृद्धि देखी गई।

पीएसबी की दक्षता बढ़ाना: भावी परिदृश्य

- भारत के विकास संभावनाओं के प्रमुख चालक निम्नलिखित हैं:

- अत्यधिक अनुकूल जनसांख्यिकी (15 से 29 वर्ष की आयु के बीच 35% आबादी)

- डिजिटलीकृत बुनियादी ढाँचा जिसमें JAM के तहत वित्तीय समावेशन, आधार विशिष्ट पहचान प्रणाली एवं सुविकसित मोबाइल नेटवर्क को शामिल किया गया है।

- GST संरचना

- PSBs की दक्षता में सुधार करने के लिये विभिन्न समितियों जैसे- नरसिम्हन समिति (वर्ष 1991 और वर्ष 1997), राजन समिति (वर्ष 2007), पी.जे. नायक समिति (2014) ने कई सुझाव दिये हैं। सर्वेक्षण में PSBs की दक्षता में सुधार लाने के लिये दो समाधानों पर ध्यान केंद्रित किया गया है।

- संपूर्ण बैंकिंग प्रणाली में फिनटेक (फाइनेंसियल टेक्नोलॉजी) का उपयोग करना।

- सभी स्तरों पर कर्मचारी स्टाक स्वामित्व योजना (Employee Stock Option Plans- ESOPs) को बढ़ावा देना।

नोट:

- वर्ष 2005 में संयुक्त राष्ट्र के माइक्रो फाइनेंस वर्ष की घोषणा में गरीबी उन्मूलन के संबंध में MFI (Microfinance Institutions) संस्थाओं की भूमिका को रेखांकित किया गया था।

- भारत में वर्ष 2016 तक की स्थिति के अनुसार, इन संस्थाओं से ऋण लेने वालों में 97% महिलाएँ थी जिनमें लगभग 30% ऋण धारक अनुसूचित जाति/जनजाति वर्ग से और 29% अल्पसंख्यक वर्ग से थे।

सार्वजनिक क्षेत्रों हेतु फिनटेक हब का निर्माण: सार्वजनिक क्षेत्र बैंकिंग नेटवर्क

- सर्वेक्षण में बताया गया है कि वर्तमान परिदृश्य को देखते हुए फिनटेक को अपनाने की जरूरत है जो वैश्विक वित्तीय परिदृश्य में क्रांति ला रहा है।

- फिनटेक पारंपरिक बैंकों को प्रभावी, कम लागत वाले बैंकिंग समाधानों के साथ आगे आने के लिये उन्हें अपने पुराने व्यापारिक प्रतिमानों की समीक्षा करने के लिये मजबूर कर रहा है।

- सार्वजनिक क्षेत्र के बैंकों को फिनटेक से अधिक-से-अधिक लाभ उठाने की आवश्यकता है क्योंकि उनका पारंपरिक बैंकिंग प्रौद्योगिकी ढाँचा कुछ कोर बैंकिंग समाधानों को छोड़कर व्यापक तकनीकी युक्त नहीं है।

- फिनटेक ने बैंकों द्वारा संसाधित की जाने वाली सूचना को मौलिक रूप से बदल दिया है। जैसे- कॉर्पोरेट ऋण में मात्रात्मक आँकड़ों को निरीक्षित एवं अनिरीक्षित एल्गोरिथम दोनों का उपयोग करते हुए मशीन द्वारा विश्लेषित किया जाता है।

- मशीन लर्निंग (Machine Learning- ML), आर्टिफिशियल इंटेलिजेंस (Artifcial Intelligence- AI) और साथ ही बिग डेटा एवं मैचिंग जैसे उपकरण बैंकों को बड़े डेटाबेस का विश्लेषण करके पैटर्न को तेजी से पहचानने की क्षमता प्रदान करते हैं। वहीं पारंपरिक सूचना प्रौद्योगिकी के उपयोग से यह इतने कम समय में असंभव है।

- वर्तमान में पीएसबी को कई चुनौतियों का सामना करना पड़ता है जैसे कि उच्च परिचालन लागत, मैनुअल संचालन से विखंडित प्रक्रिया प्रवाह और व्यक्तिपरक निर्णय लेना।

- उधारकर्त्ताओं की निगरानी के लिये फिनटेक का प्रयोग अधिक कारगर साबित होगा। चूँकि सरकार के पास सभी पीएसबी का स्वामित्व है, इसलिये वह पीएसबी को इस डेटा को साझा करने के लिये बाध्य कर सकती है ताकि आर्टिफिशियल इंटेलिजेंस एवं मशीन लर्निंग (AI-ML) का उपयोग ‘लागत-लाभ विश्लेषण’ के आधार पर आवश्यक निवेश करने हेतु किया जा सके।

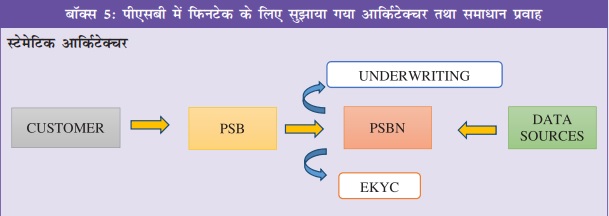

- सर्वेक्षण में जीएसटीएन की तरह पीएसबीएन (पीएसबी नेटवर्क) नामक इकाई की स्थापना का प्रस्ताव है ताकि प्रौद्योगिकी का उपयोग विस्तृत पैमाने पर एवं उधारकर्त्ताओं की निगरानी के लिये किया जा सके।

- पीएसबीएन का लाभ यह होगा कि इससे यह उस डेटा का प्रयोग किया जा सकेगा जो सभी PSBs द्वारा विगत 50 वर्षों के दौरान बेहतर जोखिम निवारण समाधान का सृजन करने के लिये किया गया है।

PSB में कर्मचारी हिस्सेदारी:

- सर्वेक्षण में बताया गया है कि मौजूदा वेतन आधारित क्षतिपूर्ति तंत्र जोखिम उठाने के बजाय सुरक्षा एवं रूढ़िवादिता को प्राथमिकता देने के लिये कर्मचारियों को प्रोत्साहित करता है।

- इस सर्वेक्षण में समाधान के रूप में यह बताया गया है कि एक कर्मचारी को मालिक बनने में सक्षम बनाने एवं सतत रूप से जोखिम उठाने तथा नवीनीकरण को अपनाने हेतु प्रोत्साहित करने के लिये सरकारी स्टैक के एक हिस्से को कर्मचारी स्टॉक ऑप्शन प्लान्स (ESOPs) के माध्यम से संगठन के सभी स्तरों पर अच्छा प्रदर्शन करने वाले कर्मचारियों को स्थानांतरित किया जा सकता है।

- सर्वेक्षण यह भी अनुशंसा करता है कि PSBs को वर्तमान कर्मचारी भर्ती प्रक्रिया को सक्षम बनाने की ज़रूरत है जहाँ लेटरल इंट्री एवं प्रवेश स्तर पर पेशेवर रूप से प्रशिक्षित प्रतिभा की भर्ती की अनुमति की बात कही गई है।

निष्कर्ष:

- इस प्रकार उपरोक्त सुझावों पर गंभीरता पूर्वक विचार कर एक समयबद्ध कार्ययोजना बनाई जानी चाहिये और बैंकिंग प्रणाली में पारदर्शिता एवं IBC (Insolvency and Bankruptcy Code) जैसी विधिक संरचनाओं का समावेश होना चाहिये तथा बैंकिंग प्रणाली का विस्तार कर देश की अर्थव्यवस्था के विकास में सहयोग देना चाहिये।