जीएसटी मुआवज़े की लागत | 14 Sep 2020

यह संपादकीय विश्लेषण Cost of GST compensation लेख पर आधारित है जिसे 25 अगस्त 2020 को PRS Blog में प्रकाशित किया गया था। यह GST से संबंधित मुद्दों और उनकी लागतों का विश्लेषण करता है।

संदर्भ

केंद्र सरकार को राज्यों को जीएसटी के कारण होने वाले राजस्व के किसी भी नुकसान की भरपाई करने की आवश्यकता है। केंद्र को यह मुआवज़ा द्वि-मासिक आधार पर देना होगा, लेकिन पिछले एक वर्ष में राजस्व की कमी के कारण इन भुगतानों में कई महीनों की देरी हुई है। COVID-19 महामारी और इसके कारण हुए लॉकडाउन ने इस समस्या को कई गुना बढ़ा दिया है, केंद्र और राज्यों दोनों को ही राजस्व में कमी का सामना करना पड़ रहा है जो केंद्र की राज्यों की मुआवज़ा ज़रूरतों को पूरा करने की क्षमता को सीमित कर रहा है।

केंद्र को राज्यों को जीएसटी मुआवज़ा देना आवश्यक क्यों है?

- वर्ष 2017 में जीएसटी लागू होने के साथ, कई वस्तुओं और सेवाओं के लिये अप्रत्यक्ष कराधान का सिद्धांत मूल-आधार से गंतव्य-आधारित में परिवर्तित हो गया। इसका अर्थ यह है कि वस्तुओं और सेवाओं पर कर लगाने का अधिकार मूल राज्यों (जहाँ वस्तु या सेवा का उत्पादन होता है) से गंतव्य राज्यों (जहाँ इसकी खपत होती है) को स्थानांतरित कर दिया गया। इस परिवर्तन ने कुछ राज्यों के लिये राजस्व अनिश्चितता का जोखिम उत्पन्न कर दिया। राज्यों की इस चिंता को संवैधानिक संशोधनों के माध्यम से संबोधित किया गया था, जिससे जीएसटी के कारण राज्यों को किसी भी राजस्व हानि से बचने के लिये पाँच साल के लिये संसद को मुआवज़े के लिये कानून बनाना आवश्यक कर दिया।

- इस उद्देश्य के लिये, जीएसटी परिषद की सिफारिश पर वर्ष 2017 में जीएसटी (राज्यों को मुआवज़ा) अधिनियम लागू किया गया था। यह अधिनियम जुलाई 2017- जून 2022 की अवधि के दौरान सभी राज्यों को उनके जीएसटी राजस्व में 14% की वार्षिक वृद्धि दर की गारंटी प्रदान करता है। यदि राज्य के जीएसटी राजस्व में 14% से कम वृद्धि होती है, तो इस 'राजस्व की क्षति' पर राज्य को जीएसटी मुआवज़ा अनुदान प्रदान करके केंद्र द्वारा इसका ध्यान रखा जाएगा। । इन अनुदानों को प्रदान करने के लिये केंद्र, सिगरेट और तंबाकू उत्पादों, पान मसाला, कैफीनयुक्त पेय, कोयला एवं कुछ यात्री वाहनों जैसी कुछ लक्जरी वस्तुओं पर जीएसटी मुआवज़ा उपकर लगाता है। अधिनियम में केंद्र को इस उपकर राजस्व को एक अलग क्षतिपूर्ति निधि में जमा करना आवश्यक किया गया है और राज्यों को सभी क्षतिपूर्ति अनुदान इस निधि में उपलब्ध धन से भुगतान करने को आवश्यक किया गया है।

राज्यों को कितना मुआवज़ा प्रदान किया जाता है?

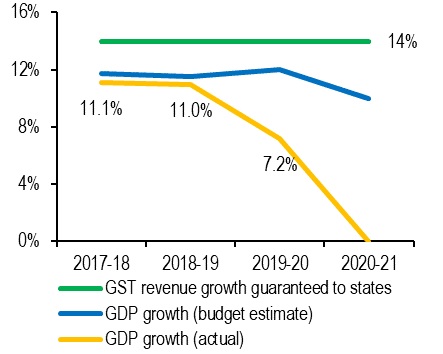

- वर्ष 2018-19 में केंद्र ने जीएसटी मुआवज़े के रूप में राज्यों को 81,141 करोड़ रुपए प्रदान किये। हालाँकि, वर्ष 2019-20 में राज्यों को मुआवज़ा दिये जाने की आवश्यकता लगभग दोगुनी होकर 1.65 लाख करोड़ रुपए हो गई। राज्यों को जीएसटी मुआवज़ा दिये जाने की आवश्यकता में भारी वृद्धि का अर्थ है कि राज्यों का जीएसटी राजस्व वर्ष 2019-20 के दौरान मंद दर से बढ़ा। पिछले वर्ष की आर्थिक मंदी को इसके लिये ज़िम्मेदार ठहराया जा सकता है, जिसके परिणामस्वरूप 7.2% की नाम मात्र जीडीपी वृद्धि हुई है। यह वर्ष 2019-20 में केंद्रीय बजट (चित्र 1) के 12% जीडीपी वृद्धि पूर्वानुमान की तुलना में काफी कम था।

चित्र 1: जीडीपी वृद्धि दर (2017-21)

- वर्ष 2019-20 में, पिछले वर्ष की तुलना में सकल जीएसटी राजस्व (केंद्र + राज्यों) में केवल 4% की वृद्धि हुई। इसके बावज़ूद, मुआवज़े की गारंटी के कारण, सभी राज्य अपने जीएसटी राजस्व में 14% की वृद्धि दर प्राप्त कर सकते थे जो कि जीएसटी राजस्व में समग्र वृद्धि की तुलना में बहुत अधिक है। हालाँकि, केंद्र से मुआवज़े के भुगतान में देरी हुई। वर्ष 2019-20 में राज्यों को दिये जाने वाले मुआवज़े के 64,000 करोड़ रुपए से अधिक वित्तीय वर्ष 2020-21 में दिये गये थे।

राज्यों को मुआवज़े के भुगतान में देरी के कारण क्या था?

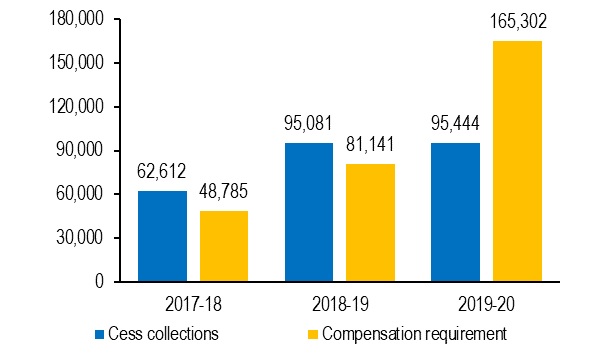

- वर्ष 2019-20 में, राज्यों को मुआवज़ा भुगतान करने में देरी का कारण केंद्र के पास अपर्याप्त वित्त के रूप में देखा गया था। कुछ सामानों की बिक्री पर मुआवज़ा उपकर लगाकर यह वित्त जुटाया जाता है, जिनमें से कुछ आर्थिक मंदी से प्रभावित थे। उदाहरण के लिये वर्ष 2019-20 में, पिछले वर्ष की तुलना में यात्री वाहनों की बिक्री में लगभग 18% और घरेलू कोयला कंपनियों के कोयले की खपत में लगभग 5% की कमी आई है। परिणामस्वरूप राज्यों के मुआवज़े की आवश्यकता में 104% की वृद्धि देखी गई जबकि उपकर संग्रहण (चित्र 2) में वर्ष 2019-20 में केवल 0.4% की वृद्धि दर्ज़ की गई। इससे लगभग 70,000 करोड़ रुपये के राजस्व की कमी हुई।

चित्र 2: मुआवज़ा प्रदान करने के लिये अपर्याप्त उपकर संग्रहण

नोट: वर्ष 2017-18 में, जीएसटी को केवल नौ महीनों के लिये लागू किया गया था। ऐसा हो सकता है कि दर्शाई गई मुआवज़ा राशि उस वित्तीय वर्ष में जारी की गई राशि के साथ मेल नहीं खाती हो क्योंकि इसे जारी करने में विलंब हुआ था।

स्रोत: केंद्रीय बजट दस्तावेज; वित्त मत्रांलय; जीएसटी परिषद; लोकसभा प्रश्न; पीआरएस।

यदि उपकर संग्रहण अपर्याप्त है, तो राज्यों को मुआवज़े का भुगतान किस प्रकार किया जा सकता है?

- वर्ष 2019-20 में संग्रहण में कमी को (i) पिछले वर्षों के अधिशेष उपकर संग्रह, (ii) वर्ष 2020-21 के आंशिक उपकर संग्रह, और (iii) केंद्र से असमायोजित जीएसटी निधियों का 33,412 करोड़ रुपए का हस्तांतरण मुआवज़ा राशि के माध्यम से पूरा किया गया था। ये असमायोजित निधियाँ वह जीएसटी संग्रहण है, जो वर्ष 2017-18 में अंतर-राज्य एवं विदेशी व्यापार से जुटाया गया है, जो अभी तक केंद्र और राज्यों के मध्य समायोजित नहीं हुआ है।

- वर्ष 2020-21 के बजट में, केंद्र ने नाममात्र जीडीपी में 10% की वृद्धि का अनुमान लगाया है। हालाँकि, COVID-19 और लॉकडाउन के प्रभाव के कारण, वर्ष 2020-21 में वास्तविक वृद्धि बहुत कम होने की संभावना है। ऐसे परिदृश्य में, राज्यों का जीएसटी राजस्व भी अपेक्षा से बहुत कम होगा, इस प्रकार एक उच्च मुआवज़े की आवश्यकता होगी। हालाँकि, मुआवज़ा देने की केंद्र की क्षमता उपकर संग्रहण पर निर्भर करती है, जो इस वर्ष भी प्रभावित हो रही है। उदाहरण के लिये, अप्रैल-जून 2020 की अवधि के दौरान उपकर संग्रहण पिछले वर्ष की इसी अवधि की तुलना में 41% कम रहा है। इसके अतिरिक्त, इस अवधि के दौरान 14,482 करोड़ रुपए के संग्रहण में से 8,680 करोड़ रुपए पिछले वर्ष के मुआवज़े के भुगतान के लिये उपयोग किये गये हैं।

- इस बात पर ध्यान दें कि जीएसटी (राज्यों के लिये मुआवज़ा) अधिनियम, 2017 के तहत, केंद्र केवल मुआवज़ा कोष में उपलब्ध राजस्व के माध्यम से राज्यों को मुआवज़ा प्रदान कर सकता है। केंद्रीय वित्त मंत्री ने फरवरी 2020 में अपने बजट भाषण में स्पष्ट किया कि राजस्व स्थानांतरण केवल जीएसटी मुआवज़ा उपकर के संग्रहण तक सीमित होगा। मुआवज़ा निधि में राजस्व की कमी के बावज़ूद, केंद्र संवैधानिक रूप से पाँच वर्षों की अवधि के लिये राज्यों की मुआवज़ा आवश्यकता को पूरा करने के लिये बाध्य है।

- राजस्व में कमी के मुद्दे को संबोधित करने के लिये विभिन्न उपाय सुझाए गए हैं, या तो राज्यों को देय मुआवज़े को कम करके (जिसके लिये संसद को जीएसटी परिषद की सिफारिश के बाद बने अधिनियम में संशोधन करने की आवश्यकता होगी) या राज्यों को मुआवज़ा प्रदान करने के लिये केंद्र के पास उपलब्ध राजस्व द्वारा पूर्ति करके। अधिनियम जीएसटी परिषद को अन्यवित्तपोषण तंत्र/राशियों की सिफारिश करने की अनुमति देता है। उदाहरण के लिये, कमी को पूरा करने के लिये प्रस्तावित उपायों में से एक राज्यों को मुआवज़े का भुगतान करने के लिये केंद्र द्वारा बाजार उधार का उपयोग करना शामिल है, इस विचार के साथ कि इन उधारों को भविष्य के उपकर संग्रहण की मदद से चुकाया जाएगा। इसे सक्षम करने के लिये, जीएसटी परिषद केंद्र को सिफारिश कर सकती है कि मुआवज़ा उपकर पाँच वर्ष से आगे की अवधि अर्थात् जून 2022 के बाद भी लगाया जाएगा।

राज्यों पर वर्ष 2022 के बाद प्रभाव

- वर्ष 2019-20 में, कुछ उत्तर-पूर्वी राज्यों को छोड़कर, अधिकांश राज्यों की पिछले वर्ष के आँकड़ों की तुलना में उनकी मुआवज़ा आवश्यकताओं में 2-3 गुना वृद्धि हुई है। तालिका 1 वर्ष 2018-19 और 2019-20 में राज्यों की मुआवज़ा आवश्यकता को दर्शाती है। छह राज्यों (दिल्ली, गुजरात, कर्नाटक, महाराष्ट्र, पंजाब और तमिलनाडु) में वर्ष 2019-20 में मुआवज़े की कुल आवश्यकता का 52% हिस्सा था। इसके अतिरिक्त, कुछ राज्यों जैसे पंजाब और दिल्ली का, मुआवज़ा अनुदान समग्र राजस्व प्राप्तियों का एक महत्वपूर्ण हिस्सा है (20% और 16% क्रमशः)।

- इस बात पर ध्यान दें कि राज्यों को केवल पाँच वर्ष की अवधि के लिये मुआवज़े की गारंटी दी गई है। जून 2022 के बाद, मुआवज़े पर निर्भर राज्यों को केंद्र से आने वाले इन अनुदानों में कटौती के कारण एक राजस्व अंतर दिखाई देगा। राज्यों को राजस्व में संभावित नुकसान से बचने के लिये अन्य कर और गैर-कर स्रोतों के साथ इस अंतर को भरने के लिये लगभग दो वर्ष हैं, और इसके परिणामस्वरूप राज्य बजट में गिरावट आती है, जो अर्थव्यवस्था को प्रतिकूल रूप से प्रभावित कर सकती है। जीएसटी परिषद द्वारा तय की गई कार्रवाई के आधार पर इस तरह की चिंताओं को किस हद तक दूर किया जा सकता है, यह देखा जाना बाकी है।

तालिका 1: वर्ष 2018-19 और वर्ष 2019-20 में राज्यों की जीएसटी मुआवज़ा आवश्यकता (रु. करोड़ में)

|

राज्य |

2018-19 |

2019-20 |

मुआवज़े की आवश्यकता में % वृद्धि |

||

|

राशि |

राजस्व के % के रूप में |

राशि |

राजस्व के % के रूप में* |

||

|

आंध्र प्रदेश |

0 |

- |

3,028 |

3% |

- |

|

असम |

455 |

1% |

1,284 |

1% |

182% |

|

बिहार |

2,798 |

2% |

5,464 |

4% |

95% |

|

छत्तीसगढ़ |

2,592 |

4% |

4,521 |

7% |

74% |

|

दिल्ली |

5,185 |

12% |

8,424 |

16% |

62% |

|

गोवा |

502 |

5% |

1,093 |

9% |

118% |

|

गुजरात |

7,227 |

5% |

14,801 |

10% |

105% |

|

हरियाणा |

3,916 |

6% |

6,617 |

10% |

69% |

|

हिमाचल प्रदेश |

1,935 |

6% |

2,477 |

8% |

28% |

|

जम्मू एवं कश्मीर |

1,667 |

3% |

3,281 |

5% |

97% |

|

झारखंड |

1,098 |

2% |

2,219 |

4% |

102% |

|

कर्नाटक |

12,465 |

8% |

18,628 |

11% |

49% |

|

केरल |

3,532 |

4% |

8,111 |

9% |

130% |

|

मध्य प्रदेश |

3,302 |

3% |

6,538 |

4% |

98% |

|

महाराष्ट्र |

9,363 |

3% |

19,233 |

7% |

105% |

|

मेघालय |

66 |

1% |

157 |

2% |

138% |

|

ओडिशा |

3,785 |

4% |

5,122 |

5% |

35% |

|

पंजाब |

8,239 |

13% |

12,187 |

20% |

48% |

|

राजस्थान |

2,280 |

2% |

6,710 |

5% |

194% |

|

तमिलनाडु |

4,824 |

3% |

12,305 |

7% |

155% |

|

तेलंगाना |

0 |

- |

3,054 |

3% |

- |

|

त्रिपुरा |

172 |

1% |

293 |

3% |

70% |

|

उत्तरप्रदेश |

0 |

- |

9,123 |

3% |

- |

|

उत्तराखंड |

2,442 |

8% |

3,375 |

11% |

38% |

|

पश्चिम बंगाल |

2,615 |

2% |

6,200 |

4% |

137% |

नोट: अरुणाचल प्रदेश, मणिपुर, मिजोरम, नागालैंड और सिक्किम को वर्ष 2018-19 और वर्ष 2019-20 में कोई मुआवज़े की आवश्यकता नहीं हुई।

*वर्ष 2019-20 के लिये राजस्व परिषद उन जीएसटी मुआवज़े अनुदानों को ध्यान में नहीं रखती है जो वर्ष 2019-20 में राज्यों को देय थे लेकिन वर्ष 2020-21 में केंद्र द्वारा जारी किये गए थे। यदि वर्ष 2019-20 के राजस्व में ऐसे अनुदान शामिल किये जाते हैं तो प्रतिशत आँकड़े कुछ कम होंगे।

मुख्य परीक्षा प्रश्न: जीएसटी (राज्यों को मुआवज़ा) अधिनियम, 2017 के अनुसार राज्यों को जीएसटी मुआवजा प्रदान करने के लिये किये गए प्रावधानों का वर्णन करते हुए वर्तमान में मुआवजा प्रदान करने में आ रही समस्याओं के बारे में बताएँ तथा कुछ वैकल्पिक समाधानों का भी वर्णन करें।