एकल वस्तु एवं सेवा कर दर | 09 Nov 2022

प्रिलिम्स के लिये:वस्तु एवं सेवा कर और इसकी रूपरेखा मेन्स के लिये:वस्तु एवं सेवा कर के संबंध में सुझाए गए सुधार, वस्तु एवं सेवा कर की रूपरेखा |

चर्चा में क्यों?

हाल ही में प्रधानमंत्री की आर्थिक सलाहकार परिषद के अध्यक्ष ने कहा है कि भारत में "एकल वस्तु और सेवा कर (GST) दर" और "छूट-रहित कर व्यवस्था" होनी चाहिये।

सिफारिशें:

- एकल वस्तु एवं सेवा कर:

- GST की दरें सभी वस्तुओं पर समान होनी चाहिये क्योंकि 'प्रगतिशील' दरें अप्रत्यक्ष करों की तुलना में प्रत्यक्ष करों के मामले में अधिक व्यावहारिक होती हैं ।

- जब पहली बार GST की घोषणा की गई थी, तो नेशनल काउंसिल ऑफ एप्लाइड इकोनॉमिक रिसर्च (NCAER) द्वारा अनुमान लगया था कि इससे सकल घरेलू उत्पाद (GDP) में 1.5% से 2% की वृद्धि होगी।

- हालाँकि यह अनुमान इस बात पर निर्भर था कि सभी वस्तुएँ और सेवाएँ GST का हिस्सा होंगी तथा GST में एकरूपता होगी।

- विभिन्न GST दरें 'प्राइम कंट्रोल' की मानसिकता से प्रेरित होती हैं जिससे GST दरें 'विशिष्ट' मानी जाने वाली वस्तुओं के लिये अधिक और बड़े पैमाने पर उपभोग की वस्तुओं के लिये कम रखी जाती हैं, जिसके परिणामस्वरूप इस पर व्यक्तिगत विचार-विमर्श के साथ मुकदमेबाज़ी के मामले भी सामने आते हैं।

- पूर्व में GST के लिये आधिकारिक तौर पर अनुमानित 17% राजस्व-तटस्थ दर के विपरीत वर्तमान औसत दर 5% में वृद्धि होनी चाहिये।

- 'छूट रहित' प्रत्यक्ष कर व्यवस्था:

- सलाहकार परिषद के अध्यक्ष ने इस तर्क के साथ एक छूट रहित प्रत्यक्ष कर व्यवस्था का आह्वान किया कि कर वंचन गैर-कानूनी है लेकिन कर परिहार के तहत छूट संबंधी खंडों का उपयोग करते हुए कर का भार कम करना वैध माना जाता है।

- कर में अधिक छूट से कर संबंधी जटिलताओं के मामलों में भी वृद्धि होती है।

- कॉर्पोरेट करों और व्यक्तिगत आयकर (PIT) के बीच कृत्रिम अंतर को दूर किये जाने की आवश्यकता है।

- बहुत से अनिगमित व्यवसाय व्यक्तिगत आयकर के तहत करों का भुगतान करते हैं।

- छूट-रहित प्रत्यक्ष कर प्रणाली का उपयोग कर मतभेदों को दूर करने से प्रशासनिक दबाव में भी कमी आएगी।

- सलाहकार परिषद के अध्यक्ष ने इस तर्क के साथ एक छूट रहित प्रत्यक्ष कर व्यवस्था का आह्वान किया कि कर वंचन गैर-कानूनी है लेकिन कर परिहार के तहत छूट संबंधी खंडों का उपयोग करते हुए कर का भार कम करना वैध माना जाता है।

GST प्रणाली का वर्तमान ढाँचा:

- GST:

- वस्तु एवं सेवा कर (GST) घरेलू उपभोग के लिये बेची जाने वाली अधिकांश वस्तुओं और सेवाओं पर लगाया जाने वाला मूल्यवर्द्धित कर है।

- GST का भुगतान उपभोक्ताओं द्वारा किया जाता है, लेकिन यह वस्तुओं और सेवाओं को बेचने वाले व्यवसायों द्वारा सरकार को प्रेषित किया जाता है।

- यह अनिवार्य रूप से एक उपभोग कर है जिसे अंतिम उपभोग बिंदु पर लगाया जाता है।

- इसे 101वें संविधान संशोधन अधिनियम, 2016 के माध्यम से लाया गया था।

- इसमें उत्पाद शुल्क, मूल्यवर्द्धित कर (VAT), सेवा कर, विलासिता कर आदि जैसे अप्रत्यक्ष करों को समाहित किया गया है।

- वस्तु एवं सेवा कर (GST) घरेलू उपभोग के लिये बेची जाने वाली अधिकांश वस्तुओं और सेवाओं पर लगाया जाने वाला मूल्यवर्द्धित कर है।

- मौजूदा कर संरचना:

- केंद्रीय GST (CGST) में उत्पाद शुल्क, सेवा कर आदि शामिल हैं।

- राज्य GST (SGST) में मूल्यवर्द्धित कर (वैट), विलासिता कर आदि शामिल हैं।

- एकीकृत GST (IGST) में अंतर-राज्यीय व्यापार शामिल हैं।

- IGST कर नहीं है बल्कि राज्य और संघ के करों के समन्वय के लिये एक प्रणाली है।

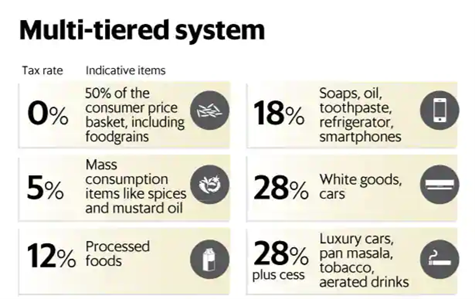

- चार प्रमुख GST स्लैब हैं:

- 5%, 12%, 18% और 28%।

- कुछ अहितकर और विलासिता की वस्तुएँ जो 28% स्लैब में हैं, उपकर के अतिरिक्त लेवी को आकर्षित करते हैं, जिसकी आय राज्यों को राजस्व की कमी एवं मुआवज़े से संबंधित ऋणों के पुनर्भुगतान के लिये क्षतिपूर्ति करने हेतु एक अलग फंड में जमा होती है।

- GST परिषद:

- भारतीय संविधान के अनुच्छेद 279A में कहा गया है कि GST के प्रशासन और संचालन के लिये राष्ट्रपति द्वारा GST परिषद का गठन किया जाएगा।

- इसका अध्यक्ष भारत का वित्त मंत्री होता है और राज्य सरकारों द्वारा मनोनीत मंत्री इसके सदस्य होते हैं।

- परिषद को इस तरह से डिज़ाइन किया गया है कि केंद्र के पास एक-तिहाई वोटिंग शक्ति होगी और राज्यों के पास 2/3 वोटिंग शक्ति होगी।

- जबकि निर्णय सदस्यों के 3/4 बहुमत के आधार पर लिये जाते हैं।

- जबकि निर्णय सदस्यों के 3/4 बहुमत के आधार पर लिये जाते हैं।

UPSC सिविल सेवा परीक्षा पिछले वर्ष के प्रश्न (PYQ)प्रिलिम्स:प्रश्न. निम्नलिखित मदों पर विचार कीजिये: (2018)

उपर्युक्त मदों में से कौन-सा/से GST (वस्तु और सेवा कर) के अंतर्गत छूट प्राप्त है/हैं? (a) केवल 1 उत्तर: c व्याख्या:

अतः विकल्प c सही है। प्रश्न. 'वस्तु एवं सेवा कर (GST)' को लागू करने के सबसे संभावित लाभ क्या हैं/हैं? (2017)

नीचे दिये गए कूट का प्रयोग कर सही उत्तर चुनिये: (a) केवल 1 उत्तर: (a) व्याख्या:

मेन्स:Q. वस्तु एवं सेवा कर (राज्यों को क्षतिपूर्ति) अधिनियम, 2017 के तर्काधार की व्याख्या कीजिये। COVID-19 ने कैसे वस्तु एवं सेवा कर क्षतिपूर्ति निधि को प्रभावित और नए संघीय तनावों को उत्पन्न किया है? (2020) Q. उन अप्रत्यक्ष करों को गिनाइये जो भारत में वस्तु एवं सेवा कर (GST) में सम्मिलित किये गए हैं। भारत में जुलाई 2017 से क्रियान्वित GST के राजस्व निहितार्थों पर भी टिप्पणी कीजिये। (2019) Q. संविधान (एक सौ एक संशोधन) अधिनियम, 2016 की मुख्य विशेषताओं को बताइये। क्या आपको लगता है कि यह "करों के सोपानिक प्रभाव को समाप्त करने और वस्तुओं तथा सेवाओं के लिये सामान्य राष्ट्रीय बाज़ार प्रदान करने" हेतु प्रभावशाली है? (2017) Q. भारत में वस्तु व सेवा कर (GST) प्रारंभ करने के मूलाधार की विवेचना कीजिये। इस व्यवस्था को लागू करने में बिलंब के कारणों का समालोचनात्मक वर्णन कीजिये। (2013) |