वैश्विक संप्रभु क्रेडिट रेटिंग प्रणाली और MDB में सुधार | 05 Jul 2025

प्रिलिम्स के लिये:प्रत्यक्ष विदेशी निवेश (FDI), GDP, राजकोषीय घाटा, मुद्रास्फीति, भुगतान संतुलन (BoP), विदेशी रिज़र्व, GST, दिवाला और दिवालियापन संहिता (IBC), ऋण-से-GDP, ब्रिक्स, G-20, IMF। मेन्स के लिये:वैश्विक संप्रभु क्रेडिट रेटिंग प्रणाली और MDB से जुड़ी चिंताएँ और उनमें सुधार के लिये आवश्यक उपाय। |

स्रोत: फाइनेंसियल एक्सप्रेस

चर्चा में क्यों?

स्पेन के सेविले में आयोजित चौथे अंतर्राष्ट्रीय विकास वित्त पोषण सम्मेलन (FFD4) में भारत के वित्त मंत्री ने समानता, समावेशिता और सतत् विकास को बढ़ावा देने के लिये वैश्विक संप्रभु क्रेडिट रेटिंग एजेंसियों और बहुपक्षीय विकास बैंकों (MDB) में सुधार की वकालत की।

बहुपक्षीय विकास बैंक क्या हैं?

पढ़ने के लिये यहाँ क्लिक कीजिये: बहुपक्षीय विकास बैंक

संप्रभु क्रेडिट रेटिंग प्रणाली क्या है?

- परिचय: संप्रभु क्रेडिट रेटिंग किसी देश की ऋण-योग्यता का एक स्वतंत्र मूल्यांकन है, जो निवेशकों को राजनीतिक जोखिमों सहित उस देश के ऋण में निवेश के जोखिम स्तर के बारे में जानकारी प्रदान करता है।

- बाह्य ऋण बाज़ारों तक पहुँच बनाने के अलावा, देश प्रत्यक्ष विदेशी निवेश (FDI) को आकर्षित करने के लिये भी ऐसी रेटिंग की तलाश करते हैं।

- क्रेडिट रेटिंग एजेंसियाँ: तीन बड़ी वैश्विक रेटिंग एजेंसियां स्टैंडर्ड एंड पूअर्स (S&P), मूडीज और फिच रेटिंग्स हैं, जो सभी संयुक्त राज्य अमेरिका में स्थित हैं।

- अन्य उल्लेखनीय एजेंसियों में DBRS (कनाडा), JCR (जापान) और डागोंग (चीन) शामिल हैं।

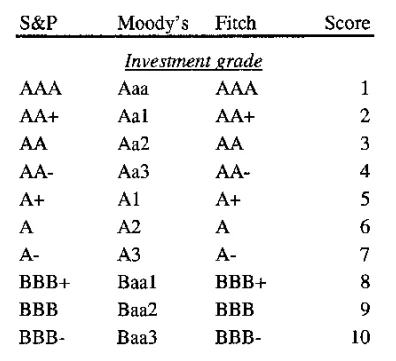

- रेटिंग स्केल: क्रेडिट रेटिंग AAA (उच्चतम) से D (डिफॉल्ट) तक होती है।

- AAA से BBB- (S&P/फिच) या Aaa से Baa3 (मूडीज़) तक की रेटिंग को निवेश योग्य श्रेणी माना जाता है; इससे नीचे की रेटिंग को सट्टात्मक (Speculative) या जंक ग्रेड की श्रेणी में रखा जाता है।

- प्रयुक्त पैरामीटर: संप्रभु क्रेडिट रेटिंग देश की GDP विकास दर, राजकोषीय घाटा और सार्वजनिक ऋण स्तर, मुद्रास्फीति और मौद्रिक स्थिरता, राजनीतिक स्थिरता और शासन, भुगतान संतुलन (BoP), और चालू खाता शेष सहित विदेशी भंडार जैसे प्रमुख पैरामीटर पर आधारित होती है।

- रेटिंग का प्रभाव: उच्च रेटिंग से सरकारों के लिये ऋण लेने की लागत कम हो जाती है और निवेशकों का विश्वास बढ़ता है।

- डाउनग्रेड से उधार लेने की लागत बढ़ जाती है और पूंजी का बहिर्गमन हो सकता है।

- भारत की संप्रभु क्रेडिट रेटिंग: भारत की संप्रभु क्रेडिट रेटिंग मूडीज द्वारा Baa3 तथा S&P और फिच द्वारा BBB- पर है, जो कि निम्नतम निवेश ग्रेड को दर्शाती है, जबकि भारत का कहना है कि उसके मज़बूत समष्टि आर्थिक मूलभूत आधार उच्च रेटिंग के पात्र हैं।

भारत में संप्रभु क्रेडिट रेटिंग (SCR)

- भारत में छह क्रेडिट रेटिंग एजेंसियाँ हैं, अर्थात् CRISIL, ICRA, CARE, SMERA, फिच इंडिया और ब्रिकवर्क रेटिंग्स।

- प्रत्येक क्रेडिट रेटिंग एजेंसी कंपनियों, सरकारों, गैर-लाभकारी संस्थाओं और प्रतिभूतियों जैसी संस्थाओं का आकलन करने के लिये अपनी स्वयं की पद्धति का उपयोग करती है।

- वे वित्तीय विवरण, ऋण स्तर, पुनर्भुगतान इतिहास और ऋण पात्रता जैसे कारकों का मूल्यांकन करते हैं, तथा निवेशकों को सूचित निवेश निर्णय लेने के लिये अंतर्दृष्टि प्रदान करते हैं।

- भारतीय प्रतिभूति और विनिमय बोर्ड अधिनियम, 1992 के SEBI (क्रेडिट रेटिंग एजेंसियाँ) विनियम, 1999 भारत में क्रेडिट रेटिंग एजेंसियों को नियंत्रित करते हैं।

- केयरएज (मूल कंपनी केयर रेटिंग्स लिमिटेड) संप्रभु रेटिंग सहित वैश्विक स्तर की रेटिंग क्षेत्र में प्रवेश करने वाली पहली भारतीय क्रेडिट रेटिंग एजेंसी बन गई।

भारत वर्तमान संप्रभु क्रेडिट रेटिंग प्रणाली में सुधार क्यों चाहता है?

- विकासशील अर्थव्यवस्थाओं के प्रति पूर्वाग्रह: मज़बूत समष्टि आर्थिक मूलभूत आधार होने के बावजूद भारत की ऋण रेटिंग BBB- (जंक स्थिति से बस एक स्तर ऊपर) पर बनी हुई है, जबकि इटली और स्पेन जैसे देशों को, जिनकी वृद्धि दर कम है और ऋण स्तर अधिक है, इससे बेहतर क्रेडिट रेटिंग प्राप्त है।

- उदाहरणस्वरूप, इटली का ऋण-GDP अनुपात औसतन 118% है, फिर भी उसे S&P द्वारा BBB रेटिंग प्राप्त है, जबकि भारत को BBB- रेटिंग दी गई है, जबकि उसका ऋण-GDP अनुपात केवल 80% है।

- दिसंबर 2023 में वित्त मंत्रालय के अर्थशास्त्रियों ने तीन प्रमुख वैश्विक रेटिंग एजेंसियों से यह प्रश्न उठाया कि भारत की अर्थव्यवस्था वैश्विक स्तर पर 12वें स्थान से बढ़कर पाँचवें स्थान पर पहुँच जाने के बावजूद, पिछले 15 वर्षों से उसकी रेटिंग को निवेश योग्य श्रेणी की न्यूनतम सीमा पर स्थिर क्यों रखा गया है।

- दोषपूर्ण ऋण मूल्यांकन: भारत का ऋण अधिकांशतः घरेलू और कम जोखिम वाला होने के बावजूद, रेटिंग एजेंसियाँ उसका मूल्यांकन विदेशी मुद्रा ऋण के रूप में करती हैं और प्रायः भारत की उच्च वृद्धि दर की उपेक्षा कर देती हैं, जबकि यही वृद्धि दर भारत के ऋण को जापान या अमेरिका जैसी स्थिर अर्थव्यवस्थाओं की तुलना में अधिक धारणीय बनाती है।

- अवधारणात्मक कारकों पर अत्यधिक ज़ोर: क्रेडिट रेटिंग प्रायः राजनीतिक स्थिरता जैसे व्यक्तिपरक कारकों पर आधारित होती है, जो पक्षपातपूर्ण या पुरानी हो सकती हैं, जबकि भारत की मज़बूत GDP वृद्धि दर, 600 अरब डॉलर से अधिक की विदेशी मुद्रा भंडार स्थिति, तथा GST एवं दिवाला एवं ऋण शोधन अक्षमता संहिता (IBC) जैसे प्रमुख सुधारों को प्रायः अपेक्षित महत्त्व नहीं दिया जाता।

- प्रो-साइक्लिकल डाउनग्रेड: आर्थिक तनाव (जैसे, कोविड-19) के दौरान, एजेंसियाँ अक्सर देशों को डाउनग्रेड कर देती हैं जिससे जब फंड की सबसे अधिक आवश्यकता होती है तब ऋण लेने की लागत बढ़ जाती है। उदाहरण के लिये वर्ष 2020 में मूडीज़ ने प्रोत्साहन उपायों के बावजूद भारत की रेटिंग Baa2 से घटाकर Baa3 कर दी।

- हितों का टकराव: मूडीज, S&P, फिच सहित अधिकांश वैश्विक रेटिंग एजेंसियों को उन संस्थाओं द्वारा भुगतान किया जाता है जिनकी वे रेटिंग करती हैं, जिससे विश्वसनीयता एवं स्वतंत्रता के साथ विकसित देशों के प्रति पूर्वाग्रह संबंधी चिंताएँ उत्पन्न होती हैं।

- ग्लोबल साउथ के नेतृत्व वाले विकल्पों का अभाव होने से सॉवरेन ऋण मूल्यांकन में संतुलित दृष्टिकोण सीमित हो रहा है।

- प्रमुख संकटों की भविष्यवाणी करने में विफलता: रेटिंग एजेंसियाँ वर्ष 2008 के वित्तीय संकट की भविष्यवाणी करने में विफल रहीं तथा उन्होंने जोखिमपूर्ण परिसंपत्तियों को उच्च रेटिंग प्रदान की। इससे इनकी विश्वसनीयता को नुकसान पहुँचने के बाद भी इनके आकलन अभी भी वैश्विक पूंजी प्रवाह को व्यापक रूप से प्रभावित करते हैं।

- संप्रभु रेटिंग पद्धतियों में पारदर्शिता का भी अभाव है तथा एक समान वैश्विक मानक के अभाव से वस्तुनिष्ठता और निष्पक्षता प्रभावित होती है।

MDB से संबंधित प्रमुख चुनौतियाँ क्या हैं?

और पढ़ें: बहुपक्षीय विकास बैंकों में सुधार

संप्रभु क्रेडिट रेटिंग प्रणाली में सुधार के लिये कौन से कदम उठाए जाने की आवश्यकता है?

- पारदर्शिता में वृद्धि: रेटिंग एजेंसियों को GDP वृद्धि, ऋण-से-GDP अनुपात और राजनीतिक स्थिरता जैसे प्रमुख मैट्रिक्स को दिये गए वेटेज के बारे में बताना चाहिये और पारदर्शिता सुनिश्चित करने तथा पूर्वाग्रह को रोकने के क्रम में स्वतंत्र ऑडिट की व्यवस्था होनी चाहिये।

- इन्हें अपने आकलन में देश-विशिष्ट कारकों को भी शामिल करना चाहिये, जैसे भारत की घरेलू ऋण प्रोफाइल और जनसांख्यिकीय लाभांश।

- वस्तुनिष्ठता में वृद्धि: धारणा-आधारित मैट्रिक्स की जगह ठोस आँकड़ों (जैसे, मुद्रास्फीति नियंत्रण, विदेशी मुद्रा भंडार, डिजिटल बुनियादी ढाँचे) का उपयोग करना चाहिये और अधिक गतिशील आकलन के क्रम में GST संग्रह तथा UPI लेनदेन जैसे रियल टाइम संकेतकों को एकीकृत करने हेतु AI और बिग डेटा का उपयोग किया जाना चाहिये।

- वैकल्पिक क्रेडिट रेटिंग एजेंसियाँ (CRAs): पश्चिमी प्रभुत्व का मुकाबला करने के क्रम में भारत, BRICS या G20 देशों सहित ग्लोबल साउथ से रेटिंग एजेंसियों के उद्भव को प्रोत्साहित कर सकता है साथ ही वैश्विक स्तर पर प्रतिस्पर्द्धा करने के क्रम में CRISIL और ICRA जैसी भारतीय एजेंसियों को प्रभावी बनाने पर ध्यान केंद्रित किया जा सकता है।

- नियामक निरीक्षण एवं जवाबदेहिता: रेटिंग प्रथाओं का लेखापरीक्षण एवं विनियमन करने हेतु संभवतः IMF या G20 के अधीन, एक वैश्विक पर्यवेक्षी निकाय का निर्माण किया जा सकता है।

- गैर-आर्थिक संकेतकों को शामिल करना: क्रेडिट रेटिंग में जलवायु अनुकूलन, डिजिटल क्षमता और नीतिगत सुधारों जैसे मापदंडों को शामिल किया जाना चाहिये, जिससे दीर्घकालिक स्थिरता एवं सुधारों का आकलन करने के क्रम में राजकोषीय मैट्रिक्स से परे फोकस को व्यापक बनाया जा सके।

- समकक्ष तुलनात्मकता को बढ़ावा देना: तीव्र वृहद आर्थिक परिवर्तनों को प्रतिबिंबित करने के क्रम में रेटिंग को रियल टाइम में अद्यतन किया जाना चाहिए तथा धारणा विषमता को न्यूनतम करने के लिये समकक्ष तुलनात्मक डैशबोर्ड शुरू किये जाने चाहिये।

MDB में कौन से सुधार आवश्यक हैं?

निष्कर्ष

भारत, पक्षपातपूर्ण संप्रभु क्रेडिट रेटिंग प्रणाली में सुधार के साथ MDB में सुधारों का समर्थक है। बुनियादी तत्त्वों की मज़बूती के बावजूद स्थिर रेटिंग और अस्थिर फंडिंग के साथ भारत पश्चिमी प्रभुत्व का मुकाबला करने के क्रम में पारदर्शिता, डेटा-संचालित आकलन तथा वैकल्पिक एजेंसियों की मांग का समर्थक है। इससे संबंधित सुधारों में रियल टाइम संकेतक, जलवायु अनुकूलन और नियामक निरीक्षण को शामिल किया जाना चाहिये ताकि निष्पक्ष वैश्विक वित्तपोषण सुनिश्चित होने के साथ वास्तविक आर्थिक क्षमताओं का लाभ उठाया जा सके।

|

दृष्टि मुख्य परीक्षा प्रश्न: प्रश्न: वर्तमान संप्रभु क्रेडिट रेटिंग प्रणाली की सीमाओं का समालोचनात्मक विश्लेषण करते हुए इसे विकासशील देशों के लिये न्यायसंगत बनाने हेतु उपाय सुझाइये। |

यूपीएससी सिविल सेवा परीक्षा, विगत वर्ष के प्रश्न (PYQ)प्रिलिम्सप्रश्न: निम्नलिखित कथनों पर विचार कीजिये: (2022)

उपर्युक्त कथनों में कौन-से सही हैं? (a) केवल 1 और 2 उत्तर (b) |