डिजिटल ऋण परिदृश्य में धोखाधड़ी वाले ऋण एप का खतरा | 21 Nov 2023

प्रिलिम्स के लिये:डिजिटल ऋण, गैर-बैंकिंग वित्तीय कंपनियाँ (NBFC), भारतीय रिज़र्व बैंक (RBI) मेन्स के लिये:धोखाधड़ीपूर्ण प्रथाओं के उद्भव को लेकर चिंताएँ, बैंकिंग क्षेत्र से संबंधित मुद्दे |

स्रोत: इंडियन एक्सप्रेस

चर्चा में क्यों?

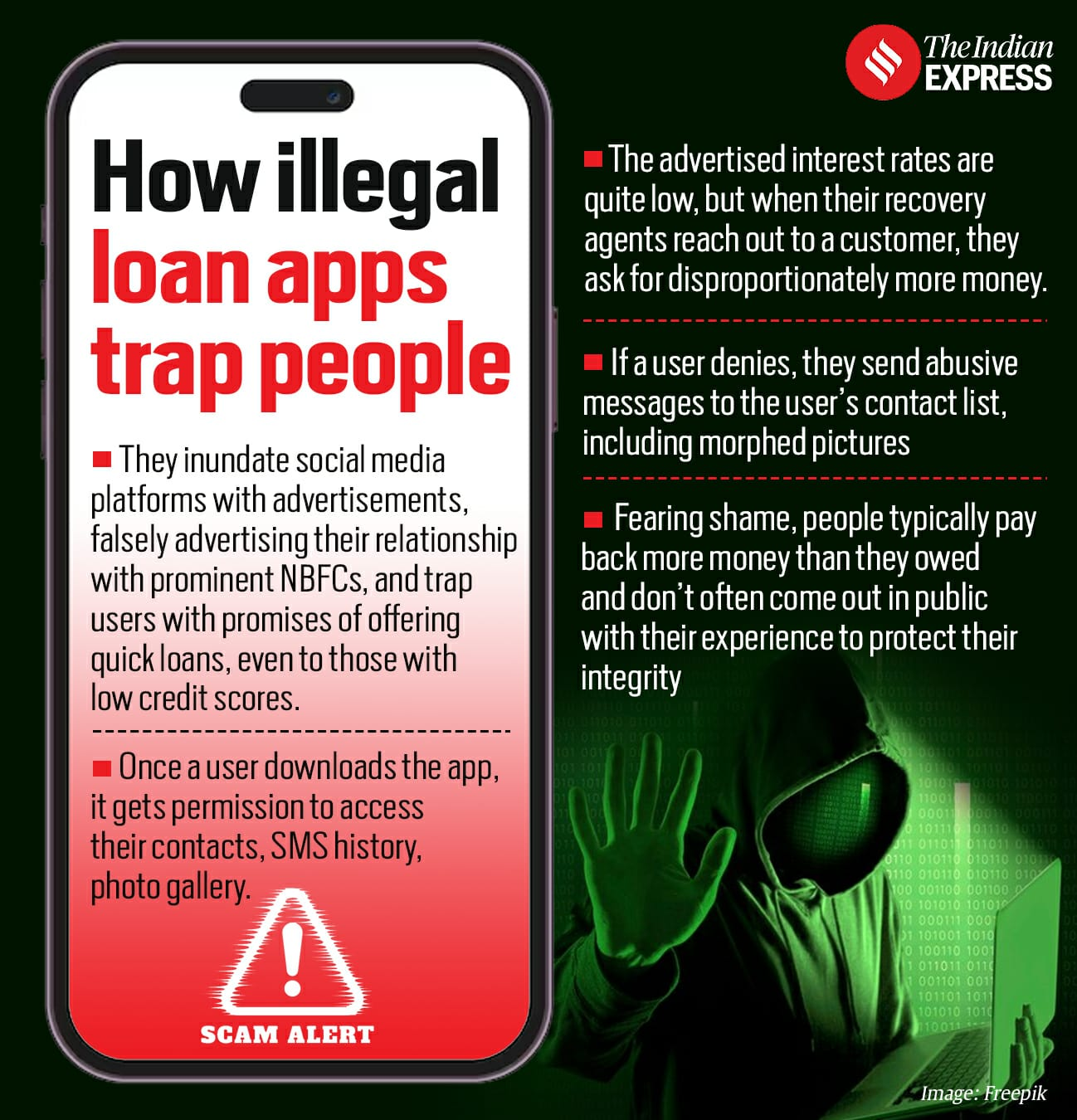

सोशल मीडिया प्लेटफॉर्म पर धोखाधड़ी वाले ऋण एप्स का प्रसार उधारकर्त्ताओं के लिये गंभीर जोखिम पैदा कर रहे है, जिसमें अत्यधिक ब्याज दरों के साथ ही मानसिक उत्पीड़न की घटनाएँ भी बढ़ रही हैं।

- डिजिटल ऋण प्रदान करने में तेज़ी से वृद्धि के बावजूद नियामक शून्यता के कारण ऐसी घोटालेबाज़ एप्स के प्रसार में मदद मिलती है, जो बिना सोचे-समझे उपयोगकर्त्ताओं का शोषण करते हैं।

नोट:

- डिजिटल ऋण पारंपरिक भौतिक दस्तावेज़ीकरण या व्यक्तिगत बातचीत की आवश्यकता के बिना ऑनलाइन प्लेटफॉर्म या डिजिटल चैनलों के माध्यम से व्यक्तियों या व्यवसायों को ऋण या क्रेडिट प्रदान करने की प्रक्रिया को संदर्भित करता है।

धोखाधड़ी वाले ऋण एप क्या हैं?

- परिचय:

- नकली ऋण एप्स अनधिकृत और अवैध डिजिटल ऋण देने वाले प्लेटफॉर्म हैं जो कम आय और कमज़ोर वित्तीय स्थिति वाले लोगों को लक्षित कर 1,000 रुपए से 1 लाख रुपए तक का ऋण प्रदान करते हैं।

- वे बिना किसी क्रेडिट जाँच, दस्तावेज़ या संपार्श्विक के तत्काल और बिना किसी परेशानी के ऋण प्रदान करने का दावा करते हैं।

- परिचालन प्रक्रिया:

- धोखाधड़ी करने वाले ऋण एप अक्सर स्वयं को ऋण कैलकुलेटर या एग्रीगेटर जैसे वैध वित्तीय उपकरण के रूप में प्रस्तुत करते हैं, जो वित्तीय सहायता चाहने वाले उपयोगकर्त्ताओं के विश्वास का फायदा उठाते हैं।

- ये एप्स विशाल उपयोगकर्त्ता आधार का लाभ उठाते हुए इंस्टाग्राम, फेसबुक और व्हाट्सएप जैसे लोकप्रिय सोशल मीडिया प्लेटफॉर्मों पर स्वतंत्र रूप से विज्ञापन जारी करते हैं।

- हालाँकि चेतावनी के संकेत होने के बावजूद सावधानीपूर्वक जाँच न किये जाने के कारण वे अपने भ्रामक विज्ञापन जारी रखने सफल होते हैं।

- चेतावनी के संकेत होने के बावजूद सावधानीपूर्वक जाँच का अभाव उन्हें अपने भ्रामक विज्ञापन जारी रखने की अनुमति देता है।

- झूठे दावों और वादों से आकर्षित होकर उपयोगकर्त्ता इन भ्रामक एप्स का शिकार हो जाते हैं, जिससे उन्हें अत्यधिक ब्याज दरों के साथ ही उत्पीड़न का भी सामना करना पड़ता है।

- यदि उधारकर्त्ता समय पर ऋण चुकाने में विफल रहता है, तो एप द्वारा उधारकर्त्ता और उसके संपर्कों के ज़रिये अपमानजनक तथा धमकी भरे संदेश, कॉल एवं ईमेल भेजना शुरू कर दिया जाता है।

- यह एप उधारकर्त्ता की तस्वीरों और वीडियो तक भी पहुँच सकता है तथा उन्हें ब्लैकमेल करने के लिये विकृत व अश्लील छवियाँ बना सकता है।

- कुछ एप्स रिकवरी एजेंटों को कार्य पर रखकर शारीरिक हिंसा और उत्पीड़न का सहारा भी लेते हैं।

- कुछ मामलों में अत्यधिक दबाव और अपमान के कारण कर्ज़दार आत्महत्या करने के लिये मजबूर हो जाते हैं।

- डिजिटल ऋण का विकास और धोखाधड़ी करने वालों का उदय:

- पिछले 11 वर्षों में डिजिटल ऋण बाज़ार में उल्लेखनीय वृद्धि हुई है, जो वर्ष 2023 तक अनुमानित 350 बिलियन अमेरिकी डॉलर तक पहुँच गया है, यह लगभग 40% की चक्रवृद्धि वार्षिक वृद्धि दर से बढ़ रहा है, इसमें से अधिकांश गैर-बैंकिंग वित्तीय कंपनियों (NBFC) और बैंकों से समर्थित वास्तविक फिनटेक कंपनियों द्वारा संचालित है।

- हालाँकि इस वृद्धि ने धोखेबाज़ों के लिये एक अवसर भी प्रदान किया है, अवैध ऋण बाज़ार संभावित रूप से 700-800 मिलियन अमेरिकी डॉलर तक पहुँच गया है।

- बैंकों, NBFC और फिनटेक कंपनियों के नेतृत्व में वर्ष 2023 में डिजिटल ऋण 80 बिलियन तक पहुँचने की उम्मीद है। यह बैंकों, NBFC और फिनटेक कंपनियों के बीच सहयोग बढ़ाने में योगदान देता है।

धोखाधड़ी वाले ऋण एप्स को लेकर क्या चिंताएँ हैं?

- विनियामक मानदंडों का अभाव:

- हितधारक, सरकार और नियामक मानदंडों की अनुपस्थिति की कमी को उजागर करते हैं, जो ऑनलाइन प्लेटफाॅर्म को अपेक्षित प्रयास (Minimal due Diligence) की अनुमति देता है।

- भारतीय रिज़र्व बैंक (RBI), इलेक्ट्रॉनिक्स और सूचना प्रौद्योगिकी मंत्रालय (MeitY), भारतीय दूरसंचार नियामक प्राधिकरण (TRAI) एवं राज्य सरकारों जैसे विभिन्न नियामकों के बीच समन्वय एवं पर्यवेक्षण का अभाव है।

- प्रवर्तन और जवाबदेही की कमी के चलते कई अवैध ऋण एप नकली या विदेशी पहचान का उपयोग कर बार-बार अपना नाम तथा व्यक्तिगत पहचान को परिवर्तित करते हैं ताकि कई चैनलों एवं मध्यस्थों के माध्यम से संचालन कर व अपनी पहचान छुपाकर कार्रवाई से बच सकें।

- हितधारक, सरकार और नियामक मानदंडों की अनुपस्थिति की कमी को उजागर करते हैं, जो ऑनलाइन प्लेटफाॅर्म को अपेक्षित प्रयास (Minimal due Diligence) की अनुमति देता है।

- RBI के सीमित दिशा-निर्देश:

- हालाँकि RBI ने सितंबर 2022 में डिजिटल ऋण देने हेतु दिशा-निर्देश जारी किये लेकिन ये दिशा-निर्देश केवल बैंकों और NBFC जैसी विनियमित संस्थाओं पर लागू होते हैं। कारणवश धोखाधड़ी करने वाले एप्स पर काफी हद तक नियंत्रण लगाना मुश्किल हो जाता है।

- सोशल मीडिया कंपनियों की गंभीरता की कमी:

- बढ़ते खतरे के बावजूद नकली ऋण एप्स के विज्ञापनों की सक्रिय रूप से निगरानी नहीं करने के लिये सोशल मीडिया कंपनियों की आलोचना की जाती है।

कुछ व्यक्तियों का तर्क है कि कॉर्पोरेट क्षेत्र का लालच कमज़ोर निरीक्षण में भूमिका निभाता है।

- विनियामक अनिश्चितता का वैध एप्स पर प्रभाव:

- विनियामक कार्रवाई कभी-कभी वैध ऋण देने वाले एप्स को प्रभावित करती है, जिससे अनिश्चितता की स्थिति उत्पन्न होती है।

- वर्ष 2021 में कुछ एप्स पर प्रतिबंध ने वास्तविक ऋण देने वाली कंपनियों को प्रभावित किया, जो नियामक कार्यों में चुनौतियों को दर्शाता है।

- विनियामक कार्रवाई कभी-कभी वैध ऋण देने वाले एप्स को प्रभावित करती है, जिससे अनिश्चितता की स्थिति उत्पन्न होती है।

- वैध NBFC की गलतबयानी:

- वैध NBFC अवैध ऋण देने वाले एप्स द्वारा उनकी गलतबयानी के विषय में चिंता व्यक्त करते हैं।

- कुछ धोखाधड़ी वाले एप्स पूरे क्षेत्र की प्रतिष्ठा को धूमिल कर सकते हैं।

- वैध NBFC अवैध ऋण देने वाले एप्स द्वारा उनकी गलतबयानी के विषय में चिंता व्यक्त करते हैं।

- उपभोक्ता जागरूकता:

- उपभोक्ता जागरूकता और सुरक्षा की कमी, कई उधारकर्त्ता ऋण एप्स की साख और शर्तों को सत्यापित नहीं करते तथा उनकी भ्रामक प्रथाओं का शिकार हो जाते हैं।

आगे की राह

- नियामक ढाँचे को मज़बूत बनाना:

- डिजिटल ऋण देने वाले प्लेटफाॅर्मों, विशेष रूप से मोबाइल एप के माध्यम से कार्य करने वाले प्लेटफाॅर्मों के लिये व्यापक कानूनी दिशा-निर्देश स्थापित करना।

- अनियमित प्लेटफाॅर्मों सहित डिजिटल ऋण देने वाली संस्थाओं के व्यापक स्पेक्ट्रम को कवर करने के लिये RBI दिशा-निर्देशों का दायरा बढ़ाना।

- धोखाधड़ी वाले ऋण एप्स को विनियामक अंतराल का लाभ उठाने से रोकने के लिये ऑनलाइन प्लेटफॉर्म के लिये सख्त उचित प्रक्रियाएँ लागू करना।

- डिजिटल ऋण देने वाले प्लेटफाॅर्मों, विशेष रूप से मोबाइल एप के माध्यम से कार्य करने वाले प्लेटफाॅर्मों के लिये व्यापक कानूनी दिशा-निर्देश स्थापित करना।

- सोशल मीडिया प्लेटफॉर्म पर निगरानी बढ़ाना:

- ऋण एप्स से संबंधित विज्ञापनों की सक्रिय निगरानी तथा विनियमन के लिये सोशल मीडिया कंपनियों के साथ सहयोग करने की आवश्यकता है।

- धोखाधड़ी वाले एप्स की पहचान कर उन्हें हटाने के लिये कड़ी स्क्रीनिंग प्रक्रियाओं को लागू करने के लिये सोशल मीडिया कंपनियों को प्रोत्साहित करना चाहिये।

- उन सोशल मीडिया कंपनियों पर दंड लगाना जो अपने प्लेटफॉर्म पर नकली ऋण एप्स के प्रसार को रोकने में विफल रहती हैं।

- ऋण एप्स से संबंधित विज्ञापनों की सक्रिय निगरानी तथा विनियमन के लिये सोशल मीडिया कंपनियों के साथ सहयोग करने की आवश्यकता है।

- उपभोक्ता शिक्षा तथा जागरूकता:

- उपयोगकर्त्ताओं को धोखाधड़ी वाले ऋण एप्स से संबंधित जोखिमों के बारे में शिक्षित करने हेतु जागरूकता अभियान शुरू करना चाहिये।

- उत्तरदायी ऋण प्रथाओं को अपनाने के लिये प्रोत्साहित करना चाहिये तथा व्यक्तियों को ऋण देने वाले प्लेटफाॅर्मों से जुड़ने से पहले उनकी वैधता को सत्यापित करने के लिये प्रोत्साहित करने की आवश्यकता है।

- उपयोगकर्त्ताओं को धोखाधड़ी वाले ऋण एप्स से संबंधित जोखिमों के बारे में शिक्षित करने हेतु जागरूकता अभियान शुरू करना चाहिये।

- अंतर्राष्ट्रीय सहयोग:

- सीमा पार धोखाधड़ी वाले ऋण एप संचालन को ट्रैक करने तथा दंडित करने के लिये वैश्विक संगठनों एवं नियामकों के साथ साझेदारी को बढ़ावा देना चाहिये।

- नियामक उपायों को सशक्त करने एवं डिजिटल ऋण चुनौतियों से निपटने के लिये एकीकृत दृष्टिकोण सुनिश्चित करने हेतु संबद्ध विषय की वैश्विक विशेषज्ञता का उपयोग करने की आवश्यकता है।

- सीमा पार धोखाधड़ी वाले ऋण एप संचालन को ट्रैक करने तथा दंडित करने के लिये वैश्विक संगठनों एवं नियामकों के साथ साझेदारी को बढ़ावा देना चाहिये।

UPSC सिविल सेवा परीक्षा, विगत वर्ष के प्रश्नप्रिलिम्स:प्रश्न. भारत में गैर-बैंकिंग वित्तीय कंपनियों (NBFC) के संदर्भ में निम्नलिखित कथनों पर विचार कीजिये: (2010)

उपर्युक्त कथनों में से कौन-सा/से सही है/हैं? (a) केवल 1 उत्तर: (b) |