अगली पीढ़ी के सुधारों के साथ GST 2.0 | 04 Sep 2025

प्रिलिम्स के लिये: वस्तु एवं सेवा कर (GST), अनुच्छेद 279A, मूल्य-योजित कर

मेन्स के लिये: भारत में GST का विकास और महत्त्व, वृद्धि एवं विकास

चर्चा में क्यों?

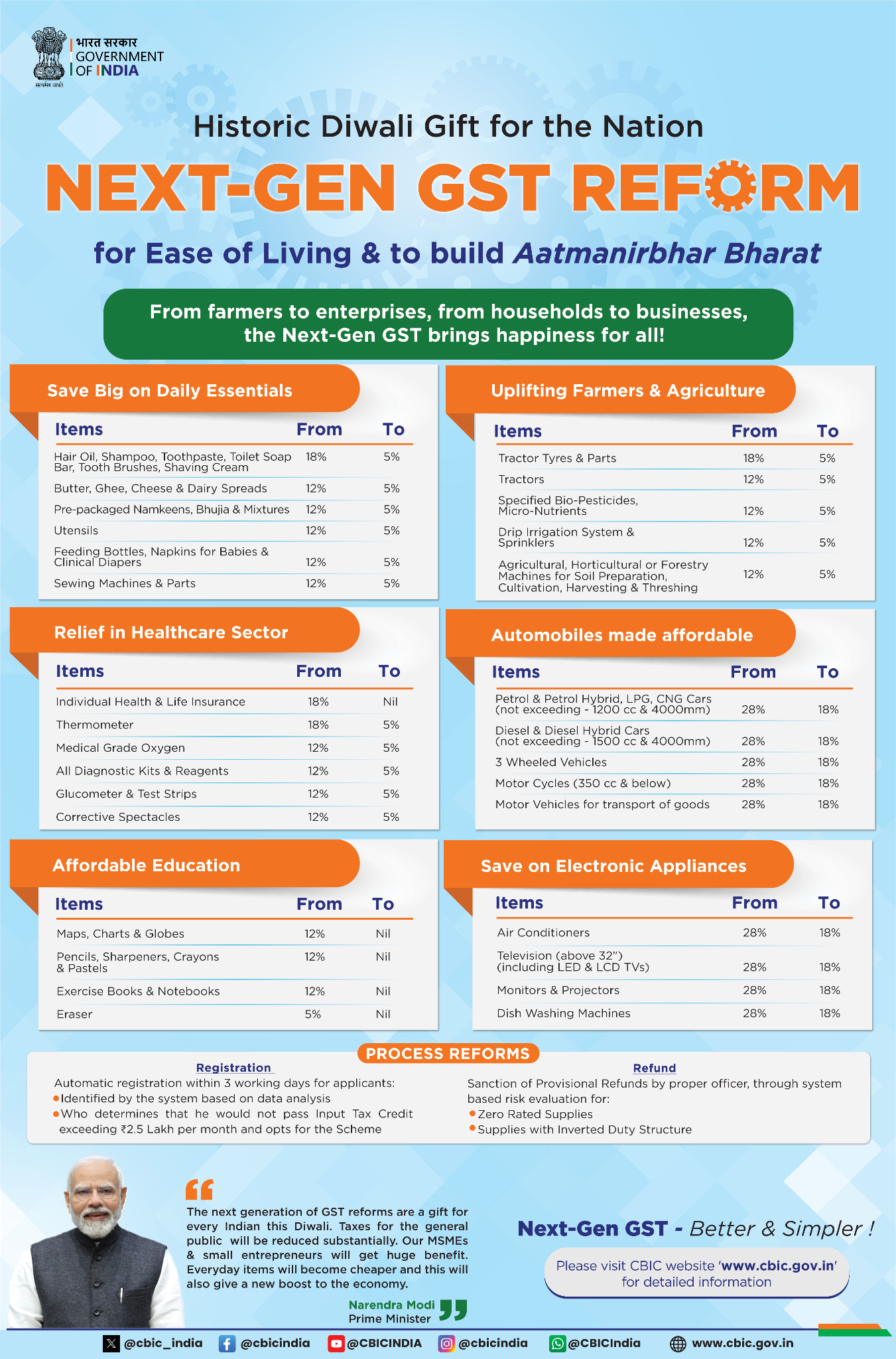

56वीं वस्तु एवं सेवा कर (GST) परिषद ने कर व्यवस्था को नागरिक-केंद्रित बनाने, कृषि, स्वास्थ्य, विनिर्माण को बढ़ावा देने और व्यवसाय को आसान बनाने हेतु अगली पीढ़ी के सुधारों के साथ GST 2.0 का अनावरण किया।

- सेवाओं पर GST दरों में किये गए परिवर्तन 22 सितंबर 2025 से प्रभावी होंगे।

GST 2.0 के अंतर्गत प्रमुख कर सुधार क्या हैं?

- सरलीकृत GST संरचना: GST 2.0 चार GST स्लैब (5%, 12%, 18% और 28%) को दो-स्लैब प्रणाली (आवश्यक वस्तुओं के लिये 5% (मेरिट दर) और अन्य के लिये 18% (मानक दर)) के साथ प्रतिस्थापित करता है, साथ ही तंबाकू व पान मसाला जैसी विलासी, हानिकारक और अवगुण वस्तुओं के लिये 40% डिमेरिट दर भी शामिल है।

- आवश्यक वस्तुओं पर कर राहत: व्यक्तिगत जीवन और स्वास्थ्य बीमा पॉलिसियों पर पूर्ण GST छूट। अल्ट्रा-हाई टेम्परेचर (UHT) दूध, पनीर और भारतीय ब्रेड जैसी आवश्यक वस्तुओं पर अब शून्य GST लगेगा।

- उपभोक्ता वस्तुएँ: छोटी कारों, टीवी, एयर कंडीशनर, सीमेंट और ऑटो पार्ट्स पर GST 28% से घटाकर 18% कर दिया गया है। नवीकरणीय ऊर्जा उपकरणों पर GST 12% से घटाकर 5% कर दिया गया है।

- इन कटौतियों से विनिर्माण को प्रोत्साहन मिलने, हरित ऊर्जा अपनाने को बढ़ावा मिलने तथा घरेलू मांग में वृद्धि होने की उम्मीद है।

- चिकित्सा एवं स्वास्थ्य उपकरण: 33 जीवन रक्षक दवाओं पर GST 12% से घटाकर शून्य कर दिया गया है। कैंसर और दुर्लभ बीमारियों में इस्तेमाल होने वाली तीन महत्त्वपूर्ण दवाओं पर GST 5% से घटाकर शून्य कर दिया गया है, जिससे स्वास्थ्य सेवा तक पहुँच मज़बूत हुई है।

- कृषि और ग्रामीण क्षेत्रों के लिये सहायता: ट्रैक्टर, हार्वेस्टर और कंपोस्टर जैसी मशीनरी: GST 12% से घटाकर 5% कर दिया गया।

- उर्वरक इनपुट जैसे सल्फ्यूरिक एसिड, नाइट्रिक एसिड और अमोनिया: GST 18% से घटाकर 5% कर दिया गया।

- हस्तशिल्प, संगमरमर और चमड़े की वस्तुओं जैसी श्रम-प्रधान वस्तुओं पर GST 12% से घटाकर 5% कर दिया गया।

- व्यापार सुविधा और विवाद समाधान: वस्तु एवं सेवा कर अपीलीय न्यायाधिकरण (GSTAT) दिसंबर 2025 तक चालू हो जाएगा।

- रिफंड और पंजीकरण के लिये प्रक्रियागत सुधारों से विवाद समाधान में सुधार होगा, मुकदमेबाजी में कमी आएगी तथा व्यवसायों, विशेषकर MSME के लिये पूर्वानुमानशीलता उपलब्ध होगी।

वस्तु एवं सेवा कर (GST) क्या है?

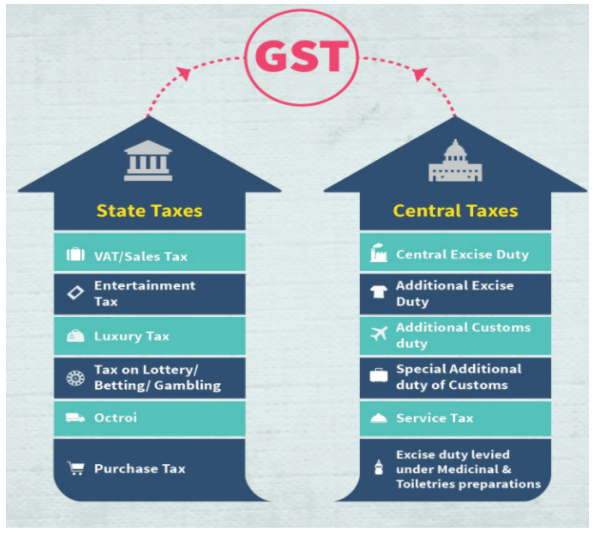

- परिचय: 101वें संविधान संशोधन अधिनियम, 2017 द्वारा प्रस्तुत यह भारत में वस्तुओं और सेवाओं की आपूर्ति पर लगाया जाने वाला एक व्यापक अप्रत्यक्ष कर है।

- यह एक मूल्य-योजित कर (VAT) है जिसने केंद्र और राज्यों द्वारा पहले लगाए जाने वाले अनेक अप्रत्यक्ष करों का स्थान ले लिया है।

- मुख्य विशेषताएँ:

- दोहरी GST संरचना: इसमें केंद्रीय GST (CGST) और राज्य GST (SGST) शामिल हैं। एकीकृत GST (IGST) अंतर्राज्यीय लेनदेन के लिये लागू है।

- GST परिषद: यह GST नीतिनिर्धारण और कर दरों के फैसलों के लिये प्रमुख निकाय है

- संविधान के अनुच्छेद 279A के तहत स्थापित GST परिषद, केंद्र और राज्यों का एक संयुक्त मंच है।

- इसकी अध्यक्षता केंद्रीय वित्त मंत्री करते हैं, इसमें राजस्व/वित्त राज्य मंत्री सदस्य होते हैं तथा प्रत्येक राज्य सरकार द्वारा नामित वित्त, कराधान या अन्य संबंधित मंत्री सदस्य के रूप में शामिल होते हैं।

- वस्तु एवं सेवा कर नेटवर्क (GSTN): भारत में करदाताओं को रिटर्न तैयार करने, दाखिल करने, अप्रत्यक्ष कर देनदारियों का भुगतान करने और अन्य अनुपालनों को पूरा करने में सहायता करता है।

- सीमांत छूट (Threshold Exemption): जिन छोटे व्यवसायों का वार्षिक कारोबार एक निश्चित सीमा से कम है, उन्हें GST से छूट दी गई है। इससे अनुपालन सरल हो जाता है और सूक्ष्म उद्यमों को अत्यधिक कागज़ी कार्रवाई से सुरक्षा मिलती है।

- GST के लाभ:

- गंतव्य-आधारित कर (Destination-Based Tax): कर वस्तुओं/सेवाओं के उपभोग स्थान पर वसूला जाता है, जिससे व्यवसायों को बेहतर नकदी प्रवाह और कार्यशील पूंजी का लाभ मिलता है।

- व्यवसाय करने में सुगमता (Ease of Doing Business): प्रौद्योगिकी-आधारित प्रणाली, न्यूनतम मानव हस्तक्षेप, अनुपालन, रिफंड और पंजीकरण को सरल बनाती है।

- मेक इन इंडिया को बढ़ावा (Boost to Make in India): घरेलू वस्तुओं को राष्ट्रीय और अंतर्राष्ट्रीय स्तर पर प्रतिस्पर्द्धी बनाता है।

- निर्यात (Exports): विशेष आर्थिक क्षेत्र (SEZ) को वस्तुओं या सेवाओं या दोनों की आपूर्ति को GST के तहत शून्य-दर (Zero-rated) माना जाता है, जिससे शीघ्र रिफंड मिलता है। यह अंतर्राष्ट्रीय व्यापार को बढ़ावा देता है और भुगतान संतुलन में सुधार करता है।

- & Compliance: Expands tax base, increases government revenue, improves transparency, and enhances GDP by 1.5–2%. राजस्व एवं अनुपालन (Revenue & Compliance): कर आधार का विस्तार करता है, सरकारी राजस्व बढ़ाता है, पारदर्शिता में सुधार करता है और GDP को 1.5–2% तक बढ़ाता है।

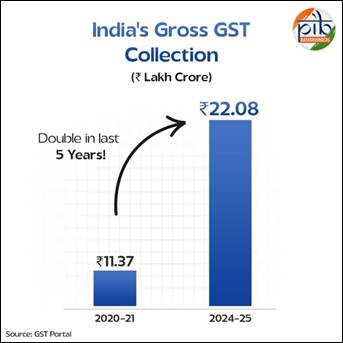

- GST की उपलब्धि: वर्ष 2024–25 में GST ने अब तक का सबसे अधिक सकल संग्रह ₹22.08 लाख करोड़ दर्ज किया, जो 9.4 प्रतिशत की वार्षिक वृद्धि को दर्शाता है। औसत मासिक संग्रह ₹1.84 लाख करोड़ रहा।

|

दृष्टि मेन्स प्रश्न: प्रश्न. भारत के अप्रत्यक्ष कर ढाँचे को सरल बनाने और व्यापार करने में आसानी में सुधार करने में GST के महत्त्व की जाँच कीजिये। |

UPSC सिविल सेवा परीक्षा, विगत वर्ष के प्रश्न (PYQ)

प्रिलिम्स

प्रश्न. निम्नलिखित मदों पर विचार कीजिये: (2018)

- छिलका उतरे हुए अनाज

- मुर्गी के अंडे पकाए हुए

- संसाधित और डिब्बाबंद मछली

- विज्ञापन सामग्री युक्त समाचार पत्र

उपर्युक्त मदों में से कौन-सी वस्तु/वस्तुएँ जीएसटी (वस्तु एवं सेवा कर) के अंतर्गत छूट प्राप्त है/हैं?

(a) केवल 1

(b) केवल 2 और 3

(c) केवल 1, 2 और 4

(d) 1, 2, 3 और 4

उत्तर: (c)

प्रश्न2. 'वस्तु एवं सेवा कर (गुड्स एंड सर्विसेज़ टैक्स/GST)' के क्रियान्वित किये जाने का/के सर्वाधिक संभावित लाभ क्या है/हैं? (2017)

- यह भारत में बहु-प्राधिकरणों द्वारा वसूल किये जा रहे बहुल करों का स्थान लेगा और इस प्रकार एकल बाज़ार स्थापित करेगा।

- यह भारत के 'चालू खाता घाटे' को प्रबलता से कम कर विदेशी मुद्रा भंडार को बढ़ाने हेतु इसे सक्षम बनाएगा।

- यह भारत की अर्थव्यवस्था की संवृद्धि और आकार को वृहद् रूप से बढ़ाएगा और उसे निकट भविष्य में चीन से आगे निकलने में सक्षम बनाएगा।

नीचे दिये गए कूट का प्रयोग कर सही उत्तर चुनिये:

(a) केवल 1

(b) केवल 2 और 3

(c) केवल 1 और 3

(d) 1, 2 और 3

उत्तर: (a)

मेन्स

प्रश्न. वस्तु एवं सेवा कर (राज्यों को क्षतिपूर्ति) अधिनियम, 2017 के तर्काधार की व्याख्या कीजिये। कोविड-19 ने कैसे वस्तु एवं सेवा कर क्षतिपूर्ति निधि को प्रभावित किया है और नए संघीय तनावों को उत्पन्न किया है? ( 2020)

प्रश्न. उन अप्रत्यक्ष करों को गिनाइये जो भारत में वस्तु एवं सेवा कर (जीएसटी) में सम्मिलित किये गए हैं। भारत में जुलाई 2017 से क्रियान्वित जीएसटी के राजस्व निहितार्थों पर भी टिप्पणी कीजिये। ( 2019)